来源:IC实验室(ID:InsightPlusClub)

最近,盒马和山姆会员商店开始打价格战了。

上个月,在盒马app的X会员区里,榴莲千层蛋糕降价到了99元。

这次降价很有针对性,在山姆,榴莲千层蛋糕是当家花旦,爆款产品,售价是128元。而盒马直接把同款价格打下来30元,明显就是盯着山姆抢生意了。

山姆反应很快,把同款产品降价到98.9元,只比盒马便宜了一毛钱。然后,盒马宣布,再降一块钱,就是要比山姆便宜。山姆那边呢,也再次微微下调到更便宜的位置。

同样的价格战,也陆续出现在西瓜、鲜肉月饼等高人气产品上,后来又扩展到各大品类。

盒马还高调地为这次降价命名为「移山价」,虽然名义上说的是「发挥愚公移山的匠人精神,致力将全球最好、最具性价比的商品,带给盒马用户」。

不过这个移山具体是要移啥,大家懂的都懂。

毕竟,用各种奇怪的谐音梗内涵同行,也算是互联网公关战保留节目了。盒马自己就在叮咚买菜的大本营上海搞过「斩钉价」。

不过这里要注意一点啊,这次和山姆打价格战的,主要还是盒马旗下的X会员店。

同为仓储式会员制超市,盒马X和山姆是业态完全相同的竞对关系。从2020年创立开始,盒马X就瞄着山姆处处模仿,也处处针对,显然就是想成为下一个山姆。

而同样想成为山姆,布局会员店的还有永辉、华联、麦德龙、家乐福。而2019年,美国另一大会员制超市品牌Costco开市客入华,更加剧了这场竞争。

这期内容,我就想聊一下,为什么那么多超市品牌,人人都想做山姆。

01

在超市领域,分为两个业态,一类是大卖场(Hypermarket),另一类则是仓储式会员店。我们最熟悉,也是过去20多年里发展最好的,其实是大卖场。

1996年,沃尔玛来到中国市场,也带来了旗下子品牌「山姆会员商店」。深圳成了它们的第一站。那是中国超市业的启蒙年代,家乐福、大润发,欧尚相继进入大陆市场。

中国城市消费者也在那时,第一次知道了有大卖场这样的业态。毕竟此前,大部分中国居民只见过小卖部、批发市场和百货商店。

一家巨大无比的商店,货架上堆着上万种商品,消费者可以推着购物车随意选购,对许多人来说,大卖场的确刷新了对零售的认知。

很快,大卖场型的超市就在中国的大中城市里遍地开花。

但会员店的发展,就远远不如大卖场了。

山姆并不是唯一一个在90年代就布局会员店的品牌。

1996年,万客隆来到广州开设门店,早期每天销售额都能达到四百万元。

而在北京,普尔斯马特PriceSmart,也开出了第一家门店,并在北京站稳脚跟。此外,大润发进入大陆,第一家门店同样采用的是会员制。

但经历了一段时间的蜜月期后,会员店模式很快就遇到了瓶颈,或者说水土不服。

00年代中期,会员店就开始陆续退潮。

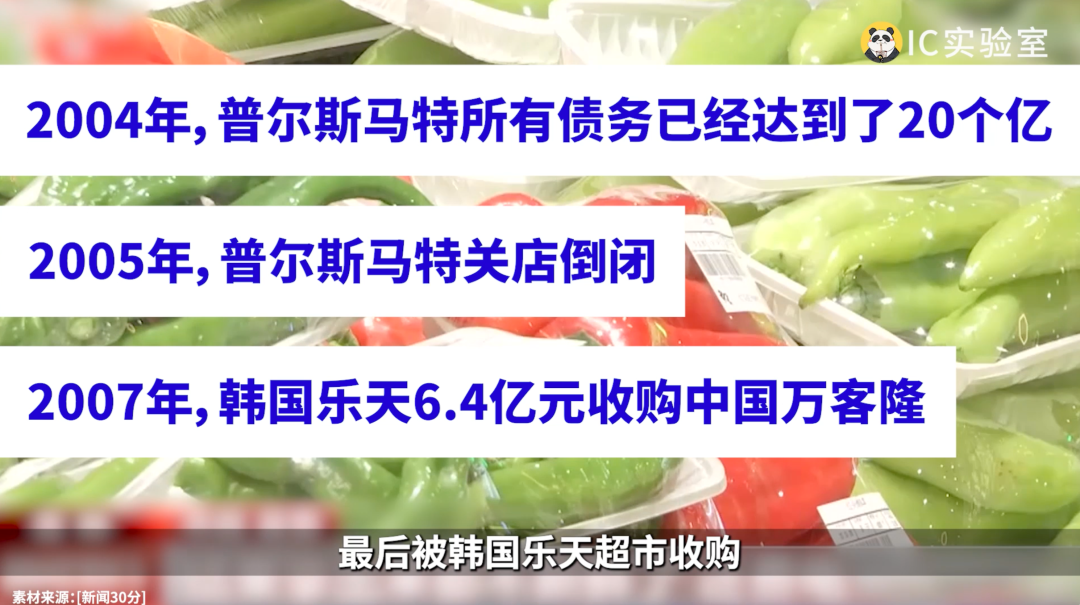

2004年,普尔斯马特开始关店,并在次年倒闭。2007年万客隆开始收缩,最后被韩国乐天超市收购。山姆背靠沃尔玛,虽然不至于倒闭卖身,但它的扩张之路也并不顺利,它一次次试图进入到深圳之外的城市,但许多门店都经营惨淡,有的关店,有的被迫转成大卖场。

一直到2016年,入华20年的山姆,在中国也只开了15家门店。

02

到这里,我们必须先聊聊会员店的特点了。

首先,这种超市执行的是会员制,也就是想进去买东西,必须要购买一个会员身份。如今,各家品牌的会员价格大差不差,盒马X会员是258元一年,山姆普卡260元一年,开市客稍微贵一点,299元一年。当然,也有更贵的卡种。

仓储式会员超市的另一大特点就是商品种类会非常少。常规的大卖场型超市,SKU(Stock Keeping Unit最小存货单位)往往能达到两三万个,但仓储会员店的SKU一般只有三四千,可能也就比普通便利店多一倍。

无论是山姆还是Costco,或者是其他会员店,都采用一种「宽品类浅SKU」的经营策略,也就是品类很多,但每个品类下,尽量减少品牌和SKU。在Costco,每个品类只有1-3个品牌,而每个品牌下小于4个SKU。

就像你想买可乐,在普通卖场型超市你能找到许多个品牌的可乐味饮料。但在仓储会员超市,多半只有可口百事能选。

另外,仓储式会员店的另一个模式就是店仓一体,储销合一。会员店不会在店外另设仓库,而是直接在存放商品的地方就地销售,货架上层用来存放商品,下层就可以展销商品,供顾客选购。卖完了就地补货,非常简单粗暴。这也是仓储式三个字的来源。

但无论是会员费,还是低SKU,还是店仓一体,目的都只有一个,省钱,把商品的价格尽可能打低。

低价,或者说性价比,是会员制超市的核心竞争力。

原因很简单,如果你不够省钱,不够有性价比,我凭啥花一笔钱办一张会员卡才能去买东西呢?你们这些会员店又开在郊区,商品种类又不丰富,我为啥一定要跑大老远过去呢?是联华的东西不靠谱还是永辉的生鲜不新鲜?

说到底,如果一家会员店做不到极致的性价比,那就没有任何存在的意义。

因此,方方面面都要学会省钱。

03

那么会员店是怎么省钱的呢?

首先,SKU少,本身就是一种省钱。商家每增加一个单品,都要经过选品、采购、配送、收货、上架等流程,导致物流、人工和运营成本的上升,管理1000种商品和10000种商品,成本完全不同。会员店选择将单品总数控制在一定范围,通过控制成本来降低价格。

此外,商品数量少了,意味着商家可以多引进更好卖的商品,而不是追求满足消费者方方面面的长尾需求。这会增加产品的动销,让商品周转更快,损耗和库存都降低,从而降低运营成本,此外还提高了坪效(每坪面积可以产出的营业额)。

说到坪效,也是会员店省钱很重要的一个方式,店仓一体,储销合一是为了增加坪效,另外,如今的会员店更多会开在郊区,用同样的地价获得更大的面积,留出大量的停车位给远道而来的市区居民停车,这也是省钱的重要方法。

另外,除了降低SKU,商品本身也要尽量压出空间来。

这里有两个手段。首先是大包装的产品。比如薯片,普通超市小包装40克,大包装也就一百多克,但在会员店里,你可以找到400多克一袋的薯片。一个人吃的话几乎可以当饭吃了。此外还有4.5kg的巨型瑞士三角巧克力、16斤装的洗衣液等等。包装大了,单位价格相对小包装就会更低,也是塑造性价比的手段。

另一个手段,则是自有品牌。

山姆会员店旗下的自营品牌叫做Member’s Mark,覆盖数百种商品。在山姆的总销售额里占比达到30%。而盒马的自营产品则是达到6000种,在整个盒马体系里,销售额超过35%。

相比其他品牌,自有品牌的供应链完全掌握在超市手上,因此可以通过管理压缩成本。在低价同时保证一定的利润率。因为成本低,也就有打价格战的空间。这次盒马和山姆的价格战,几乎都集中在自有品牌产品上。

04

讲完会员店的特征,就很好理解,为什么这个业态在早年发展不起来了。

归根结底,对于90年代,甚至整个00年代的中国的消费社会来说,会员店是过于超前的存在。

比如你会员店卖的都是大包装商品,虽然单位价格便宜了,但总价贵了,对当时还不富裕的中国消费者就不合适,加上你的门店都在郊区,商品又大,对没有车的普通消费者来说很不友好。

另外,中国消费者的习惯是消费新鲜商品,而且没有大量囤货的习惯。90年代城市住房面积也不允许。而会员店的模式是一次采购,用一周甚至一个月,这也是一种不适配的表现。

更何况,会员店在进场之前,就要收一道价格不菲的会员费。这个模式又会劝退相当多的人群。所以算下来,在早年,会员店几乎只在北上广深能开得起来,而且每个城市能容纳的可能也就一两家。

这里我想多提一嘴。

事实上,中国第一家超市就是会员店,是1996年在上海开出的麦德龙。

麦德龙的打法很神奇,虽然是会员店,但早期它只面向小零售商、餐饮企业这些B端客户,做他们的采购业务,不向普通消费者的开放零售业务。

这就很聪明了,虽然中国人的消费力还没到为了购物买会员卡的地步,但做生意的人总要进货吧,他们的思维就是投资思维了,花点会员费买个靠谱又便宜的进货渠道,何乐不为?

所以麦德龙一直到10年代之前,活的都还不错。

只不过除了麦德龙,中国最受欢迎的还是大卖场型的超市。

05

那么问题来了,大卖场和会员店的强弱势对比,是如何逆转的呢?

在我看来,这两者看似都是超市,但赚钱的方式,有本质上的不同,而在当下,会员店是一种比大卖场更合适的模式。

大卖场的收入非常简单,分两块,一块是前台利润,一块是后台利润。

前台利润指的是商品销售产生的价格差,也就是从经销商进货,到消费者买走中间的差价。而后台利润指的是超市作为平台和渠道,从供应商和品牌手上收取的费用,想要把商品摆到大卖场的货架,必须缴纳一笔进场费。此外,还有各种名目繁多的费用。

可以说,在前电商时代,大卖场作为线下消费者的聚集地,是一个巨大的流量池,而后台利润就是品牌缴纳的流量费用。

而大卖场的衰落,正是因为电商的崛起。早年电商的流量推广非常低,因此能让利给消费者,而消费者冲着便宜,越来越多跑去网购了,于是冷落了线下商超。这下,前台利润和后台利润都收不上来,这就是一个死亡螺旋。

这个节点,大概也就是2013年,电子支付普及之后才发生。

此后,我们听到的新闻就是不断有超市品牌卖身给电商公司,线下商业在线上网购面前溃不成军。

严格说,虽然电商干掉了大卖场,但会员店并没有马上崛起,因为线上的流量红利此时仍在增长,直到2017、2018年,中国互联网总规模见顶,流量价格开始一天比一天贵。

此时,大家才开始重新回到线下去寻找更多流量。

大家可能还有印象,2017年被称作新零售元年。各种花样翻新,模式创新的零售生意开始爆发。什么无人零售,精品超市,新式便利店,以及将餐饮、生鲜和零售组合起来的「新物种」陆续出现。

相反,山姆这样的会员店,却没有得到新零售投资人和创业者的重视。

说来也好玩,搞新零售的都是互联网出身,大家的思维还是停留在「免费模式」、「烧钱换增长」的逻辑里。

而在开始阶段就设置一道门槛的会员店,一看就没有想象力,做不大的,在投资人那里也不值钱。

但事实真是如此吗?

在我看来,比起新零售公司们的无效创新,会员店的模式虽然也不算新,但更具颠覆性。

从商业原理来说,山姆完完全全是大卖场的反面。

后者的模式是,我坐拥客流,把流量卖给品牌,让品牌以我为渠道卖货。

但山姆的模式是,收会员费,在消费者身上就直接把流量变现了,那么店里的商品就可以微利甚至无毛利地卖出去。

这个模式虽然在收费的时候,会损失大量不愿付费的流量。但一旦付费完成,我不仅锁定了利润,保证自己赚钱,还可以筛选出消费力和消费意愿最强的顾客。这样,上游的供货商也会为了这些优质顾客,愿意给我更低价,更符合这些顾客需求,也更优质的商品。

可以说,传统零售的逻辑,被会员店整个倒过来了,但还是能行得通。

于是在2019年,山姆为代表的会员店模式异军突起,加上2019年Costco高调入华,在上海首店卖原价茅台引发轰动。一夜之间,会员店成了零售行业的香饽饽,而大卖场模式则是变成了明日黄花,新零售公司们也变成了退潮后的裸泳者,纷纷转过身来想开会员店。

于是,有了当下「人人都想做山姆」的激烈竞争。

06

而越来越激烈的竞争背后,也是会员店这种商业模式的上限所在。

因为是会员店,所以一切的竞争都是存量竞争。我国愿意为会员店花钱的消费者,可能就那么多,集中在一二线城市。这些人办了山姆的会员,就不会再选择盒马X会员。

这和其他的会员不一样,有人可以是优爱腾三会员,也可以左手黑胶右手绿钻,但在线下,一切都是零和竞争,有我没你,无比残酷。

盒马为什么要喊「移山价」,也是因为不移动山姆,盒马就没有足够多的生存空间。

而这背后,又是线下与线上的零和竞争,是大平台之间的零和竞争,是上下游之间的零和博弈。

说到底,消费者就这么多,利润空间也都是牙缝里挤出来的,当增量开始消失,那么存量的世界就会变得无比残酷。

参考资料:

《会员店入华28年:消亡录与新战役》钛媒体

《跳出舒适圈的山姆,胃口有多大》虎嗅

《拆解“山姆式”生存法则》新眸

《盒马要跟山姆摊牌了?》中国新闻周刊

《复制Costco,比价山姆,中国仓储超市有多难?》新零售商业评论

《为啥超市大卖场生意难做,但山姆和Costco这种仓储式会员店越开越多?》上观新闻

《Costco开市客2家店年销30亿背后的三点思考》新零售财经

《会员店模式中国举步维艰》中华工商时报

《仓储店鼻祖,麦德龙在中国的两次转型》零售圈

《山姆升级700个自有产品,超市为何如此看重自有品牌?》商业那点事儿

评论