春节过后,马上赢曾对24年春节期间的消费进行过复盘,虽然2024年的春节整体线下零售消费不容乐观,但是坚果炒货类目的表现依然优于大盘整体表现。

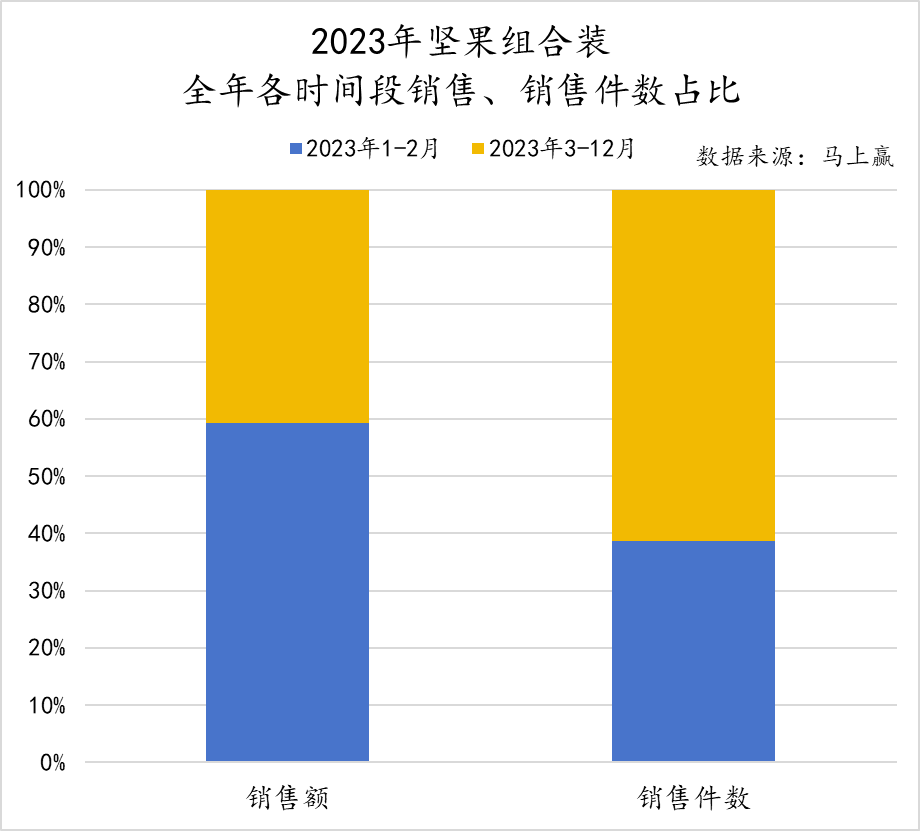

对于坚果炒货市场而言,尤其是以礼盒为代表的组合装坚果,春节是十分重要的销售节点。基于马上赢线下零售监测网络中的数据可以看到,对于包括坚果礼盒类产品在内的坚果组合装这一类目而言,每年1-2月的销售额对于其整年的销售占比很大,在2023年1-2月期间的销售额占据了全年销售额的60%左右,销售件数也占据了近40%。

目前在各种零售渠道中销售的坚果组合类目产品主要有以下两类,虽都是组合装坚果产品,但实际消费场景、消费方式却完全不同:

坚果礼盒:以礼盒形式为代表的多种类独立包装坚果组合,注重包装精美大气,并配以年节主题,例如三只松鼠的坚果礼等;

每日坚果套装:以数个单包每日坚果组合而成的每日坚果套装,内含一定时间周期内(周、半月、月)建议食用的单包每日坚果并形成组合套装销售,且在价格上有一定优惠,例如洽洽每日坚果*15等。

春节是每年消费者礼赠需求最旺盛的节日,礼盒类产品的销量也在这一时间段达到全年峰值。本周,马上赢情报站将重点关注第一类产品,也即以礼盒形式为主的坚果组合装,并将从坚果大盘、坚果礼盒构成,23年与24年坚果礼盒的变化等方面,带您数读坚果礼盒。

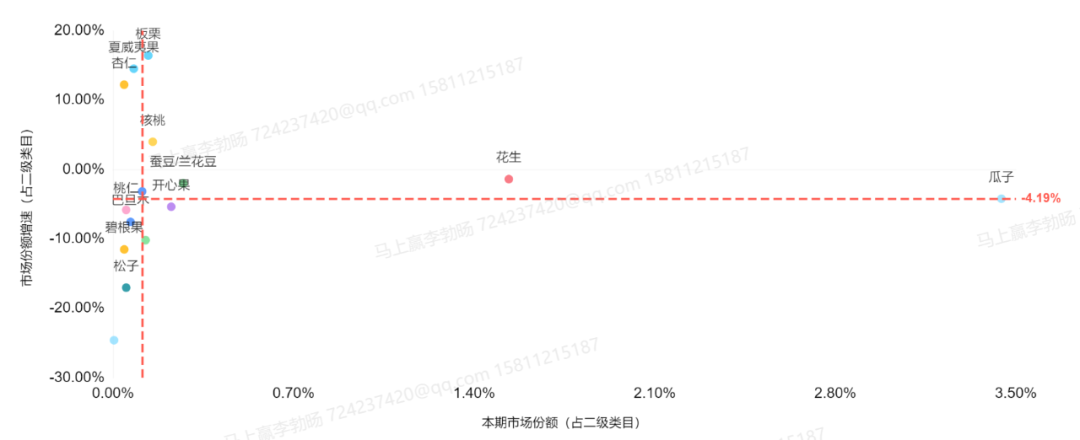

整体上看,坚果炒货类目在2023年份额增速为负。

图源:马上赢品类机会洞察看板

细分品类来看,瓜子这一传统类目的市场份额虽远超其他品类,但其全年增速为-4%左右;板栗、夏威夷果、杏仁、核桃这几个品类的增速虽高,但其市场份额相对较低,市场份额增长的空间较大。此外,蚕豆/兰花豆、开心果、巴旦木等细分品类的市场份额负增长态势相对较缓,维持在-10%以内;而碧根果、松子等品类的市场份额下降趋势则更加显著,市场份额负增速均超过-10%。

需要说明的是,上图马上赢品类机会看板中并未包含坚果组合装这一子类目,亦未包含坚果礼盒和每日坚果套装形态产品。不论是坚果礼盒还是每日坚果套装,对应的都不是单一坚果类型,而更多代表一种消费场景下的产品形态需求。

虽然大类都是坚果,但坚果和坚果的“身世”却并不相同。按照种类进行划分,坚果类产品可以被分为树坚果与籽坚果两大类。

树坚果:一般是指具有坚硬外壳的木本植物的籽粒;

籽坚果:一般是指瓜、果、蔬菜、油料等植物的籽粒。

依据这种划分标准,在马上赢线下零售监测网络坚果炒货下所划分的四级类目中,巴旦木、板栗、碧根果、核桃、开心果、松子、夏威夷果、桃仁、杏仁、腰果、榛子属于树坚果,而蚕豆/兰花豆、瓜子、花生、豌豆/青豆则属于籽坚果一类。

基于树坚果与籽坚果的划分标准来看坚果大盘的情况可以发现,坚果炒货类产品消费仍以籽坚果为主,其中籽坚果消费以瓜子为主,而树坚果消费则以核桃、开心果为主。价格上,树坚果与籽坚果由于供给情况的差异而有所差距。得益于其广泛的用途,籽坚果在国内种植面积广、产量大,自给程度较高;相较之下,我国树坚果的产量则总体偏低,虽然近年来农业产业不断升级,夏威夷果、碧根果等树坚果的国内生产量逐步攀升,但其余部分类型的树坚果还比较依赖进口,这也是树坚果在我国坚果市场中价格高于籽坚果的原因之一

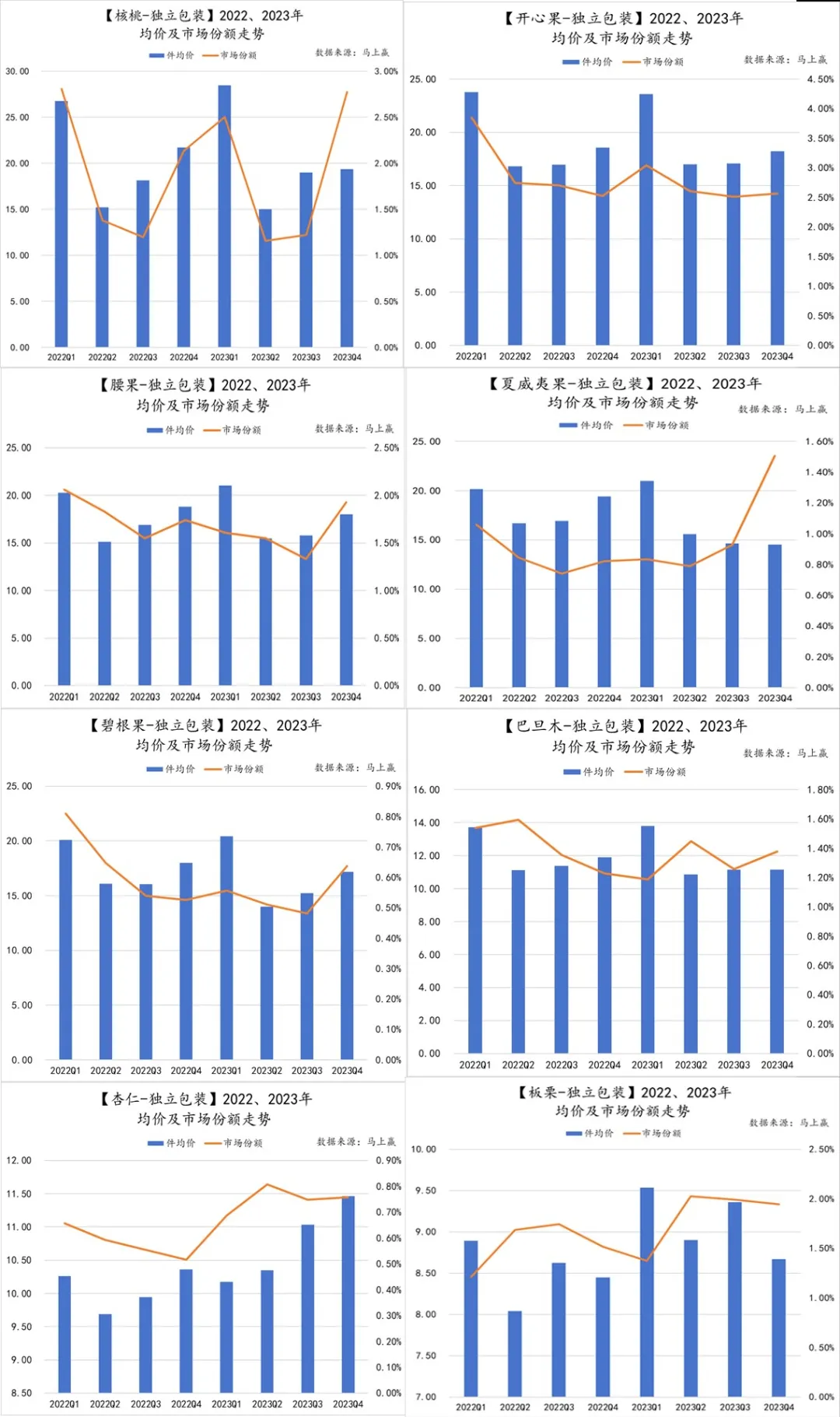

为了更加具体地呈现不同四级类目坚果产品的价格与市场份额的情况,我们将核桃、开心果等八类典型的树坚果产品在2022、2023年的均价及市场份额走势分别列出,其中均价对应的产品规格为单件(单包),包含类目内各种规格的独立包装产品。可以看到,树坚果产品的件均价基本上处于10-30元范围内。

其中,巴旦木、杏仁、板栗的价格在树坚果中相对较低,市场份额的变化上也有类似的走势,在Q1、Q4两个坚果类产品的销售旺季中市场份额占比却在全年中相对较低。而核桃、开心果、腰果、夏威夷果、碧根果的价格则基本上在15-25元的区间内波动,价格最高的核桃产品更是在多个季度中件均价直逼30元。同样,这几类产品的市场份额走势也大致相当,不同的是其在Q1、Q4的市场份额占比增长显著,达到一年之中的较高水平,但在Q2、Q3则往往出现明显的下跌。

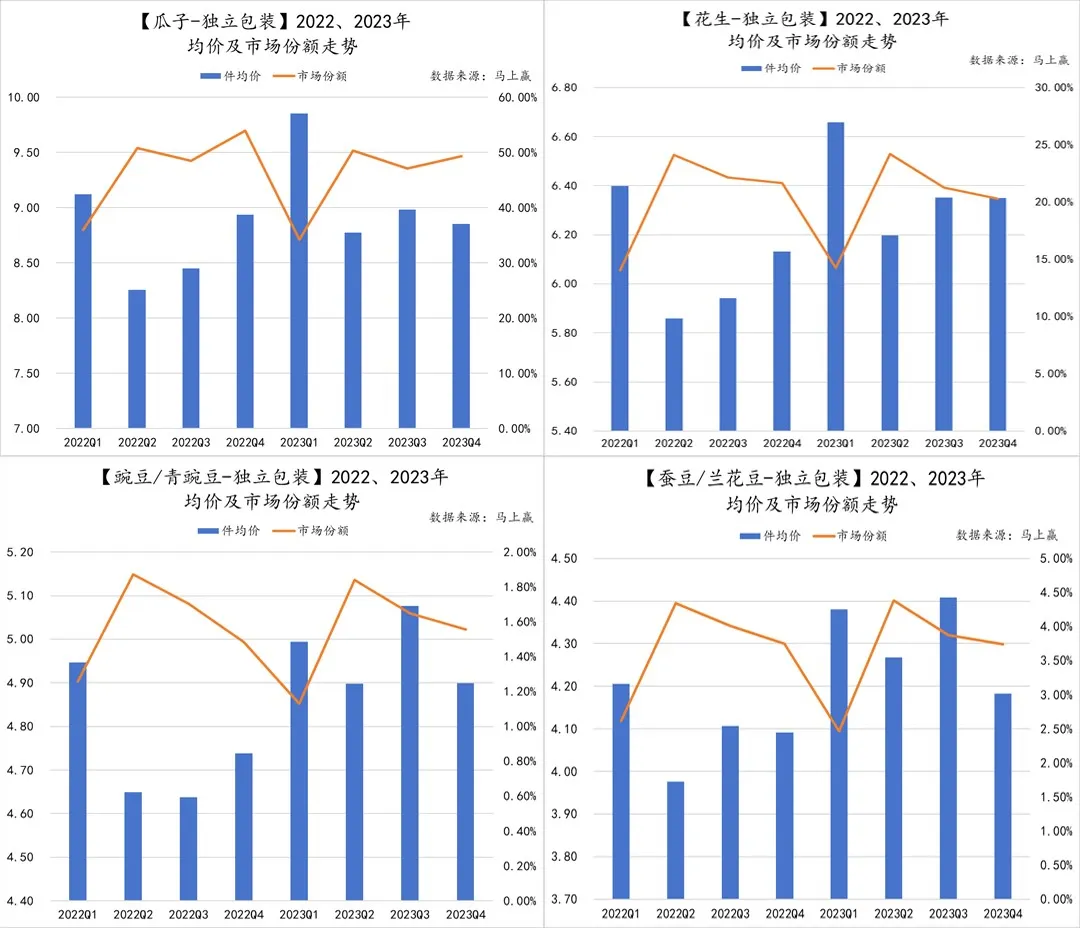

当我们将瓜子、花生等四类典型的籽坚果产品的件均价及市场份额走势同样列出时,树坚果与籽坚果的价格差异便一目了然了。

不同于树坚果的价格范围,籽坚果中件均价最高的瓜子最高价格却仅有9.8元左右,而蚕豆/兰花豆更是只能在3.9-4.5元的价格区间内波动。此外,这四类籽坚果产品的市场份额走势也与树坚果产品大不相同。从图中可以看到,这四类籽坚果一年中市场份额的最高点往往出现在Q2、最低点则一般是在Q1。

虽然件均价的不同受各类型产品包装规格大小偏好不同等因素影响,但从树坚果与籽坚果在件均价区间、市场份额变动上的不同表现,也可以看出消费者对于这两类坚果不同的定位与价值判断。同样是件售的包装类商品,件均价上树坚果显著更高,籽坚果显著更低。从份额季节变动上看,树坚果在年节销售额更高,符合“过节吃好的”的消费传统,辛苦忙碌了一整年的消费者在此时往往乐于购买更加高端、高价的产品。而籽坚果则更趋向平日消费,便宜且量大,常买常吃,不需要付出太大代价,同时又能够为消费者提供与树坚果相似的营养价值,也因此其市场份额在Q2、Q3中处于高位。

对于树坚果、籽坚果的件均价、消费偏好与定位的分析,也为后续进一步分析坚果礼盒中树坚果、籽坚果占比与礼盒坚果种类的变化提供了一些基础。

在坚果炒货类目大盘分类研究的基础上,我们再来看本期重点关注的坚果组合装类目,以及其中的坚果礼盒。

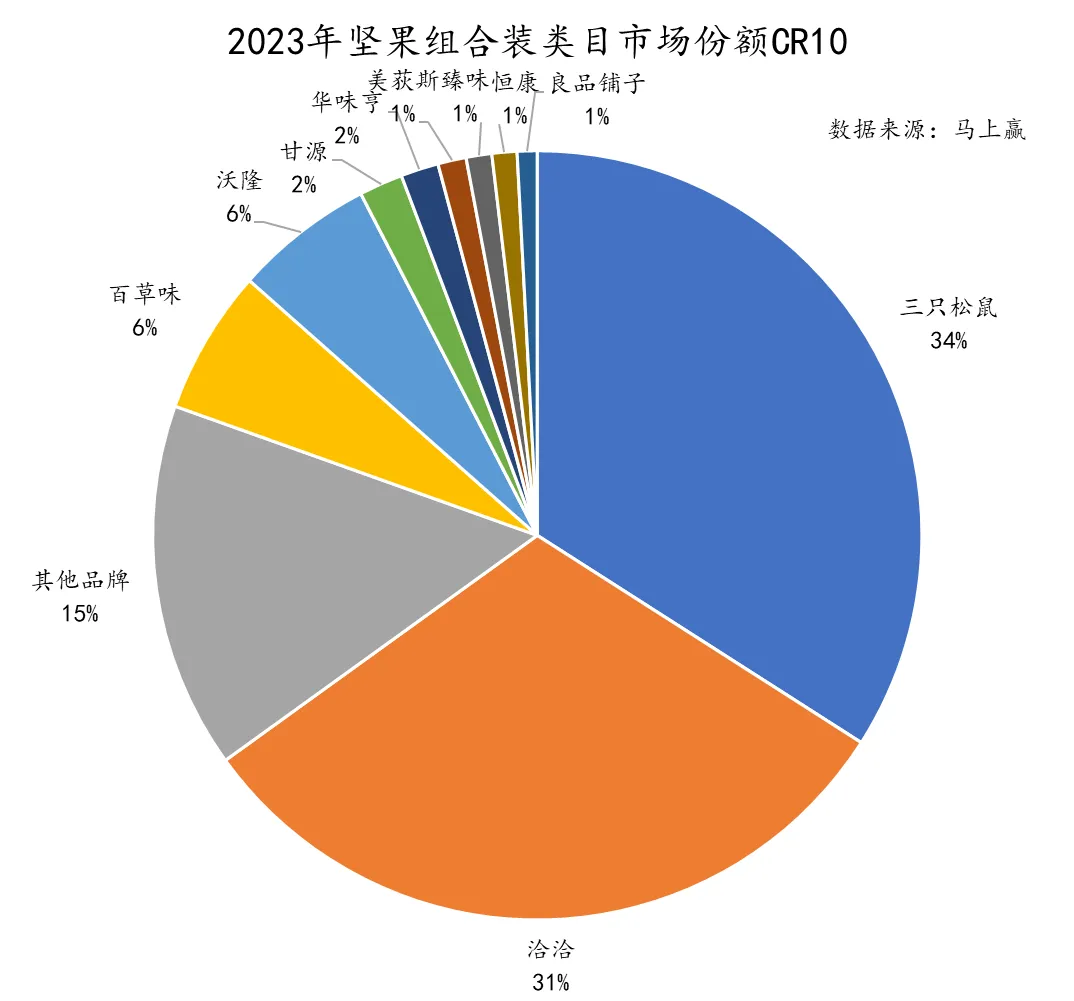

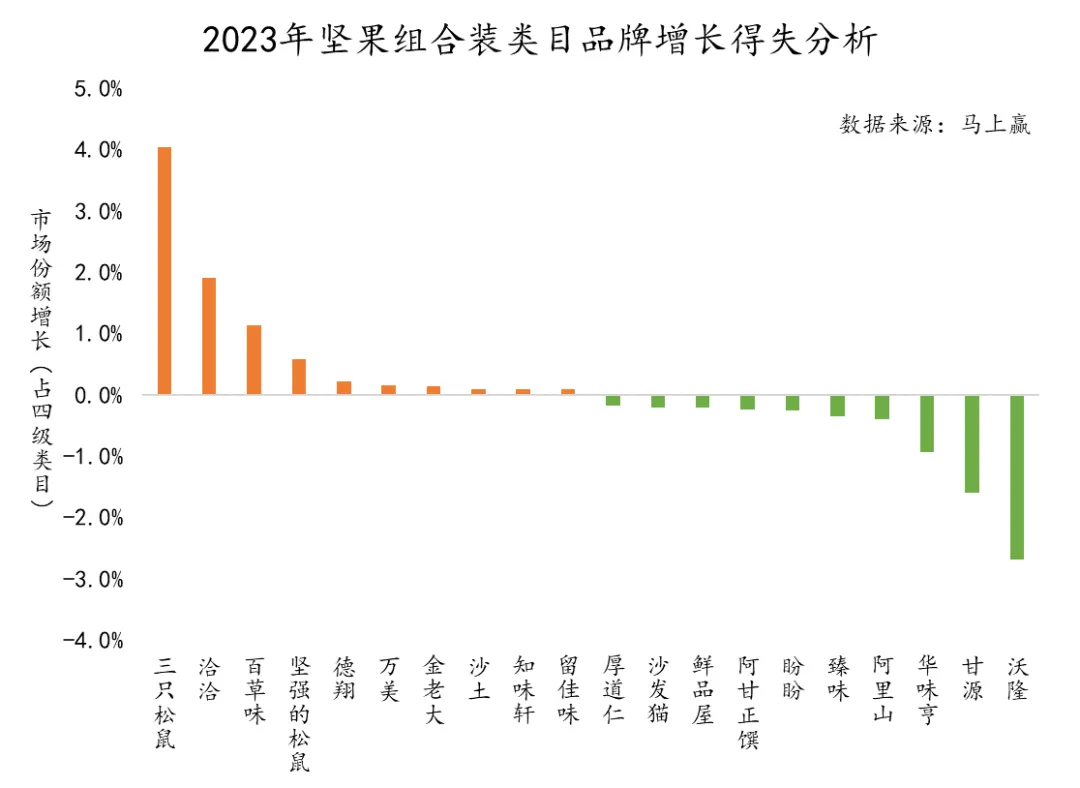

从坚果组合装类目整体的集团市场份额情况来看,类目的集中度相对较高,头部品牌一骑绝尘。三只松鼠、洽洽两位“老大哥”分别凭借34%、31%的市场份额占比瓜分了类目第一、第二的位置,与占比6%左右,位列三四名的百草味、沃隆两个品牌拉开了较大差距,其余品牌更是被远远甩在身后。

品牌增长得失分析的数据也进一步反映出三只松鼠、洽洽在坚果组合装类目中的“老大哥”地位。二者在夺得坚果组合装类目超过一半市场份额的情况下,仍能够维持市场份额的增长,可见其市场影响力之大。除百草味之外,其余市场份额位列前十的品牌则更多出现了负增长,该如何止住这一趋势是这些品牌当前的重要问题。

正如前文提及,春节是坚果组合装销售的重要时间节点,尤其是对坚果礼盒而言。基于马上赢线下零售监测网络中的数据,我们进一步聚焦到坚果组合装类目在春节期间的情况。

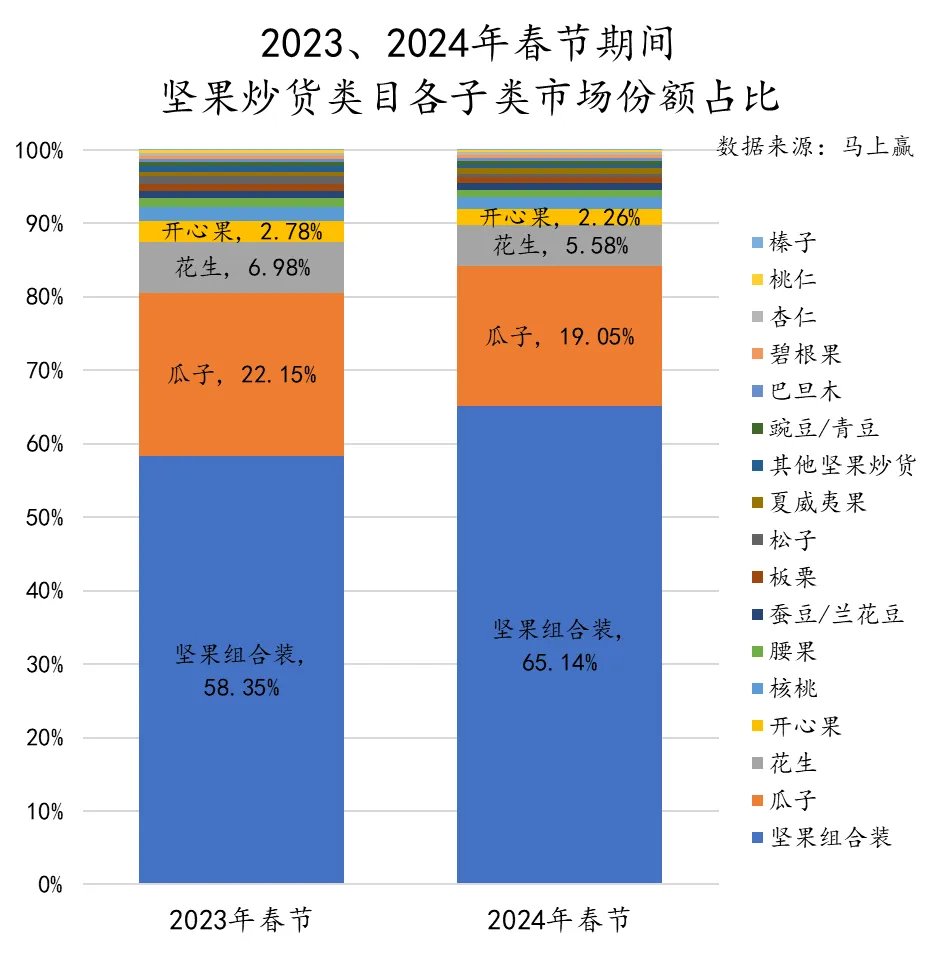

观察春节期间坚果炒货类目内不同细分品类的市场份额占比不难发现,无论是在2023年还是2024年春节期间,坚果组合装均在坚果炒货类目中占据了超过一半的市场份额。同时,2024年坚果组合装的市场份额占比同比增长明显,提升了近7%,可见在健康消费观念的影响下,包括坚果礼盒的坚果组合类产品正因其种类丰富、包装精美受到更多消费者的青睐。

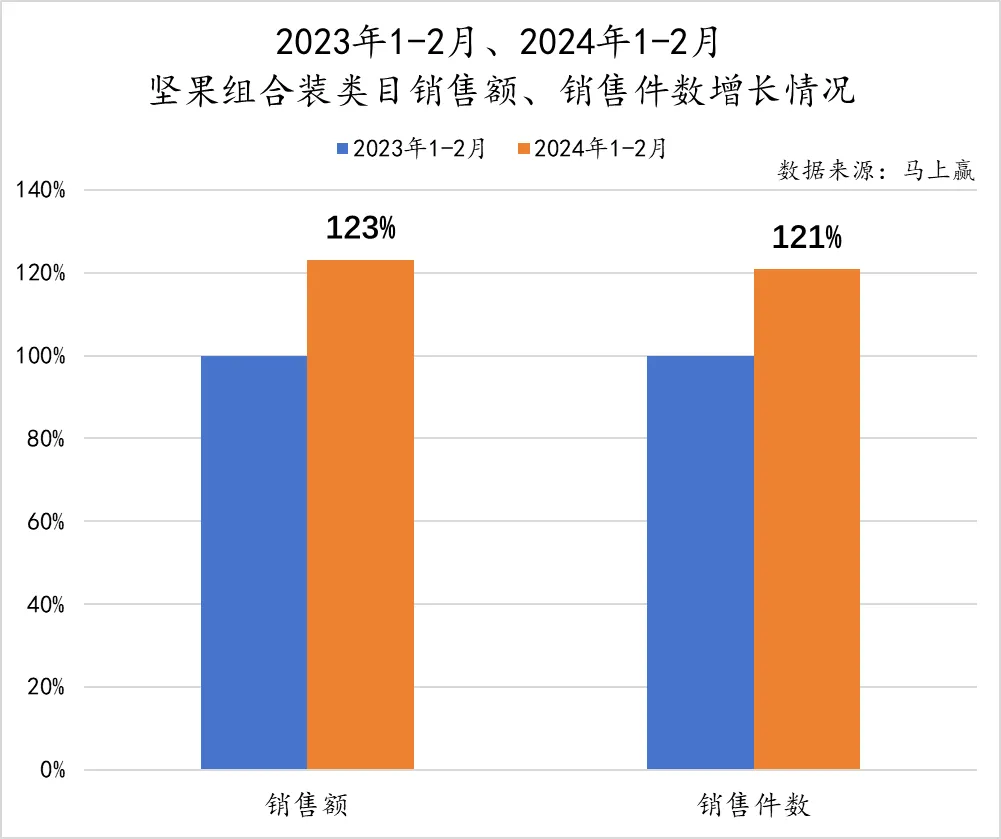

在刚刚过去的春节,坚果组合装类目的增长表现如何?通过对2023年、2024年春节期间坚果组合装类目的销售额和销售件数的对比可以看到,2024年春节期间坚果组合装类目迎来了幅度不小的增长,无论是销售额还是销售件数均有同比超20%的涨幅。

数据来源:马上赢

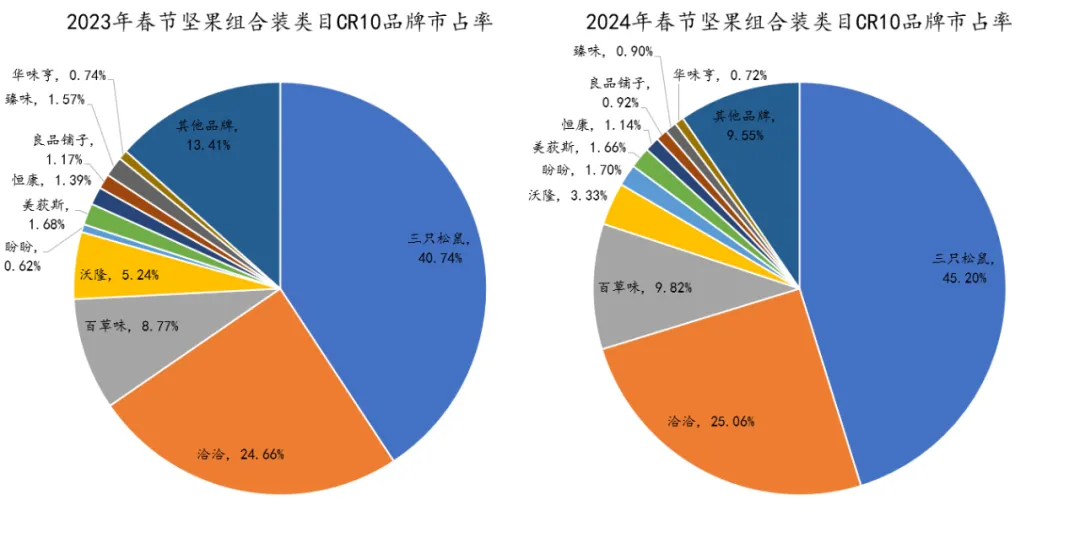

以品牌市场份额的角度看,2023年2024年春节期间品牌市占率前三没有变动,均是三只松鼠、洽洽、百草味。其中三只松鼠以45.2%的市占率大幅度领先,且其市占率同比增长4.45%,在所有品牌中增长幅度最大。除洽洽、百草味、盼盼外,其余品牌的市占率在2024年均有不同程度的下跌,可见类目在春节这一重要销售时间节点集中度正在进一步上升,头部品牌正在占有更多市场份额。

进一步聚焦到类目内春节期间主销的坚果礼盒类产品,我们拉取了2023年1-2月、2024年1-2月两个时间段内坚果组合装类目中的份额TOP 10 SKU进行对比。

总体看,无论是在2023年还是2024年春节期间,坚果礼盒类产品都在TOP 10 SKU占据了80%以上的比重。除去洽洽每日坚果系列套装产品外,其余TOP 10 SKU均是坚果礼盒类产品。

从TOP 10 SKU中的市场份额变动可以发现,2024年不同SKU间市场份额差距更小,大多数TOP 10 SKU的市占率在3%左右,坚果礼盒类产品市场份额最高与最低间的差距也仅有1.41%。从SKU集团归属的角度看,三只松鼠在2023年、2024年1-2月的TOP SKU中分别占据了7款、6款产品,其在坚果礼盒类型产品中有着非常强的领先地位。

此外,TOP 10 SKU坚果礼盒装产品中树坚果、籽坚果以及非坚果零食的占比变动也值得关注。尤其是非坚果零食克重占比在2024年的提升十分显著,在树坚果克重占比变化不大的情况下,籽坚果在坚果礼盒中的克重占比则相应有所下降。并且,2023年部分礼盒内尚未加入非坚果零食,但到了2024年,非坚果零食无一例外地出现在了所有坚果礼盒中。

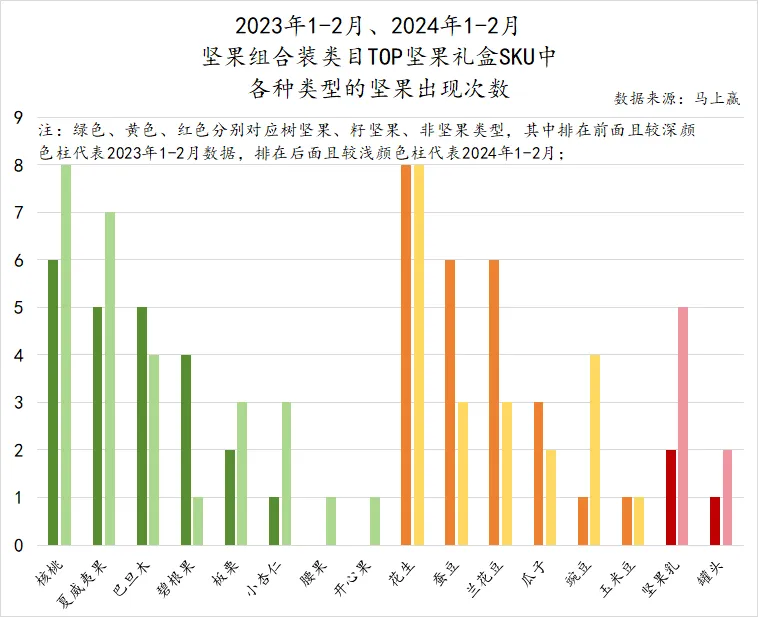

进一步打开坚果礼盒,从内含的产品种类变化去看,我们梳理了2023年、2024年1-2月期间坚果组合装类目TOP坚果礼盒产品中各种类型坚果的出现次数。

我们从坚果出现的频次与品种两个纬度来看坚果礼盒内含产品种类的变化。首先是频次,也即不同坚果在TOP坚果礼盒SKU中出现的次数。2023年春节坚果礼盒装中籽坚果频频出现,相较之下,树坚果的出现频次不及籽坚果;而2024年籽坚果的出现频次整体有所减少,树坚果中,除巴旦木、碧根果出现频率有所下降外,其余品种在坚果礼盒中出现的次数均有所增加、出现频次提升。

坚果礼盒对消费者的重要吸引力之一,便在于礼盒内坚果种类的丰富。从另一个纬度礼盒包含的坚果品种上看,2024年春节期间树坚果在坚果礼盒中出现的品种更多,腰果、开心果都是2023年TOP 10 SKU坚果礼盒中未曾出现的,而籽坚果种类则与2023年保持一致。另外值得关注的是,在2024年,部分非坚果零食(坚果乳、水果罐头等)虽看似与“坚果礼盒”这一产品关联不大,但其在坚果礼盒中出现的次数却出现了一倍左右的增长、增幅显著。

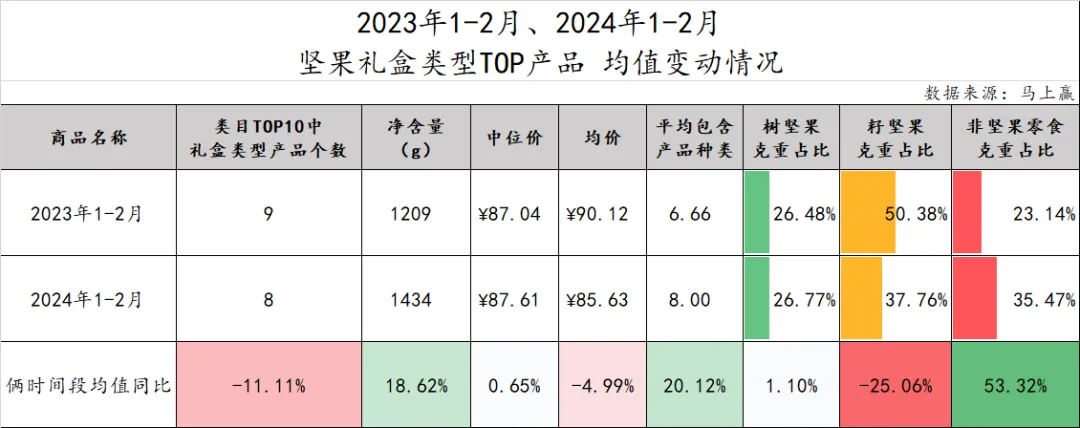

最后,我们对2023年、2024年1-2月两个时间段内,类目内的坚果礼盒TOP产品相关属性的平均情况做了梳理与对比,以观察2023年、2024年两年时间中坚果礼盒类产品发生的变化。

首先是消费者最关心的均价、净含量,前者降、后者升,这也就意味着消费者在今年的春节坚果礼盒市场中能用更少的钱买到更高净含量的产品。中位价基本没有变化,意味着坚果礼盒的标价水平维持没变,不会出现礼赠价值“不值钱了”的情况。再结合坚果礼盒平均包含产品种类的提升来看,体现出品牌在礼盒的搭配上玩出了更多花样。

但这是否意味着坚果礼盒的性价比高了呢?不一定。

深入去看坚果礼盒内的构成,可以看到树坚果、籽坚果以及非坚果零食克重占比有了一些变化,单价最高的树坚果克重占比小幅提升、基本不变;单价次之的籽坚果克重占比同比下降25.06%,是众多维度数据中下降最为显著的;而相对来讲单价“最便宜”的非坚果零食克重占比则有高达53.32%的提升,也是众多维度数据中涨幅最大的。

可见,2024年春节的坚果礼盒虽然花样多了、盒子大了,但礼盒里的坚果却不一定比往年更多、更好。从TOP产品清单中也可以看到,更多的水果罐头、坚果乳、甚至面点类小零食等正在取代过去籽坚果在坚果礼盒中的位置,成为礼盒“压秤”的主力担当。

结合前面坚果大盘中籽坚果在市场份额上的周期变化与均价情况推测,商家与消费者对于籽坚果的价值判断或许都在缩水,商家认为卖不上价,消费者认为平时经常吃、不值钱,另一方面商家也找到了更多符合成本的,新鲜的能够塞进礼盒的替代品,共同推动现状产生。

经济学中有一个概念叫“口红效应”,指在经济不景气的时候,人们反而购买如口红等相对便宜的奢侈品,给自己一些心理安慰。作为一种“廉价的非必要之物”,口红可以对消费者起到一种“安慰”的作用。另一个观点是,经济不景气时,人们更需要靓丽的妆点自己和生活。

对于坚果礼盒这一礼赠属性超强的产品,通过2023年、2024年的对比,我们似乎也看到了一丝“口红效应”显现的痕迹。标价没变,净含量涨了,包装可能更大了,里面袋子可能更多了,均价反而下降了,消费者会觉得更加物超所值,但内容物中的坚果占比变少,让“坚果礼盒”这一名称越来越名不副实。坚果礼盒包装常用的大红色,与口红在唇上的鲜红似乎也多了一分相似。

坚果礼盒类产品的发展为何会有如今的走向?我们推测了几个可能的原因:

春节期间消费者较易受节庆氛围影响,很少有人在阖家团聚的场合下细究坚果礼盒的性价比究竟如何;

健康概念的走红,让坚果礼盒这一包装高大上、内含健康坚果且种类丰富的产品成为牛奶、粮油之外的热门礼赠选择;

购买礼赠者与实际享用者并非一体,客观上也导致即使实际享用者察觉坚果礼盒徒有其表,碍于交情和面子也不会指出;

春节是一年一度的节日,导致坚果礼盒的购买频次其实不高,并不需要过分追求消费者复购;

坚果礼盒在2023、2024年取得了良好的增长,消费者们对这一类产品青睐有加。当然,不论是作为礼赠,还是买来与家人分享,买到物超所值的好产品,消费者才会开心。

评论