文:潘娴

来源:小食代(ID:foodinc)

7月8日,丹麦啤酒商嘉士伯集团宣布拟收购跨国饮料企业、百事装瓶商Britvic PLC (中文名:碧域),该收购对Britvic全部已发⾏和将发⾏普通股本的全⾯摊薄估值约为33亿英镑(约合人民币307亿元),隐含企业价值约为41亿英镑(约合人民币381.71亿元)。

通过这次收购,软饮料日后在嘉士伯集团中的销量贡献将由16%提高至30%。

值得注意的是,此次收购是嘉士伯两次“提价”后达成。若交易顺利完成,这将成为其新帅上任迄今的最大规模收购,并将显著扩大这家啤酒巨头的软饮料版图。目前,软饮料为嘉士伯销量第三大的业务板块,并购完成后将跻身第二,介乎于主流核心啤酒与高端啤酒之间。

小食代留意到,在收购官宣后举行的分析师说明会上,该公司首席执行官雅各布(Jacob Aarup-Andersen)表示,从战略、运营和财务角度来看,该交易都拥有充分合理性和吸引力,又回应了相关交易是否会影响中国等亚洲市场。我们来一起看看。

01

高度协同

嘉士伯7月8日公告,该集团与Britvic董事会已就嘉⼠伯全资⼦公司嘉⼠伯英国控股有限公司提出的现⾦收购要约条款达成⼀致,将收购Britvic全部已发⾏和将发⾏的普通股本。

根据收购条款,Britvic股东将有权获得每股1315便⼠权益,其中包括每股 1290便士现⾦及每股25便⼠的特别股息。这意味着,嘉士伯最终成交价格经历了两次上调,今年6月,该公司的第一和第二次出价分别为每股1200、1250便士,但均被Britvic董事拒绝。

嘉士伯指,对比今年6月19日(即首次提出收购的前一天)的Britvic收盘价,每股1315便⼠较股价溢价约36%。

Britvic董事已计划⼀致建议公司股东在法院会议、股东大会上投票赞成该计划,交易方案将于2025年第一季度生效,前提是满足监管条件。

谈及收购原因,嘉士伯形容,Britvic是英国、西欧和巴西的领先软饮料企业之⼀,此次收购是“极具吸引⼒的机会”。

具体而言,首先,收购 Britvic将加强嘉⼠伯在西欧地区的营业收⼊和利润增⻓情况,并⼤幅提⾼该地区的现⾦流。其次,这笔交易“彻底改变嘉士伯英国业务”,为双⽅品牌和⼈才的未来发展创造机遇,并打造⼀家极具吸引⼒的规模化、多元饮料供应商。

此外值得留意的是,该收购将进一步加强嘉士伯与百事饮料的“密切关系”。小食代翻查到的公告资料显示,嘉⼠伯与百事饮料之间的合作关系已保持超过25年。在挪威、瑞典、瑞⼠、⽼挝和柬埔寨,嘉士伯为百事饮料的独家装瓶商。

而Britvic业务则与嘉士伯的百事装瓶业务形成互补,并令嘉士伯有望成为最大的百事欧洲装瓶商。

公告显示,Britvic为百事在英国和爱尔兰的独家装瓶商,既运营着百事可乐、七喜、立顿冰茶等百事授权品牌,也有自营品牌Fruit Shoot、Robinsons、Tango、J2O等。目前,Britvic为英国最⼤⾮碳酸软饮料供应商、第⼆⼤品牌碳酸软饮料供应商,百事饮料业务约占该公司⼀半收⼊。

根据Britvic7月8日因收购而提前公布的三季度业绩,当季营收为5.029亿英镑(约合人民币46.83亿元),同比增长6.3%;前三季度(截至2024年6月30日的三个季度)营收为13.832亿英镑(约合人民币128.8亿元),同比增长9.3%。也就是说,百事饮料在当季、前三季度分别向其贡献了折合约23亿、64亿人民币的营收。

Britvic部分品牌,方框内为百事授权品牌

嘉士伯表示,合并后的业务将能利⽤啤酒和软饮料之间的⾼度协同效应,并为证明这个结论算了一笔账。该公司称,在完成收购Britvic的五年内,其预计可实现节省1亿英镑成本的目标。分阶段来看,预计到第三年年底(即2027年底)可节省约8000万英镑,到第五年再节省剩余的2000万英镑。

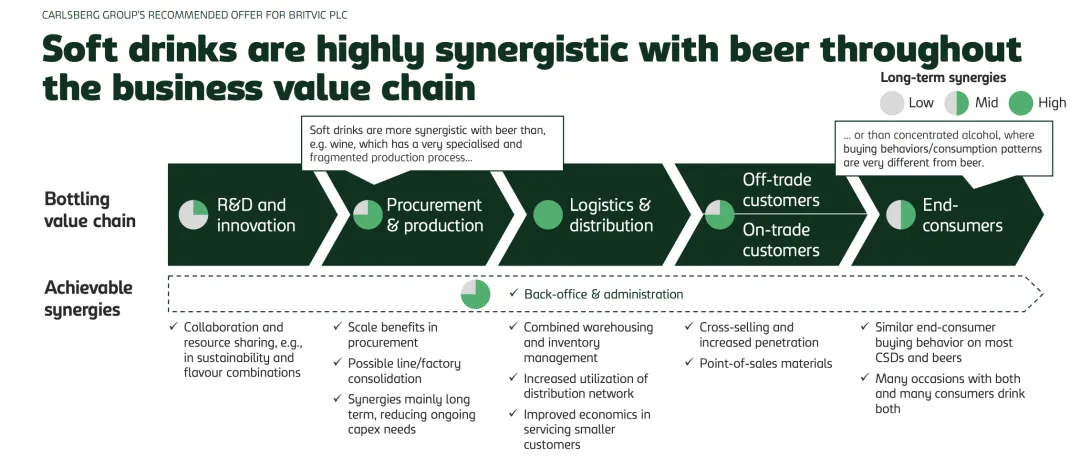

那么协同效应如何产生呢?

小食代翻查嘉士伯上述会议的资料显示,在装瓶业务价值链上的每一个环节,啤酒和饮料存在不同程度的协同。其中,协同最高的为物流和分销,如共享仓储、服务小型客户的经济效益提升。此外,研发创新、采购与生产、即饮与非即饮客户、终端消费者、后台职能部门与管理的环节也存在协同。

与此同时,嘉士伯也尝试说明Britvic对其增长有立竿见影的作用。

该公司预计,收购Britvic后,嘉士伯的调整后每股收益在第一年将以中个位数上涨,在第二年将增长双位数(估算包括分阶段的成本协同效应影响)。到第三年,Britvic将为嘉士伯营业利润带来增量。

02

更大棋局

在并购Britvic背后,嘉士伯其实酝酿着一盘更大的棋局。

除了Britvic,嘉士伯还宣布全资收购英国啤酒合资公司Carlsberg Marston's Limited(下称:CMBC)。目前,英国酒企Marston’s拥有合资公司40%股权,将被嘉士伯以2.06亿英镑(约合人民币19.18亿元)收购,交易预计在2024年第三季度完成。

嘉士伯形容,CMBC拥有“强⼤的啤酒品牌组合、分销和物流网络”,Marston’s和 CMBC之间的⻓期饮料供应和分销协议将以基本相同的条款继续生效,以确保CMBC品牌在Marston’s酒吧内供应。小食代翻查到的公司资料显示,Marston’s为英国领先酒吧运营商之一,在该国拥有1400家酒吧和约11000名员工。

按照规划,嘉士伯打算将此次收购而来的资产进行整合运营,打造一家综合饮料企业。

该公司称,其计划在英国成⽴⼀家名为“Carlsberg Britvic”的公司,由来⾃嘉⼠伯、CMBC和Britvic的管理层负责领导,整合后业务的品牌组合覆盖啤酒和软饮料。嘉⼠伯预计,在完成收购Britvic及后续审查阶段后,分阶段整合将尽快开始。

“合并后的公司将能利⽤啤酒和软饮料之间的⾼度协同关系,包括采购、⽣产、仓储和配送等领域,以提⾼效率并更好地满⾜客户需求。目前,嘉⼠伯的软饮料产品组合约占集团总销量的16%,占西欧销量的27%。”嘉士伯说。

评论起此次收购,嘉士伯首席执行官雅各布称,这将使Britvic的优质软饮料业务组合与嘉⼠伯强⼤的啤酒组合、市场营销能⼒相结合,从而在英国和西欧其他市场打造更强的产品组合。同时,嘉士伯很⾼兴能扩⼤与百事饮料的全球合作伙伴关系,并相信⻓期机遇将对两家公司都⾮常有利。

Britvic非执行主席Ian Durant称,拟议交易将创建一个更大的国际集团,该集团能很好地抓住多个饮料行业的增长机会。而嘉士伯与百事公司的新协议,也为合并后的公司提供了一个持续制胜的强大平台。据悉,双方已于 2024 年5月31日签订特许经营权协议,同意就英国和爱尔兰的长期特许经营协议中的部分新规定,“尽合理努力、真诚地”商定并达成一致。

百事公司欧洲⾸席执⾏官 Silviu Popovici则表⽰,相信嘉⼠伯和Britvic的结合,将为百事饮料在重要市场的成功品牌创造更强⼤的销售和分销能⼒,并期待未来继续将合作关系扩展到更多重要市场。

03

CEO解读

通过此次收购,嘉士伯希望塑造出增长潜力更高的业务组合。

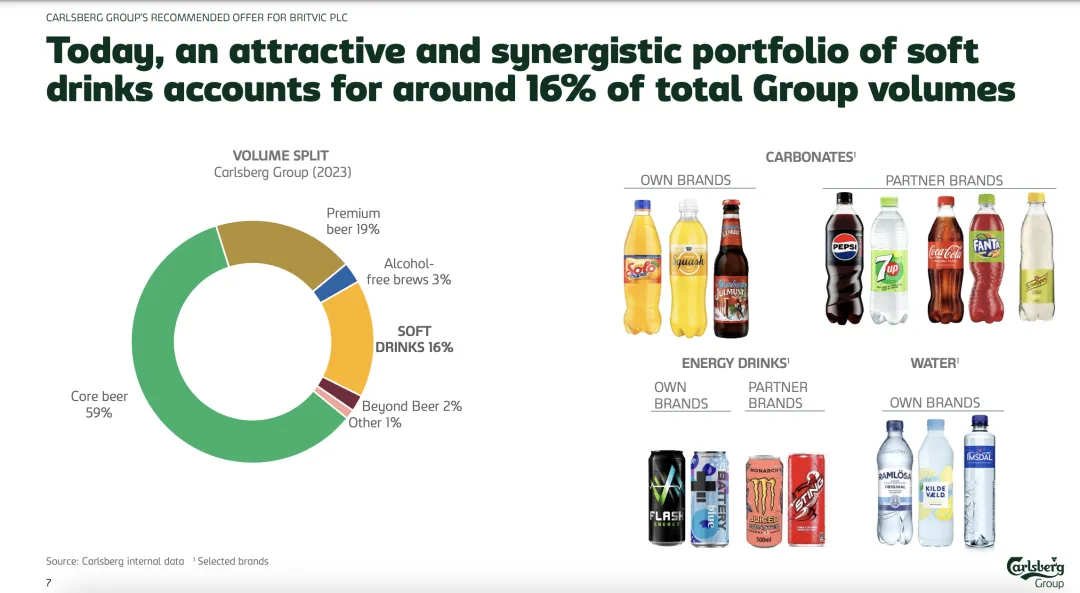

根据7月8日会议的展示资料,按2023年销量划分,嘉士伯最大业务为主流核心啤酒(59%),其次分别为高端啤酒(19%)、软饮料(16%)、无醇酒精饮料(3%)、跨啤酒产品(2%)、其他(1%)。

“我们希望加速发展比主流核心啤酒增速更快的品类,这意味着我们想加码高端啤酒、无醇酒精饮料、跨啤酒产品和软饮料。相对于主流啤酒这个更成熟的细分市场来说,这些品类的增长更高。”雅各布在会上指出,此次收购完成后,软饮料在嘉士伯销量中的占比将由16%提高至30%。他同时强调,啤酒仍将是嘉士伯核心业务,但加码其他品类能提升业务韧性。

尽管素来以运营啤酒见长,但根据雅各布说法,嘉士伯对同时操盘啤酒和饮料的模式并不陌生,并已积累成功经验。

“25年来,软饮料的装瓶和分销一直是我们业务中不可或缺的一部分,遍布多个市场,并创造了很大的运营和财务效益。” 雅各布形容,在含气饮料、能量饮料、饮用水三个品类中,嘉士伯都“拥有丰富经验”,目前在丹麦和芬兰为可口可乐公司装瓶商,同时在五个国家担任百事装瓶商。

“(同时运营啤酒和饮料)是我们非常了解的模式,并且有经过验证的成功轨迹,它将由了解如何推动价值实现的人来领导。”雅各布说。

据悉,为整合好此次西欧市场收购,嘉士伯已任命Søren Brinck为西欧执行副总裁,任命自今年9月1日起生效。他在嘉士伯工作近20年,曾任多个管理职位,包括嘉士伯丹麦、挪威和希腊董事总经理,创造了其职业生涯中“成功经营啤酒和软饮业务的绝佳案例”。后来,Brinck曾任嘉士伯亚洲高级副总裁、集团商业和战略执行副总裁。

对于上述问题, 雅各布给出的答案是“否认三连”。

“针对您说的我们想更少依赖亚洲,情况并非如此。我们对亚洲业务感到非常兴奋,越南、印度和中国在未来十年都将提供巨大增长机遇,我们将继续以最大能力进行投资,以在这些市场实现有机增长,亚洲市场的(前景)丝毫没有变化。”雅各布说。

他进一步指出,尽管新收购拉低了亚洲市场的销量占比,但这不会改变嘉士伯在亚洲看到的强劲机遇。目前,该公司尚未看到在亚洲实现无机增长(注:如收购)的好机会。

虽然眼下看起来没有在亚洲进行收购的打算,但去年下半年,这家啤酒巨头才在中国完成一笔并购,以加码CEO口中的高端啤酒。

小食代介绍过,2023年9月,嘉士伯通过进一步收购额外的26.5%股权,得以控制本土精酿啤酒公司京A,从而增持股份到75.5%。今年5月,嘉士伯中国总裁、重啤股份总裁李志刚透露,未来会把京A做强做大,包括开设新门店、加强分销等,将其经营为业界内一个“响当当的牌子”。

04

酒企转型

事实上,嘉士伯的大胆收购也是众多传统啤酒企业转型的缩影。

在人们追求更健康的生活方式而减少酒精摄入量、啤酒消费结构升级等因素影响下,不少企业一方面通过内生增长,即通过自有产品来迎合高端化、无醇或低度酒等趋势来谋求增长,另一方面也向外发力,通过收购、合作等方式拓展存在协同效应的业务。

以全球最大啤酒公司百威为例,早在2021年,其首席执行官邓明潇(Michel Doukeris)就提出要继续实现高端化甚至扩展到啤酒品类以外的计划。

这一策略也早已落地中国市场,在2022年召开的百威亚太投资者大会上,该公司高层指出,跨啤酒品类(Beyond beer)被视为增长新支柱,重点品类包括即饮、高端能量饮料、烈酒,原因是这些品类能利用百威中国在渠道市场、品牌建设、供应链方面的优势。同时,品类市场规模大,相信能带来业务增量和利润。

相比起百威、嘉士伯,日本啤酒巨头麒麟的做法更为激进,接连在与本业关系不大的健康食品领域“买买买”。

今年6月,麒麟控股正式宣布启动将FANCL(中译名为“芳珂”)纳入全资子公司的要约收购。据开出的价码,这一收购预计需要2100亿日元(折合人民币约96.99亿元)。这也是麒麟控股短短两年内再对健康食品赛道下注。此前,该公司已用1700亿日元收购了澳大利亚保健品企业澳佳宝(Blackmores)。

“收购FANCL的另一个背景原因是,麒麟对长期呈减少趋势的祖业啤酒业务抱有危机感。”日经当时报道指出,对比销量最高的1994年,日本国内的2023年啤酒类饮料销量缩减了四成。麒麟希望通过收购FANCL来获取健康食品方面的技术经验,转换以啤酒为中心的经营方针。而根据麒麟最新设想,其正力争成为亚太地区最大的健康科学公司之一。

对于发起新收购的嘉士伯,也有外媒认为其面临与麒麟类似的境况。

彭博以《嘉士伯33亿英镑收购百事英国装瓶商Britvic》为题进行报道。报道指出,此举将扩大这家丹麦啤酒制造商在啤酒以外的业务。彭博认为,随着消费者选择无醇啤酒、软饮料和硬苏打水等替代品,含酒精啤酒的销量不再增长,这让嘉士伯寻求扩展其传统啤酒品类。通过这次收购,嘉士伯在英国的业务得以扩张,巩固了在该市场的地位。在俄乌冲突后,缺失俄罗斯业务的嘉士伯一直在寻求在新市场扩张。

嘉士伯首席执行官雅各布在采访中表示,希望加速那些增长最快的饮料品类。他说:“那就是高端啤酒、无醇啤酒、啤酒以外的饮料和软饮料。因此,你将继续看到我们的扩张。”他说,在嘉士伯与软饮料结合的市场中,公司的利润率更高。

华尔街日报指出,在目前整个啤酒行业长期销售增长前景尚不明朗的情况下,与Britvic的交易将进一步提振嘉士伯原本规模就很大的软饮料销量。目前,Britvic旗下拥有 39 个品牌,销往100多个国家,还和英国百事有长期合作关系。华尔街日报还注意到,此次交易是在嘉士伯更新战略四个月后达成的,在这次战略更新中,嘉士伯将加速关键啤酒市场以外的增长作为首要任务。

金融时报任报道称,嘉士伯股东最初对这笔交易并不热心,这导致嘉士伯之前的股价下跌近10%。然而,嘉士伯股价7月8日上涨了 4%,因为它试图向投资者保证,此次收购将在五年内带来颇具吸引力的协同效应,并节省1亿英镑的成本。另外,嘉士伯股东还质疑,在亚洲业务快速增长、有南欧啤酒品牌可供收购的情况下,英国市场是否还值得扩张。对此,雅各布说,对Britvic的收购并不意味着日后在其他地区进行收购的可能性被排除了。

财富杂志表示,由于Z世代远离酒精,嘉士伯进行了上述收购。

财富杂志指出,包括百威英博、喜力和嘉士伯在内的许多世界上最大的啤酒生产商,都在努力扩大其产品阵容,试图增加更多选择。数据公司IWSR的Susie Goldspink表示,对于啤酒的品牌所有者来说,适度饮酒已是一种既定消费趋势,不含酒精的饮料产品可以让客户留在一个品类内或品牌组合内,从而能稳定收入并持续打造好品牌资产。

评论