第二篇 婴幼儿食品品牌世界版图

2.1 北美洲

2.1.1 美国

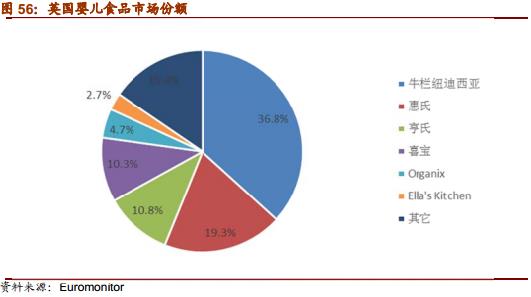

美国婴幼儿食品市场近年来规模一直较为稳定,约60亿美元,处于下滑。一是由于经济形势不佳及房地产市场不景气导致出生率的下滑,二是各种倡导母乳喂养的活动,包括美国卫生与公众服务部持续推进全国性的母乳喂养运动,以及WIC项目对母乳喂养的支持从而减少奶粉券的发放,美国母乳喂养率逐步提高,2010年初生母乳喂养比率已达到75%,6个月内婴儿母乳喂养率达到50%,而其下一个目标是2020年实现82%和61%。

婴幼儿食品市场的结构缓慢改变。包括,在母乳喂养提高的同时,1岁以上幼儿奶粉的销售额在增长,使奶粉企业对该市场加强了重视,推出了更多产品;家庭自制婴儿食品的比例在提高;升级形式主要是有机奶粉的销售在增长。

美国对婴幼儿奶粉的生产和销售有严格准入。符合FDA要求、获准在美国市场销售婴儿奶粉的生产商只有雅培公司、美赞臣公司、雀巢(美国)公司、山姆源营养品公司和Solus公司。另外,来自英国利物浦的SHS/Nutricia公司也获准在美国市场销售一种以氨基酸为基础萃取物的婴儿配方食品,但其中并不含任何牛奶衍生成分。在美国,婴儿配方食品生产商必须在FDA登记,并遵守有关婴儿配方食品特定标签说明以及营养成分方面的要求。在FDA登记的生产商每年都需要接受FDA对其生产设施的年检,没有“免检”企业。我们熟知的惠氏奶粉,在美国也没有销售。

美国婴幼儿食品的销售渠道以卖场商超为主。其中大卖场站到2/3比重,其次是医药和专业店渠道占25%,小型零售店仅占8%,而网购比重还微乎其微。

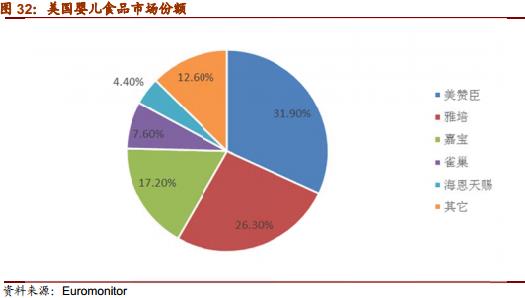

Enfamil,Similac 和Nestle Good Start 是美国市面上最常见的三大奶粉品牌。三家几乎占了市场85%的销售量,每个牌子下面又有很多不同品种,每个品种针对不同孩子的健康需要成分有不同。所有奶粉都必须经过美国食品和药物局(FDA)的检测,营养成分都要达到一定的标准,在这个基础上,厂家可以主打一些各自的特点,不过除标准型以外,大部分品牌都开发了温和型(防吐奶胀气),豆蛋白型(适合乳糖不耐),(敏感型(适合肠胃敏感)、防吐型(降低吐奶概率)以及有机型(以有机奶为原料)等特殊功能产品。

美赞臣是美国最大的婴幼儿奶粉企业,海外市场的销售也持续发展。他宣称是第一个产品里加入DHA和ARA 的奶粉品牌(这两种成分帮助大脑和眼睛的发育),目前在美国奶粉市场份额达到33%。公司在2010年雅培的召回事件中获得良机,市场份额快速提升。

雅培除了添加了帮助大脑和眼睛发育的DHA 和ARA 以外,还有对婴儿眼睛发育极有帮助的成份Lutein,以及其他加强宝宝免疫系统和钙质吸收的成分。雅培是美国医院产科给新生儿用的最多的奶粉品牌,市场份额约26%。

嘉宝Gerber是老牌婴儿食品制造商,控制着美国70%的婴儿辅食市场,94年被瑞士山德士(SANDOZ)制药公司收购,07年雀巢又从诺华制药集团手中以55亿美元收购Gerber。Gerber是唯一含有温和蛋白质的奶粉品牌,蛋白经过预先处理,容易被婴儿的肠胃吸收,也是唯一对改善宝宝过敏性皮炎有帮助的奶粉。Gerber的份额约18%,加上雀巢原有的品牌Good Start(即亚洲人所熟知的超级能恩,在美洲的品牌名),雀巢合计市场份额约25%。

除此之外,还有部分小品牌,比如Parents’Choice(双亲之选)及 Bright Beginnings (旭贝尔)。Parents’Choice是沃尔玛的专门品牌,Bright Beginnings完全在美国本土生产的奶粉,它们的营养成分和美赞臣雅培类似,但价格优势非常明显(便宜50%),是经济实惠之选。而就在今年5月,达能宣布收购美国的高端有机婴儿食品品牌Happy family(禧贝,国内海淘热门品牌),希望今后大力投入,推动其在美国市场的扩张。

2.1.2 加拿大

加拿大市场规模相对较小,品牌格局类似美国。市场规模仅约5.5亿加元,只有美国的1/10,而婴幼儿奶粉市场规模更只有3.7亿美元。加拿大对婴幼儿奶粉需求有微幅增长,主要是母乳喂养运动宣传力度不大,而更多人追求方便的喂养方式。加拿大奶粉额销售渠道同样60%多来自商超卖场,其不仅具有价格优势,又具有购物的便利性,使其他渠道的份额持续降低。市场同样由美赞臣、雀巢、雅培三家平分占据,只是雀巢在标准奶粉领先,美赞臣在特殊配方奶粉领先,而雅培则在2、3段幼儿奶粉市场份额更大。

2.2 南美洲

2.2.1 巴西

潜力巨大的婴幼儿食品市场。巴西作为南美第一大国,人口1.91亿(2010年普查),虽然没有实行计划生育政策,但因为快速的城镇化、妇女地位的提高及对小型家庭文化的传播,巴西的人口出生率在50年里大幅下降,家庭养育小孩数量从以往的6个下降到2个。婴幼儿食品的市场规模约27亿雷亚尔(相当于约70亿人民币),但巴西的国民消费水平在未来不断提高,有助于国内婴幼儿食品消费仍将持续增长。

短期快速增长主要来自通胀推动。巴西婴幼儿食品销售额过去5年以16%的速度增长,其中主要是奶粉增长,其他食品增长缓慢,预计未来仍将保持2位数。由于原奶价格持续上涨,巴西的奶粉价格也处于上涨通道,2007-2012年婴幼儿奶粉销量增长103%而销售额增长了253%。巴西婴幼儿食品销售90%通过商超卖场销售,10%通过专业零售店售出。

政府对母乳喂养非常鼓励,严格限制婴幼儿食品的营销。任何有关婴幼儿食品和配方奶粉的营销活动和营销广告都被明令禁止,产品包装上禁止印有婴儿或儿童的图片,甚至禁止品牌名称含有任何牵涉到“baby”,”children”,”mother”等字眼,达能旗下品牌”bebelac”正是因为含有”bebe”即”baby”,被巴西卫生监督局要求改名。不过,企业还是会通过走访儿科医生、药店等推广其产品。

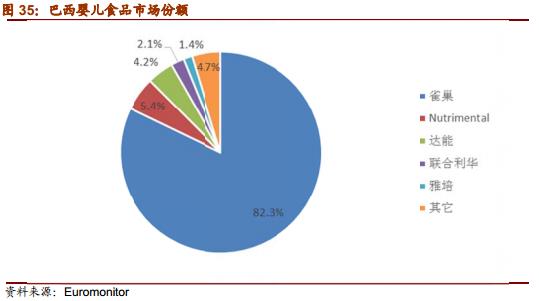

雀巢是巴西婴幼儿食品市场的绝对龙头,达能也在争抢份额。无论是奶粉还是辅食,雀巢都是垄断者,其占据了婴幼儿食品市场82%的份额,产品也广受认可。雀巢能恩(婴儿品牌Nan,幼儿及孕妇奶粉名称Ninho)是巴西奶粉第一品牌,在奶粉品牌中50%以上份额。Mucilon则是雀巢旗下巴西份额第一的婴儿营养米粉品牌。达能通过其巴西公司的品牌Aptamil、Milupa,以及其收购的欧洲临床婴幼儿领导品牌皇家纽密科旗下子公司纽迪西亚(Niutrica)巴西子公司品牌Nutrilon,争抢到了不到10%的份额。

2.2.2 阿根廷

市场不大,却是“世界奶源”。阿根廷是南美洲第二大国家,也是世界著名畜牧业大国,乳制品生产加工和出口均居世界前列(2012年牛奶产量1185万吨),牧场约占全国国土面积的55%,仅阿根廷拥有的世界最大原生牧场潘帕斯草原就达76万平方公里,是荷兰和新西兰牧场面积之和的3倍,“世界奶源”的美誉名副其实。但国家人口仅有4100万左右(2010年数据),每年婴儿出生率只有70万左右,母乳喂养率较高,婴幼儿食品的市场规模约7亿比索(1亿美元左右)。

高速增长,通胀贡献一半。阿根廷婴幼儿食品业过去5年以23%的速度复合增长,但其中高通胀贡献了一半,真实的复合增长约12%。由于居民收入的提高,预计未来仍将保持两位数增长。目前,营销和渠道仍是获得更多市场份额的手段,本土企业在这方面的优势正在加强。不过,阿根廷对母乳喂养也有强力政策支持,下议院甚至通过了禁止婴幼儿奶粉广告、奶粉包装上标明母乳喂养优于奶粉、禁止赠送免费奶粉样品等。

乳企众多但集中度高,SANCOR(善可)、雀巢、达能三足鼎立。阿根廷有890家乳制品生产企业,其中大约10家企业掌握着阿近80%的出口和内销市场,SANCOR和MASTELLO是本土最大的两家企业,奶粉市场份额占28%和5%,SANCOR(善可)已于2012年进入中国。雀巢和达能则是两家主要的外资品牌。雀巢旗下包括Gerber等多个品牌的奶粉及辅食加总占据了39%的市场份额,在辅食领域占有绝对优势,其成功来自于长期的坚持投入。阿根廷Nutrilon是由达能旗下NUTRICIA阿根廷公司KASDORF公司出品,生产工厂坐落于布宜诺斯艾利斯,份额约13%。婴幼儿奶粉领域,SANCOR是南美洲第一品牌,创立于1938年,拥有16个乳品生产基地,近几年通过推出一系列的新产品,以更优的价格,更成功的广告营销,更深的渠道使其市场优势持续强化,对雀巢和达能形成了巨大压力。

液态配方奶比重大的产品类型,砖型包装为主的包装特色,专业店占一半的渠道模式。阿根廷婴幼儿配方奶里,38%是以液态配方奶的形式销售的,消费者认为液态配方奶更为方便也更为健康。砖形包装是该国主流的奶粉包装,多年没有变化,SANCOR进入中国也采用此包装。阿根廷的婴儿食品销售渠道有别于北美,医药美容渠道销售占据51%的份额,其次才是大型商超卖场占42%,剩下则是小型杂货店和便利店。

2.3 欧洲

2.3.1 法国

规模稳定甚至小幅下降的市场,奶粉销售增长较快。法国是欧洲仅有的除移民因素外还有人口自然增长的国家,约6100万(2010年数据),但从2011年以来的人口出生率也开始下降,加之同期婴儿配方奶粉规模的下滑,使法国婴儿食品销售规模近两年微幅下降,预计未来几年趋势还将延续。仅有特殊配方奶粉及婴儿有机食品的需求仍在小幅增长。法国婴幼儿食品市场规模12.6亿欧元,配方奶粉和预制食品基本各占一半份额。虽然标准婴儿配方奶(standardfomula)、较大婴儿配方(follow-on fomula)及幼儿配方(Toddler Formula)的销量大幅递增,但三者销售总额基本相同,近2亿欧元。法国的90%的产品也通过商超和卖场售出,其他通过健康美容专业店销售。

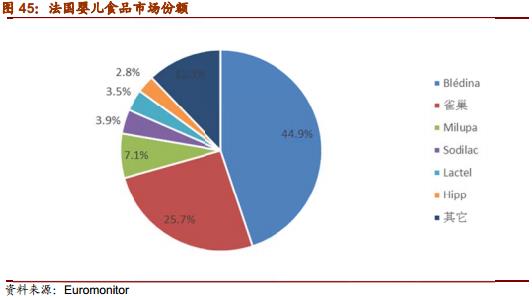

达能的大本营,两大本土品牌具备绝对优势。法国婴幼儿市场中,Gallia是达能集团的实验室品牌,是最为接近母乳的配方奶粉研究成果,也是法国本土最受欢迎的两大品牌之一。另一品牌Blédina(贝乐蒂)也是达能集团的支柱品牌,拥有百年历史,是婴幼儿食品产品系列最为丰富的一个品牌,从奶粉到各类辅食,品种多样,但精力更多投入在辅食领域,Blédina占整个法国婴幼儿食品市场42%的份额。达能集团上述品牌加上其美乐宝的产品销售,在法国已占据超过50%的份额,具备垄断地位。而另一巨头雀巢通过旗下本土奶粉品牌Guigoz,及其高端品牌Beba(即亚洲人熟悉的超级能恩,在欧洲的品牌名)和婴幼儿辅食如Naturnes等,合计也占有26%的份额,法国人对本土奶粉品牌非常有信心,因此外地品牌不多,而达能以外,法国本土还有Modilac、picot、celia等奶粉品牌。

2.3.2 德国

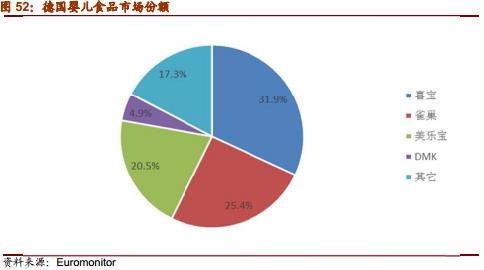

德国人口数8200万元左右,婴幼儿食品市场规模7.8亿欧元,但近两年也与法国一样处于微幅下降状态,有机品牌发展较快。不仅如此,德国的出生率在欧洲甚至全球都属于最低水平,因此近两年婴幼儿消费群体仍在萎缩,导致企业们未来维持销售不得不将销售目标扩张到更多幼儿、10多岁的年轻女性及关注健康和食用便利的老年人身上。德国人传统的母乳育儿观念较重,更使德国奶粉企业为了赢得客户必须可能制造并宣传其产品更为贴近母乳,更安全,更优质。因此,更具有吸引力的有机婴儿食品在德国是一个增长点,包括Hipp(喜宝)、Topfer(特福芬)、Humana及瑞士Holle等品牌都是以生产有机产品著名。

Hipp(喜宝)、达能旗下的Milupa(美乐宝)和雀巢占据德国婴幼儿食品市场88%的份额。Hipp是目前欧洲最大的婴幼儿有机食品品牌,作为一个德国品牌,Hipp奶粉的生产包装却在瑞士完成,其奶粉产品是有机奶粉,只在欧洲地区销售,产品在德国、英国都获得多项大奖,但其远东市场不太理想,并没有正式进入中国市场。Hipp公司旗下还有一知名品牌Bebivita(贝唯他),品牌涵盖幼儿配方奶粉、婴儿米粉、婴幼儿果汁、果泥等280个品种以上,其性价比更为称道。

德国Milupa(美乐宝)集团创立于1921年,以婴幼儿配方奶粉产品闻名,连续多年在欧洲的婴幼儿配方奶粉市场总销售第一,2003至2005年,美乐宝连续三年在欧洲14个国家婴幼儿配方奶粉市场总销量第一。20世纪90年代,Milupa被Nutricia收购,2007年后已成为达能旗下品牌。旗下奶粉品牌有Aptamil(爱他美)和Milumil。Aptamil走的是高端路线,价格在德国市场要高出同类产品,但在欧洲销量依然很好,德国有20%宝宝喝。Milumil奶粉主攻中档消费群,价格上比较实惠,比较适合纯奶粉喂养的宝宝。

雀巢在德国婴幼儿食品市场份额也达到25%,其产地在德国或瑞士,高端品牌为Beba,而中档品牌Alete在德国的口碑非常好,享有20%的份额,Alete是定价是较便宜的,一盒(600g)在德国的售价不到7欧元。

2.3.3 英国

英国市场不小,且是西欧少数增长较快的市场。英国人口数约6200万(2010年数据),近几年东欧移民是人口增长的主要原因。婴幼儿食品市场规模约6.8亿英镑,其中配方奶粉市场4亿英镑。与德法不同,英国的婴幼儿食品市场经历了多年增长,主要来自通胀因素及产品升级,07-12年英国婴幼儿配方奶粉销量增长了24.4%,而销售额增长了66.7%,年均复合增长10.8%。其中标准婴儿配方粉比重最大,占2.26亿英镑,幼儿配方奶粉增长最快,从07年830万英镑增长5.4倍至5300万英镑。

有机食品、创新的辅食推动新的增长。不过,英国消费者虽普遍采用母乳与奶粉混合喂养方式,但奶粉喂养的频次也在减少,2012年奶粉的销量上并没有什么增长。另外,从头开始在家亲自烹制食物似乎成为一种趋势,因为消费者认为这样更便宜,而且清楚食物里加了什么,可见英国消费者对食品安全和质量的意识也在强化,并且更愿意相信高质量的产品对宝宝成长发育很重要。因此有机婴儿奶粉及辅食领域都获得了超过6%的持续增长,婴儿辅食领域的产品创新和升级,更带动了有机婴儿食品生产商如Ella’sKitchen、Organix(2008年已被瑞士HERO集团收购)等强劲增长,品牌忠诚度持续提高,挑战HIPP等在英国市场的传统地位。

牛栏纽迪西亚公司(Cow & Gate Nutricia Ltd),是英国婴幼儿食品市场的领导者。旗下两个品牌牛栏(Cow & Gate)和爱他美(Aptamil),是英国市场最知名的品牌,合计占婴幼儿食品市场37%的份额,在奶粉市场比重更达到2/3,其中牛栏占40%以上,爱他美占20%以上。通过开拓更为便利的网购市场,上述品牌的市场份额仍在增加。牛栏品牌源自英国,始于1711年,早在1904年就开始生产婴幼儿配方奶粉,是目前最早的奶粉品牌之一,后被荷兰Numico 集团收购,07年转到达能旗下。牛栏提供了英国一半奶源,连高端的爱他美也是由牛栏代工。英国牛栏销售市场主要在英国、爱尔兰等地,另有生产香港版本,但没有在大陆销售。虽然产品中规中矩,配方没有花哨的噱头,但牛栏的特点在于完全依靠优质的奶源基础和质量保证来稳固地位,而且价格适中,性价比高,是迄今唯一没有被报道出过任何问题的品牌。

惠氏(John Wyeth & Brother (SMA Nutrition))是英国第二大奶粉品牌生产商,在婴幼儿食品领域份额约19%,在奶粉领域则近1/3。英国的惠氏是爱尔兰奶源和英国全本土生产,属于有机奶粉。惠氏奶粉营养配方更为全面,含量较高,但因属于烤制奶粉,在口味和上火方面相对一般。其在英国的产品名称SMA,相当于国内的S-26金装爱儿乐,事实上SMA是惠氏公司的第一个模拟母乳配方婴儿奶粉的名称,惠氏的理念是尽可能地接近母乳,这方面的配方领先性是惠氏的优势所在。

2.3.4 荷兰

规模不大,但是重要的奶源国。荷兰人口约1673万(2012年),婴幼儿食品市场规模1.64亿欧元,虽然荷兰本土的市场不大,但其在国际乳品贸易中仍占据重要位置,荷兰奶源优势明显,乳业模式也很有特色。乳业部门是荷兰农业中最大最重要的部门之一,是一个高度专业化,横向集中,纵向整合并且日益国际化的部门。在2012年,荷兰统计有18100个乳牛场,148万乳牛,27万乳羊。荷兰共有21个牛奶加工公司,51个乳业工厂,300个批发商。

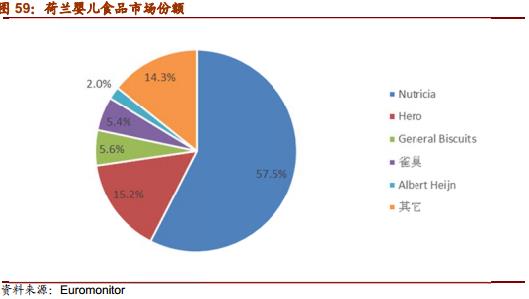

荷兰市场上,销量最大的婴儿配方奶粉品牌为Nutrilon和Friso,分别属于NutriciaNederland BV公司和Hero(玺乐)集团。前者母公司荷兰皇家numico集团2007年已被达能收购,后者则是通过收购荷兰皇家菲仕兰坎皮纳公司(FrieslandCampina)在荷兰的品牌资产所得。上述两公司分别占荷兰婴幼儿食品市场份额的57.5%和15.2%,而奶粉方面则主要就是上述两家的市场。

Nutrilon是市场龙头。该品牌奶粉主要供应荷兰皇室和荷兰本国,之前不做出口销售,采用荷兰本地奶源,本地工艺,本地包装,本土市场份额高达60%以上,中国消费者称之为荷兰牛栏,是热门的海淘品牌之一,不过自2013年4月起,Nutrilon已正式进入中国,取名“诺优能”。其在中国最主要的卖点在于它的纯正荷兰奶源,专利配方(IMMUNOFORTIS),益生元组合。此外,Nutricia旗下辅食品牌Olvarit和Bambix也在相应品类中占据60%以上的份额。

Friso婴儿奶粉早先是荷兰菲仕兰坎皮纳公司公司旗下的品牌,产品完全由公司在荷兰生产和包装。2007年,菲仕兰坎皮纳公司将在荷兰、比利时、卢森堡三个国家的Friso品牌资产出售给瑞士Hero(玺乐)集团,但其他国家地区包括中国的Friso品牌所有和使用权仍在荷兰菲仕兰坎皮纳公司手中。

2.3.5 意大利

市场不小但小幅萎缩,成本有压力。人口约 6060万(2010年数据),婴幼儿食品市场规模8.81亿欧元。由于经济衰退及已经是欧洲最低水平的人口出生率继续小幅下降,意大利婴幼儿食品市场近5年小幅萎缩,主要是替代性强的预制食品规模下降,而奶粉则保持平稳,只有有机食品仍在小幅增长。尽管成本上涨,但市场为了维持销售,终端价格涨幅不如成本涨幅。

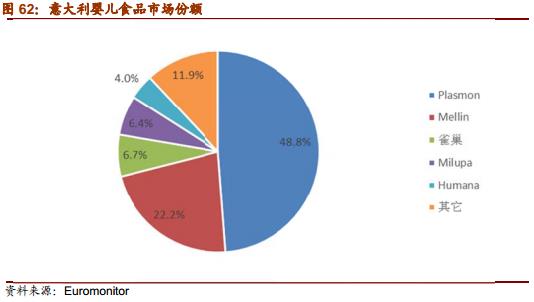

本土品牌龙头领衔,达能雀巢随后。Plasmon Dietetici Alimentari是意大利婴幼儿食品的龙头,配方奶粉和辅食领域产品线齐全,品牌名为Plasmon,拥有49%的份额,第二名Mellin拥有22%的份额,品牌名称即为Mellin,在奶粉领域其实更具人气,而此后的雀巢、Milupa、Humana等都只拥有6%左右的份额,而Mellin和Milupa都是达能集团旗下品牌。

2.3.6 俄罗斯

市场很大,增长来自通胀。人口约1.43亿,婴幼儿食品市场规模约640亿卢布(20亿美元左右),过去5年保持了17%的复合增长,其中奶粉复合增长14%,但销量基本没有增长,主要是通胀等推动单价的提升。俄罗斯的家庭平均孩子数量在增长,得益于政府的鼓励和资金补贴,不过俄罗斯家庭很关注更具性价比的产品。

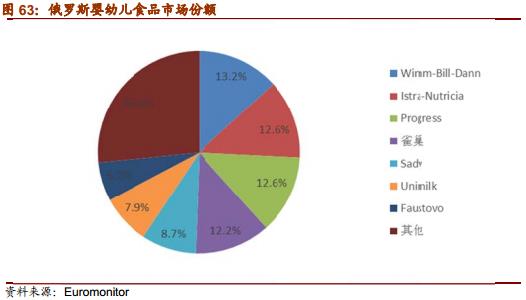

俄罗斯婴幼儿食品市场近年变化很大,多个本土企业最终被外资控股,但集中度仍不算高。2010年6月达能以4.7亿美元回售所收购的俄罗斯Wimm-Bill-Dann(WBDF:RU)食品公司的18.4%股权,该集团将转向俄另一家乳业公司Unimilk进行业务合作,合资公司的销售额使达能在俄收入翻3倍达到19亿美元,在俄罗斯、乌克兰、哈萨克斯坦及白俄罗斯等四国的市场份额达到21%,成为俄第一大乳品企业和婴幼儿食品企业,也成为达能第二大市场。另一本土牛奶和果汁生产商Wimm-Bill-Dann的市场份额约13%,于2010年被百事公司以38亿美元收购66%股权。此外,本土品牌Progress和雀巢都占了近13%的份额。

附1 背景说明:同样的品牌,不同的奶源,不同的工艺

英国、德国爱他美(Aptamil)有何区别?

英国爱他美和德国爱他美的区别英国爱他美和德国爱他美虽是同一家公司的产品,但还是存在奶源、配方、规格、价格、包装上的不同。爱他美最早是来自于德国,后面才出的英国爱他美,他们同属于美乐宝旗下。德国美乐宝集团曾经是一家纯粹的德国企业,1968年研发了第一款类母乳蛋白奶粉爱他美,开创了配方奶粉历史的辉煌时代。九十年代它和荷兰牛栏合作,包装盒上的小熊可以看成这个核心技术的LOGO。2007年,法国达能集团收购荷兰皇家(牛栏,美素母公司)和德国美乐宝,整合他们的产品线,核心技术被应用于这个系列的各个品牌之中。但从奶源,配方上看它们依然是不同的奶粉,执行了各自国家对配方奶粉不同法律规定。

奶源:最主要的区别在于奶源上。英国爱他美的奶源来自于爱尔兰牧场,德国的奶源是瑞士的。奶源决定了奶粉的品质,所以根据不同产地的奶源和生产加工工艺,同一品牌旗下的奶粉在配方和口味上品质会有所不同,当然这两个产地的爱他美都是很好的,有口皆碑。至于选择哪种奶粉好,还是根据宝宝的实际情况以及个人偏好。

配方:毕竟不同的国家对于配方奶粉的含量要求是不同的,所以为了适应不同市场,爱他美配方在这两个国家还是有不同的,尽管如此,厂家还是最大限度地保证两者配方的一致性,毕竟是同一品牌的奶粉。英国版的爱他美含麦芽糊精所以溶解度好;德国爱他美不含麦芽糊精,所以溶解度不好,冲完奶后,奶瓶壁上有小颗粒,也就是常说的挂壁现象。德国人较为严谨不用有争议的东西。

外包装:两者都是纸盒包装,符合环保要求。但是对于越洋运输,的确是个大考验。另外爱他美外包装当然也是有区别的,语言都不同,毕竟要适应不同的市场。

规格:德国爱他美一罐的重量相对少些,Pre段、1段、2段是800克的,成长1+、2+是600克;而英国爱他美统一是900克。

荷兰牛栏和英国牛栏有何区别?

一直都有妈妈分不清荷兰牛栏和英国牛栏两种奶粉的分别。其实,荷兰牛栏和英国牛栏同属于NUTRICIA公司的不同品牌。英国牛栏在香港根据品牌英文“COW&GATE”直译为牛栏,而荷兰牛栏之前因为同属一个公司也被称为“牛栏”,近期进入中国后已取名叫“诺优能”。之前只是为了区别两款奶粉,分别称为“荷兰牛栏”和“英国牛栏”。产品系列上,荷兰牛栏(Nutrilon)基本囊括了目前市场上有的特殊配方奶粉类别,产品更齐全。

在奶源上,两者均取自世界公认的奶源地。英国牛栏(Cow&Gate)的奶源地在以农牧业为主要产业的爱尔兰,奶源的优质自然是不容置疑的;而荷兰牛栏(Nutrilon)则有着得天独厚的地理和气候条件,可以说是拥有生产优质牛奶的天时地利。

在产品系列上,荷兰牛栏(Nutrilon)更加全面。虽然两个品牌的普通奶粉均只有一个系列,但荷兰牛栏(Nutrilon)基本囊括了目前市场上有的特殊配方奶粉类别,产品非常的齐全。

在人气上,“荷兰牛栏”的风头的确盖过了“英国牛栏”。在网络上搜索关于牛栏的信息,大部分都是指荷兰牛栏的,所以使很多网友误以为牛栏牌源自荷兰。其实,Cow&Gate和Nutrilon在产品配方上都很注重宝宝的消化吸收情况。不过Cow&Gate相对会更实惠一些。

2.4 澳洲

澳洲市场不大,全球第一乳品出口地区。澳大利亚人口仅2300多万,近几年每年出生人口30万,2012年婴幼儿食品市场规模3.72亿澳元(3.5亿美元),近5年复合增长率9%。新西兰人口439万,每年出生人口6万左右。两国年出生人口加起来只相当于中国的1/60,但是两国2012年的牛奶产量之和却达3036万吨(其中新西兰2000万吨),占到全球的6.6%,与中国牛奶产量3260万吨接近,顺理成章地成为全球第一乳品出口地区。

西方人重视母乳喂养,政策对母乳喂养极为鼓励,两国的奶粉消耗量并不多。澳大利亚去年的婴幼儿食品市场规模3.72亿澳元(约3.5亿美元),新西兰为1.87亿新元(约1.5亿美元),增速分别达到7%和20%,高增速不只是本国需求的因素,08年中国三聚氰胺事件后中国消费者在两国超市大量购买,也加速了出货。

新、澳两国的婴幼儿食品品牌并不多,辅食领域的领导者是亨氏,奶粉领域的领导者则是惠氏和Nutricia。其中,辅食领域的亨氏以其品牌口碑占了50%以上的份额,但是澳大利亚本土品牌Rafferty’s Garden,在澳大利亚和新西兰建有多家生产工厂,其高品质和多样化的口味,推动公司以每年两位数的增长,强劲挑战亨氏的地位。在婴幼儿奶粉领域,S26(惠氏)是澳大利亚的领导品牌,其次为Nutricia旗下的Karicare Aptamil和Karicare,再次则是雀巢能恩等。而新西兰的领导品牌则是Karicare,占据2/3以上的市场份额。

附2 背景说明:Karicare Aptamil和Karicare有何区别?

Nutricia把在新西兰生产的Karicare、Karicare Gold& Karicare Goat奶粉分别由Nutricia澳大利亚公司和Nutricia新西兰公司销售。由于澳洲和新西兰的经济发展水平不同(新西兰时薪相当于60人民币,而澳洲时薪要100人民币),因此,同样的产品新西兰的售价却比澳洲便宜很多(大约便宜20-30%),面对澳洲国内消费者的抱怨和销售商的质问,从2011年开始Nutricia就决定把在澳大利亚销售的Karicare奶粉首次结合了高端品牌Aptamil的配方,并命名为Karicare Aptamil,以示和新西兰Karicare Gold的区别。

在包装上,Karicare金装加强系列:品牌是Nutricia名称是Karicare;最新版本Aptamil系列:品牌是karicare名称是Aptamil;两款奶粉同属于Nutricia公司,Aptamil爱他美就是karicare的升级版本。

在成分上:Aptamil爱他美的鱼油DHA、AA、益生元配方LCP和维生素C增加了,DHA、AA的帮助宝宝眼睛、大脑的发育;益生元配方和维生素C是帮助肠胃消化吸收,提高宝宝免疫力。

在价格上:Aptamil爱他美的价格比Karicare可瑞康每罐高出5纽币左右(人民币约30元左右)。

2.5 亚洲

2.5.1 中国

全球最大的婴幼儿食品市场,仍在快速增长。2012年中国的婴幼儿食品市场规模已达到852亿人民币,增长了25%,其中婴幼儿奶粉市场规模778亿元,增长26%,以成品计,国内生产约50万吨,规范进口9万吨,“灰色渠道”(网购、代购等)进口8~10万吨,国内市场总供给67万吨,是全球最大的婴幼儿配方奶粉市场,并有望在未来3年仍以10%以上速度增长。在一、二线市场,外资品牌市场份额大致占到2/3,三、四线市场基本为国内品牌所占有。国产奶粉业格局详见我们前期专题报告《渠道之战——婴幼儿奶粉专题内资品牌篇》。

13年起竞争格局或将有所变化。随着新一届政府对婴幼儿奶粉行业的持续关注,并推出政策决心整顿婴幼儿奶粉散乱的市场及提高消费者对国产品牌的信心,国产品牌在保证质量安全基础上,纷纷加码市场投入和销售,今年普遍获得了较快增长。贝因美的市场地位有望从第4上升至前两位,伊利仍处于去年事件的恢复中,但来年有望加快增长。同时,从美素丽儿事件、国家反垄断政策、恒天然事件、再到第一口奶的连续曝光,外资品牌陷入一个多事之秋,领先品牌多美滋在此轮事件中遭受一定打击,恢复需要时日。

2.5.2 日本

平稳的市场,自给能力充足。日本厚生劳动省估算,2012年日本出生人口约为103.3万人,创下二战后最低记录。虽然日本总人口不低,收入水平不低,但日本出生率却很低,日本婴幼儿食品市场仅1080亿日元(10.8亿美元)。日本的奶牛存栏数约为中国1/10(近81万头),牛奶产量却是中国的近1/4(750万吨左右)。由于国内配方奶粉销量规模仅3万吨左右,日本奶业已可充分满足国内需求。只有其品牌在国外的销售,需要来自进口的奶源,如明治、森永等销售到中国的奶粉,大部分来自澳洲奶源。2010年因口蹄疫一度被禁止进口,2011年又因核污染扩散而被下架的日本乳企正积极展开自己的海外扩张之旅。

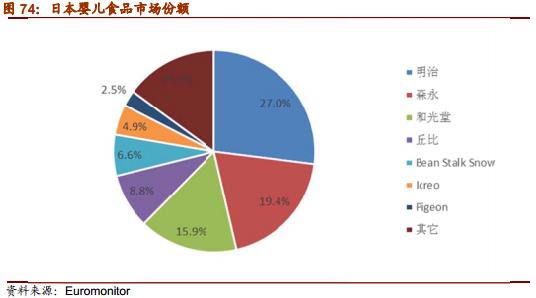

日本婴幼儿食品业基本是本土品牌的天下,明治(Meiji)、森永(Morinaga Milk Industry)、和光堂(Wakodo,产品品牌)是国内主要的婴幼儿食品企业。与欧美国家不同的是,日本的婴幼儿食品只有一半是来自超市和卖场销售,另一半来自药店和专业连锁店,电商网购也在蓬勃发展。

明治在日本国内婴幼儿奶粉企业具有强势领先地位,企业始建于1910年,以练乳和冰淇淋起家的,1930年开始开发婴儿奶粉,现在主要是在日本和包括港澳台在内的大中华区销售。明治奶粉有3个版本,日本产明治,澳洲产明治,大陆产明治(珍爱儿,珍宝儿)。现在在中国国内销售的明治奶粉,全部来自明治乳业在澳大利亚设立的公司。明治在国内婴幼儿食品的份额达到27%。

森永乳业株式会社创建于1917年,是生产、销售乳制品为主的大型综合食品企业。它以精湛的技术、高品质的产品闻名于世。1994年11月,森永与中国哈尔滨综合乳品厂合资成立了哈尔滨森永乳品有限公司。2012年7月17日,日本森永乳业宣布正式进军中国,携其主打产品“婴幼儿配方奶粉”作为第一批产品正式在中国上市,其奶源号称取自荷兰。森永销售品种数量达四千多种,涉足领域包括配方奶粉等多个食品领域,年销售额约为350亿元(人民币),在日本婴幼儿食品的市场份额19.4%。

和光堂公司始创于1906年,是日本小儿医学创始人弘田长博士制造销售痱子粉及和开光堂药房发展起来的古老品牌,现为朝日集团旗下品牌。1917年,和光堂公司开发出日本首批婴儿奶粉——KINOMEAL,其历史比明治还悠久。和光堂奶粉一直以品质优胜、价格实惠著称,其婴儿辅食类在日本更是占有无可替代独特地位,辅食种类及普及率一直遥遥领先。和光堂奶粉还是日本天皇家族历来使用的产品。和光堂同时也以生产婴幼儿洗护用品而知名。其在日本婴幼儿食品的市场份额为16%。

此外,日本丘比(QP)在婴儿辅食领域也具备相当市场地位,按Euromonitor统计,其在婴儿辅食类领域的市场份额达三分之一。Bean Stalk Snow所生产的奶粉(系2000年雪印发生大规模中毒事件后雪印乳业与大冢制药的合资企业)、格力高集团旗下美日合资的品牌固力果(Icreo,官方译名是“爱力奥”)在日本婴幼儿市场也占有6%左右的份额。固力果奶粉是目前日本市场最贵的奶粉,号称物质和脂肪酸组织,色、香、味都极为接近母乳营养。

2.5.3 印度

人口众多但市场偏小,潜力巨大。由于印度对牛类的特殊崇敬,印度奶牛数量在统计上也是全球最多,达到4815万头,由于大都是家庭散养模式,单产仅1.2吨,牛奶产品5778万吨,印度全国都有喝牛奶的习惯。2012年印度人口已经达到12.16亿,但国内婴幼儿食品市场规模仍然不大,仅227亿卢比(约3.7亿美元),增速14%,其中因通胀使价格也涨了10%。不过,随着印度女性就业增加,家庭收入提高和健康意识提高,婴幼儿食品有望在未来5年仍以5%以上速度增长。

雀巢长期坚持成就王者地位。有意思的是,印度的婴幼儿食品业,本土品牌几乎可以忽略。得益于长期的坚持,雀巢在印度的婴幼儿食品市场占据76%的巨大份额。其后则是葛兰素史克、达能(2012年通过收购印度制药公司Wockhardt的营养品业务)占有6-7%的份额。

2.6 非洲

2.6.1 南非

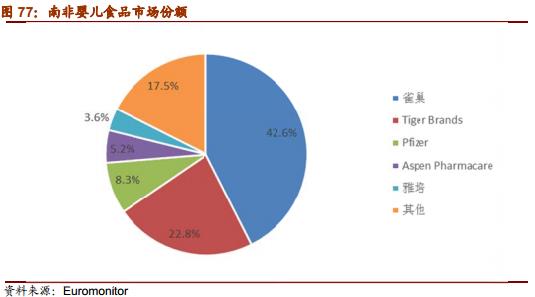

市场在快速增长。南非的人口出生率2012年达到110万(出生率约20‰),婴幼儿食品市场规模约34亿兰特(约3.4亿美元),增长12%,增速贡献也主要来自价格的上涨,以及婴幼儿配方奶粉的增长(2007至2012年复合增长14%)。

雀巢是南非婴幼儿食品市场的领导者。其奶粉品牌能恩(Nan)和力多精(Lactogen)分别占有28%和20%的份额,2012年雀巢也正式进入了辅食领域,加上收购辉瑞的惠氏奶粉,雀巢在整个婴幼儿食品领域占半壁江山,且几乎都靠奶粉贡献。第二名则是南非本土最大的快消品公司虎牌(Tiger Brands),以Purity为品牌的婴儿辅食是辅食领域的绝对龙头,占据婴幼儿食品23%的市场份额,剩余市场则被Aspen Pharmacare(奶粉市场第三品牌)、雅培等补充。

2.6.2 埃及

市场小,增长较快。埃及人口近8000万,2011年人口出生率达到24.6‰,每年出生人口190多万,由于人口增长过快,对国内经济社会也形成了一定压力。埃及妇女工作机会的增加,使埃及婴幼儿食品市场具备持续增长潜力,2012年埃及婴幼儿食品市场规模约3.31亿埃及磅(约4800万美元),其中65%为婴幼儿配方奶粉,增长18%,但10个百分点来自原料涨价带来的提价影响。

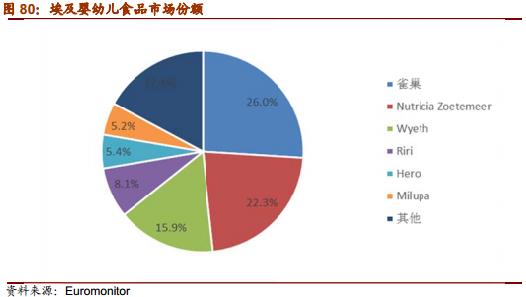

埃及婴幼儿食品市场的前三名分别为雀巢(26.0%,能恩及Cerelac辅食)、Nutricia(22.3%,Bebelac贝乐嘉奶粉)、惠氏(16.0%,S-26)。同南非类似,雀巢2012年收购惠氏后是南非市场的绝对领导者。此外,中东市场婴幼儿食品领导品牌RIRIBABY FOOD,占据第三位,8.1%的份额,但其增速较快,近年份额持续增长中。其后则是瑞士的Hero玺宝集团和Milupa美乐宝,各占5%。从背景看,雀巢和达能占据了埃及婴幼儿食品市场各42%和27.5%的份额。

小结:

1、 发达国家普遍以本土品牌占据国内市场,而发展中国家本土品牌普遍发展不足。中国的情况并非个例,作为全球最大的婴幼儿食品市场,中国有更多元化的品牌格局也属正常,但多达127家婴幼儿奶粉企业的格局,却是个例,需要政府加强整合,才能有更好的风险控制。

2、 行业的增长点来自发展中国家和地区,人口的增长、妇女工作几率的增加、健康意识提高带来消费升级,是婴幼儿食品业的主要驱动力。雀巢和达能是婴幼儿食品领域遥遥领先的行业巨头,美赞臣、雅培、亨氏等足迹也遍布全球,并不断将重心往发展中国家倾斜。

3、 有机婴幼儿食品和特殊配方食品在全世界都快速增长,消费者不断追求更高品质。不论是发达国家还是发展中国家,消费者都对食品安全极为敏感,对更高品质的追求都一样,有机食品、特殊配方婴幼儿食品(适应不同体质的宝宝)都是婴幼儿食品领域最快的增长点。

4、 奶粉领域品牌格局更为稳定,而辅食领域竞争更为激烈。从份额格局看,奶粉品牌建立需要长久的口碑支持,消费者转换的意愿更低、难度更大,而辅食领域,很多国家的本土品牌通过产品口味、功能、品类等的创新,获得快速增长,不断挑战着传统领导者如亨氏的地位。

5、 从全球看,大卖场依旧是核心销售渠道,专业零售店其次,电商在亚洲市场发展较快。在发达国家,婴幼儿食品的主要销售渠道依然是大卖场,基本占据70%左右的份额,专业零售店主要是药品和化妆品店销售占其次,电商比重几乎可忽略。而发展中国家,专业零售店的比重有所提高,但核心仍是卖场和超市,大部分地区的电商渠道销售很小。不过亚洲国家如日本、中国、印度等,电商的比重比其他地区高,且在快速发展。

评论