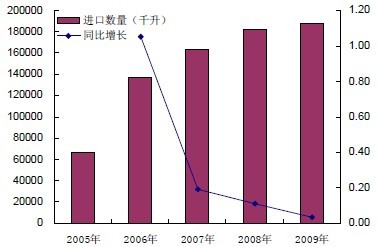

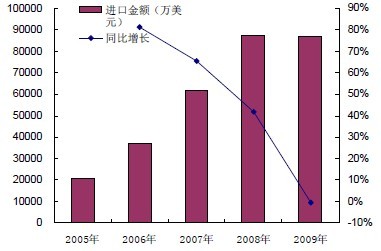

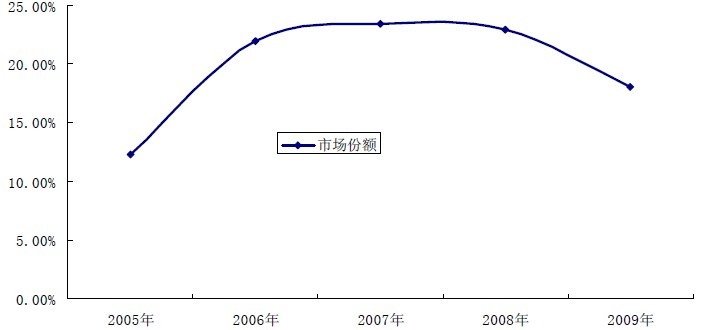

中国葡萄酒市场需求的快速增长推动了进口葡萄酒的快速增长,葡萄酒进口量由05年的6.67万吨,上升至09年的18.7万吨,4年年间增长了1.8倍,年均复合增长速度达29.4%,增长速度明显快于中国市场整体需求增长速度,进口葡萄酒的产量市场份额也由2005年的约12.3%上升至2009年的18.1%;2007、2008年市场份额甚至达到23%的水平。

虽然08、09年进口葡萄酒增速明显放缓,但实际上这主要是有原料酒进口量下降所造成的,背后的因素是进口酒的结构发生了巨大的变化,2L以上包装的原料酒比例持续下降,而品牌瓶装酒比例持续提升。2005年原料酒占比约占81%,而瓶装酒仅约占19%,而到2009年瓶装酒占比已超过50%。据中国海关统计,2009年前3季度中国进口葡萄酒1.3亿升,与去年同期相比下降4.4%;而瓶装零售包装的葡萄酒进口量明显上升。2009年前3季度,中国进口 2升及以下瓶装葡萄酒酒6327万升,增长52%,占同期我国葡萄酒进口总量的48.4%,占中国零售市场份额超过10%;而装入2升以上容器葡萄酒进口5765万升,下降29.5%,占44.1%;蒸馏葡萄酒制得的烈性酒进口864万升,下降27.9%,占6.6%。

2L以上桶装原料酒进口量的下滑,主要还是由于中国目前原料基地发展较快,中低端原料酒供应增长较快,原料酒紧缺程度已明显缓解,进口原料酒需求量下降。但由于中国原料基地依然相对年轻,产量及质量稳定性较差,预计未来进口原料酒仍然将成为中国葡萄酒品牌的一个重要的原料补充,但预计占比将可能会维持在10%以下的水平。

图1:进口葡萄酒数量(吨)及同比增长

图2:进口葡萄酒金额(万美元)及同比增长

图3:进口葡萄酒市场份额(以产量计算)

对国内生产商带来更大竞争压力的是针对零售管道的进口瓶装酒的大幅增长,以下几个因素推动了瓶装进口葡萄酒快速增长:

1、中国葡萄酒业处于高速发展阶段,需求的增长强劲而持续;中国葡萄酒消费者越趋于成熟,质量鉴赏能力及质量要求逐步提升;

2、世界主要葡萄酒消费区葡萄酒需求量的下降,产能消化的需求。尤其是澳大利亚、新西兰、南美等新兴葡萄酒生产区,产能增长较快,需要更大的新兴市场消化过剩产能(葡萄酒产业属于农业,获得政府补贴);进口葡萄酒价格的明显下降,100元以下的进口瓶装酒的推出。

3、中国进口酒经销商的主导与强势推动,进口酒销售管道与网络更为丰富:甚至包括中粮、张裕等强大的国有品牌商也参与国际品牌的经销。

4、加入WTO后,在2004年起葡萄酒进口关税持续下降;2006年开始执行的新葡萄酒消费税,以进口酒为原料,在国内分装的葡萄酒消费税可用进口关税抵减

5、人民币升值:人民币相对美元升值,相对欧元贬值,因此,相对葡萄酒旧世界国家(欧盟)进口增速相对较慢,新世界国家(澳大利亚、新西兰、南非、南美等)增速较快国外葡萄酒厂商加入进入中国葡萄酒市场;

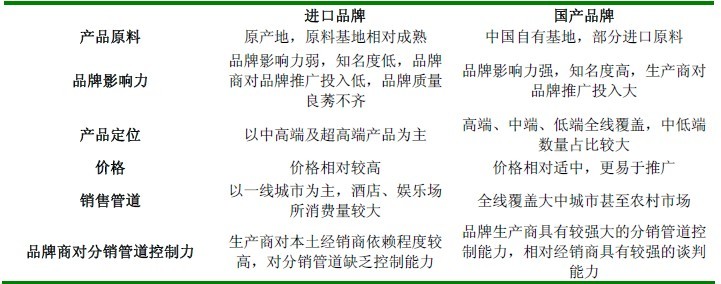

相对进口产品,国产品牌在品牌、管道、价格等各方面相对竞争力优势依然很强,产品质量也持续提高,市场主导地位不会改变。

1、与国有品牌相比,进口品牌影响力明显偏弱,缺乏适合推广的知名品牌;品牌数量众多,良莠不齐,消费者认知困难;

2、进口品牌在中国市场的推广依赖于经销商,品牌商对管道缺乏控制能力;而经销商对进口品牌及管道建设投入动力相对不足;

3、进口品牌销售管道依然以一线城市中高端消费场所为主,市场相对有限;而国内品牌基本全覆盖了大部分管道;

4、产品定位依然以中高端为主,主要定价均在100元以上,偏高的定价不利于中国市场的推广与消费者的培养。

5、中国消费者对葡萄酒质量鉴赏能力依然相对有限,更多依然品牌商引导,而进口品牌在广告及营销推广上的投入远远低于国内品牌;

6、中国国内葡萄酒原料、生产技术、质量持续提高,酒庄酒等中高端优质产品及品牌持续推出,已能在很大程度上满足消费者的中高端需求;

中国葡萄酒市场上,相对与进口品牌,国产品牌的竞争优势将更为明显,国产品牌占有的市场主导地位不会被有实质性影响,国产品牌超过80%的市场份额局面不会被改变。预计未来进口瓶装酒在零售市场份额依然很难达到20%的水平。

表1:进口品牌与国产品牌竞争优劣势对比

评论