文:陈敏 王莘莘

来源:半熟财经(ID:Banshu-Caijing)

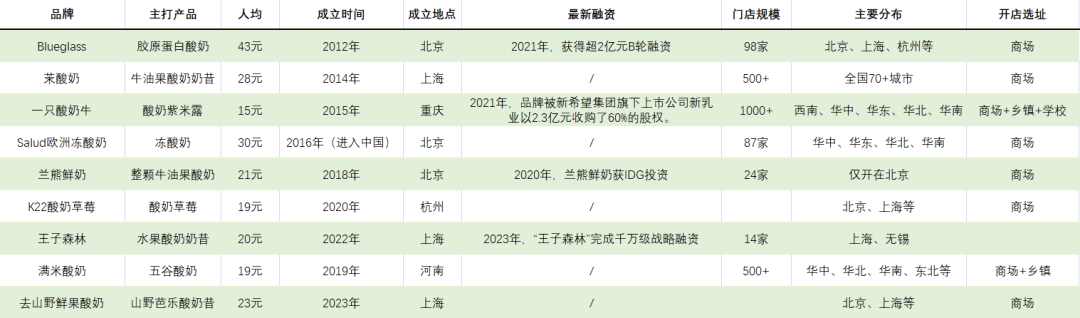

资料来源:根据公开资料整理;制表/颜斌

01

酸奶变贵了,但更健康了吗?

想进一步压低价格,只能选择用牛油果泥替代,或者换成草莓、芒果等成本较低的口味。K22酸奶草莓正是以一款18元的草莓大单品成为风靡一时的网红品牌。

不过,在某二线城市开了三家茉酸奶的加盟商李先生认为,15元—20元是饮品行业高度竞争的价格带,继续在其中“内卷”带来的收益甚微。他之所以选择茉酸奶,正是看中了它的价格壁垒——喜茶、奈雪降价下沉后,在国内除了星巴克,少有现制饮品能卖到30元一杯。

新酸奶品牌对标星巴克的不止是价格。截至2021年,Blueglass约90%的门店都选址在星巴克隔壁,大多位于繁华商业区或高端写字楼附近。

有着“酸奶中的爱马仕”之称的Blueglass,前身为2012年成立的“阿秋拉尕青藏酸奶”。2017年,阿秋拉尕推出“10小时冷萃酸奶”,容量210g的冷萃随身杯售价29.9元。所谓的冷萃酸奶其实就是希腊酸奶,600g的酸奶平均滤出300g乳清,这意味着更多原材料和更高的成本。相比普通酸奶,希腊酸奶口感更醇厚、低糖高蛋白,营养成分更高。

自诞生之初,酸奶就和健康二字绑定在了一起。20世纪初,艾萨克•卡拉索(Isaac Carasso)为治疗儿子的肠道疾病在巴塞罗那尝试工业化生产发酵酸奶,在当时,甚至只有在药房才能买到这款名为“达能”的酸奶。此后多年时间里,各种有关“长寿村”“保健酸奶”的广告将酸奶的健康形象一遍又一遍加深。

现制酸奶在讲述健康叙事上也花了不少心思。打开Blueglass的小程序菜单,满是“胶原益生菌分子爆珠”“植物燕麦分子爆珠”“天然植物提取藻蓝蛋白”等功能性食材,扑面而来一股健康气息。

2021年,Blueglass曾因在小程序中使用“超强抗氧化功效”“增强免疫力”“消除自由基”“对抗炎症”“促进细胞活性”“快速合成弹力蛋白”“美容养颜“延缓衰老”等一系列虚假广告宣传用语,被罚款6万元。

此后,Blueglass在宣传用语上有所收敛。不过,光是看着身材姣好、笑容洋溢,穿着Lululemon瑜伽服、拿着Blueglass酸奶的品牌活动大使们,就足以激起消费者无限的美好联想。

不过也有一些消费者担忧,这些酸奶品牌是否真如宣传的那样低卡、低糖、无添加。毕竟现制酸奶不像超市货架上的预包装酸奶,配料成分都标注得明明白白。

此前,有消费者在茉酸奶门店拍到奶昔中使用的奶浆原料,其配料表前几位分别是水、葡萄糖浆、精炼植物油、白砂糖、全脂乳粉、麦芽糖浆,在社交媒体上引发争议。

根据乳品行业从业者夏巍华的观察,现制酸奶店所使用的酸奶原料可以说是相对健康的,但由于现制酸奶更像是一种零食,产品组成复杂度更高,加上水果、坚果、奶浆、小料,一杯下肚,总热量比许多人想象中要高。

Blueglass的早期消费者成先生也回忆道,2019年前后,他第一次吃Blueglass时,品牌主打的还是“一杯一店”的冷萃酸奶,味道完全不甜,很浓郁,吃起来“健康、干净”。近两年,Blueglass陆续推出口味偏甜、高颜值的酸奶饮品,品牌声量才日渐扩大。

想当初达能进入法国时,也将酸奶的定位从健康产品调整为餐后甜点;在美国,达能则是在口味偏酸的酸奶底部添加了一层草莓果酱才打开市场。

而今,在减糖的大趋势之下,食品工业的每一个环节都在告诉我们,糖是一系列健康问题的元凶。我们从未像今天这样闻糖色变,我们计算每一克摄入的糖量,寻找甜味的替代品,可或许我们体内的嗜糖因子还未被彻底驯化,仍在向往着最原始的甜味。对大部分消费者而言,购买现制酸奶只是求一个“心安”,好喝才是永远的王道。

02

现制酸奶的新故事在哪儿?

顾豪认为,茶饮行业已从1.0粉末调制时代、2.0传统连锁时代、3.0新式茶饮时代,进化至如今更加细分的单品类时代,最近涌现的一批专精酸奶、柠檬茶、椰子水等细分品类的新品牌正是顺应产品发展的时代产物。这些品牌因为产品架构清晰,所以供应链相对轻盈、出品操作流程简单,比过去大而全的模式更适合加盟扩张。

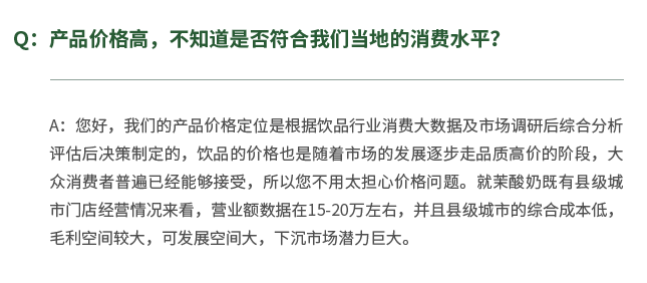

在茉酸奶覆盖的80余座城市中,约40%门店开在二三线城市,还有4%位于四线城市;相对应的,星巴克的数据分别为25%和3%。初次尝鲜之后,当地的消费水平是否能够支撑起30元价位酸奶的复购率?大概是对此抱有疑问的加盟商太多,茉酸奶直接在官网上做出了如下解答:

茉酸奶官网资料显示,加盟茉酸奶前期至少需要20万元的投资(按30平标准店计算,不含店面租金及转让费),包括2.98万元的品牌使用费、3万元咨询指导服务费、2万元人员培训费、1万元合作保证金、2万元装修费用及10.8万元的开业设备大礼包。

李先生则告诉我们,不算店面租金,茉酸奶的单店投资在35万元以内,和古茗、茶百道差不多,回本周期在6—10个月之间。具体来说,综合食材成本占45%左右,人力成本15%,总部每月收取1%的营业额扣点(3000元封顶),房租水电因地而异。

上周,茉酸奶全国营业额前十的门店有五家在北京,月销150万以上。李先生开的第一家社区店月营业额不到20万,在全国排名倒数5%,但仍有盈利空间。“茉酸奶一直秉持服务30%的人群就够了,中国现在哪个城市没有那30%的优质消费者呢?”

如果将李先生口中“30%优质消费者”的画像更加明晰一点,大概就是有一定经济实力、注重健康生活方式、追求生活品质的都市白领和健身人士,其中70%为女性客群。

问题是,盯上这30%优质消费者的不光现制酸奶。参考同样聚焦细分产品的现制柠檬茶品类,近年来增长迅速,用户规模达2213万人,但也仅占整个现制茶饮用户规模的不到7%。

按照李先生的测算,茉酸奶未来的门店规模将达到星巴克的一半,即3500家左右。现制酸奶品类能否容纳这么多的门店以及不断涌入的新玩家?

现下叫得上名的现制酸奶品牌一只手都数得过来,其产品相似度和内卷程度却已经有了新茶饮似曾相识的模样。而且,已沉淀多年的茶饮头部品牌想要新增一条酸奶产品线的难度并不高。2019年,喜茶就已经和科颜氏联名推出过牛油果酸奶波波冰。

李先生也坦言,正常餐饮生意一年到一年半回本就很好了。茉酸奶现在正在风口上,明年再加入就不一定能做到现在这样的回本速度。“不过茶饮品牌一般周期都是两三年,第三年再研究下一个风口就行了。”

如何才能突破周期、建立品牌壁垒,得到长久的发展?正在探路的新式茶饮“前辈”们或许能给现制酸奶一些参考。

新式茶饮增速减缓后,头部企业纷纷下场布局供应链。喜茶今年发布的十周年报告中提到,喜茶自建供应链一年,目前拥有果园100多亩、茶园7000亩;在仓储物流上,2022年,喜茶在供应链上的各类发明、设计等创新专利达129项。奈雪、古茗、Coco等品牌也自建了有机茶园和果园。

据Blueglass介绍,公司与中地乳业设立了8万亩合资牧场,自有一万头荷斯坦奶牛,且与杜邦益生菌联合开发专利菌种。对于现制酸奶而言,原料生产牢牢掌握在乳企手中。完全自建一万头奶牛的牧场起码需要约5亿元资金,这远非“新式酸奶饮”们目前的体量所能支撑。

夏巍华说,对新锐酸奶品牌们而言,自有牧场、工厂不是必须的。即便是伊利、蒙牛这样的乳品巨头,菌种研发也不是其投入重点。“乳制品是重资产、高度分工的行业,不太有公司能把一揽子事都做完。”

当然了,在Blueglass团队眼里,Blueglass本质其实是一个生活方式品牌。所以如果哪一天现制酸奶店们突然卖起了轻食沙拉、减脂零食和瑜伽裤,或者干脆像奈雪一样打造品牌集合店,倒也不必太过惊讶。

评论