文:艺馨 秀一

来源:不二研究(ID:bueryanjiu)

作为中国首家西式快餐连锁品牌,达美乐于2023年12月24日在西安开出西北首店,单日销售额创造全球纪录32万。

此前,达势股份(下称“达美乐中国”,01405.HK)在港交所挂牌上市,并在2023年8月就交出首份半年报,其扭亏为盈背后仍有隐忧。

「不二研究」据达美乐中国招股书发现:2020-2022年,达美乐中国累计亏损9.68亿;尽管2023年上半年扭亏为盈,但盈利可持续性存疑。目前,达美乐中国主要面临成本费用高企、行业竞争加剧等问题,在「不二研究」看来,这主要是由于达美乐高额的门店运营成本使其净利润承压;与此同时,随着尊宝、乐凯撒等“价格战”竞争激烈,也给达美乐业绩增长带来更多不确定性。

达美乐中国是中国唯一一家所在销售渠道提供30分钟必达的承诺的比萨公司。据其财报披露,达美乐中国是中国大陆、中国香港特别行政区和中国澳门特别行政区的独家总特许经营商。

截止1月25日港股收盘,达美乐中国报收56.45港元/股,对应市值73.42亿港元(约折合人民币67.32亿元);对比IPO首日59.13亿港元,其市值已经蒸发14.29亿港元(约折合人民币13.10亿元)。

「不二研究」据其半年报发现:2023年上半年,达美乐中国的营收为13.76亿元,同比增加51.38%;同期,归母净利润875.10万元,同比增长123%。

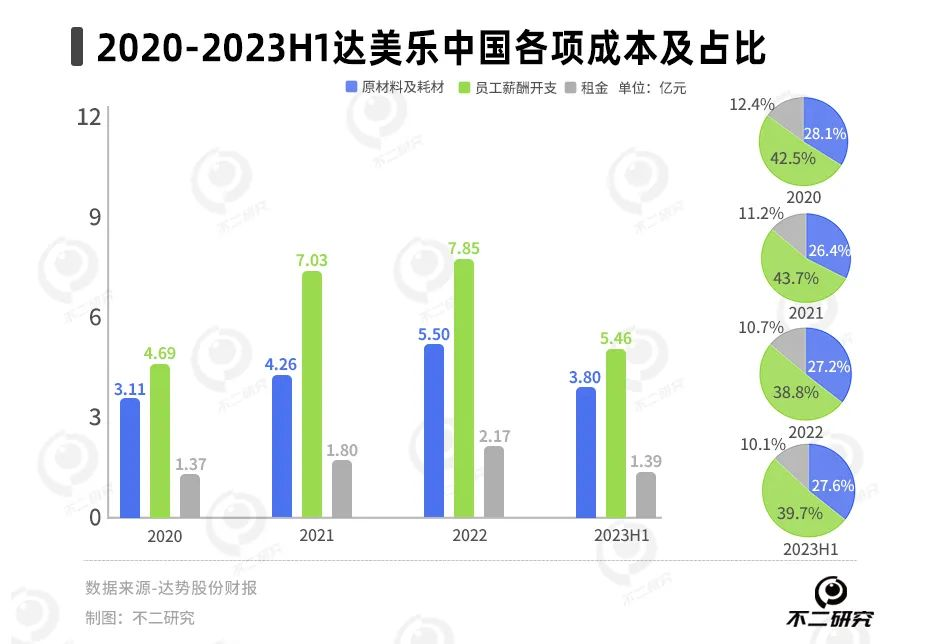

同期,达美乐中国的原材料及耗材成本、员工薪酬开支、租金开支分别为3.80亿元、5.46亿元、1.39亿元,占总收益的27.6%、39.7%、10.1%。

去年3月的一篇旧文中(《首个披萨IPO,达美乐中国市值60亿港元》),我们聚焦于达美乐中国挂牌港交所,虽然其已成为首个港股披萨IPO,但其持续亏损不断扩大。

时至今日,达美乐不仅面临成本居高不下、行业竞争加剧等问题未解,且直面尊宝、乐凯撒等“价格战”竞争。

在比萨品牌的竞争压力下,达美乐中国能否靠下沉市场“救市”?由此,「不二研究」更新了3月旧文的部分数据和图表,以下Enjoy:

首个披萨IPO诞生了!

2023年3月28日,达美乐中国正式挂牌港交所,成为去年首家在港上市的餐饮企业。其发行价46.00港元/股,IPO首日报收45.95港元/股,跌幅0.11%。

9月26日,达美乐中国交出上市后首份半年报:2023年上半年,达美乐中国实现营收13.76亿元,同比增长51.55%;净利润875.10亿元,同比增长123.6%。

在「不二研究」看来,虽然在全球达美乐中国占有较大份额,但在中国市场似乎并没有那么乐观。

01

三年半累亏超9亿

达美乐中国是达美乐比萨在中国大陆、中国香港特别行政区和中国澳门特别行政区的独家总特许经营商。

达美乐比萨,是一家国际的比萨饼外送餐厅连锁店,总部在美国密歇根州的安娜堡,于1960年由汤姆·莫纳根创立,Patrick Doyle任首席行政官。

1997年进入中国市场,但与其他快餐品牌相比,达美乐在中国扩张进度缓慢。

▲图源:达美乐官网

截至2023年6月30日,达美乐在中国大陆20个城市拥有672家直营门店。其全球特许权授予人Domino’s Pizza, Inc. 为全球规模领先的比萨公司,于报告期末,在全球90多个市场拥有超过20000家门店。

据招股书及财报显示,2020-2023年上半年,达美乐中国的收益分别为11.04亿元、16.11亿、20.21亿元和13.76亿元;净利润分别为-2.74亿元、-4.71亿元、-2.23亿元和875.10万元;经调整净亏损分别为2.00亿元、1.43亿元、1.14亿元和1744.50万元。

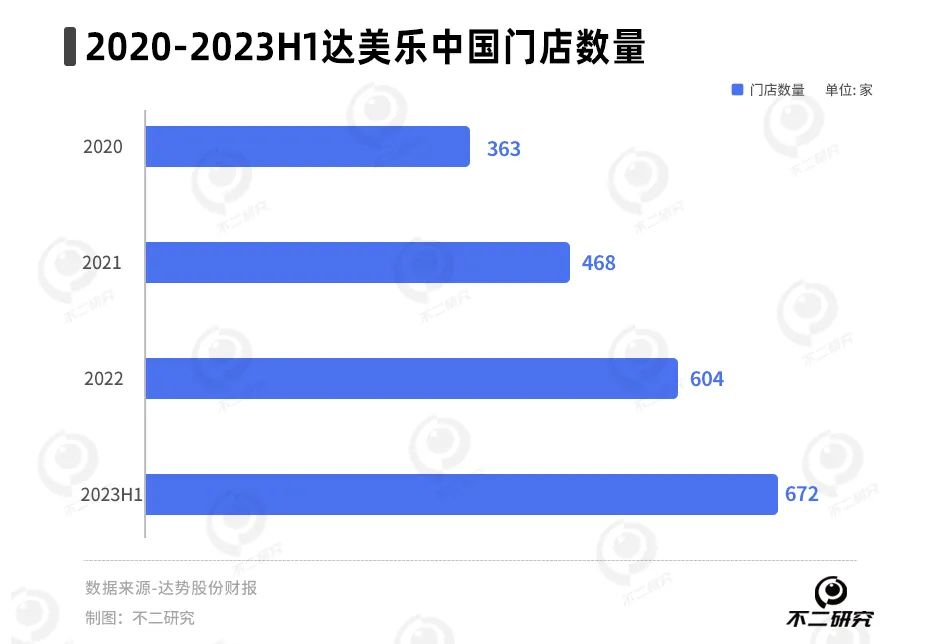

按门店数目计算,2020-2023年上半年,达美乐中国共有门店数量363家、468家、604家和672家。

「不二研究」认为,随着收益的增加,达美乐中国的亏损状况明显的好转。但距离“中国第一比萨公司”的路途尚远。

02

超7成收入来自外送

达美乐中国持续亏损的业绩,或是由于其成本开支的蚕食。

据招股书及财报显示,2020-2023年上半年,达美乐中国的原材料及耗材成本分别为3.11亿元、4.26亿元、5.50亿元和3.80亿元,占总收益的28.1%、26.4%、27.2%和27.6%。

员工薪酬开支分别为4.69亿元、7.03亿元、7.85亿元和5.46亿元,占总收益的42.5%、43.7%、38.8%、39.7%。

租金开支分别为1.37亿元、1.80亿元、2.17亿元和1.39亿元,占总收益的12.4%、11.2%、10.7%、10.1%。

可见,随着门店的扩张和销售订单的增加,员工薪酬开支的仍在上升。

截至2023年6月30日,达美乐中国共有4805位全职员工,以及13725位兼职员工,其中兼职员工主要担任“骑手及店内员工”。

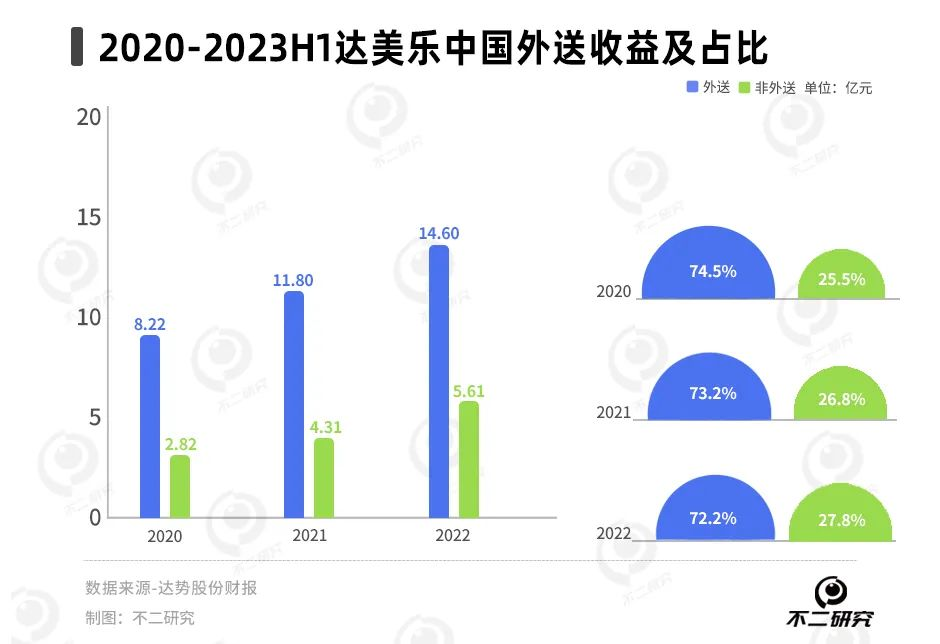

按照用餐选择划分,达美乐中国的收益分为外送订单和非外送订单。

据招股书显示,2020-2022年,达美乐中国来自外送的收益分别为8.22亿元、11.80亿元、14.60亿元,占总收益的74.5%、73.2%、72.2%。非外送收益分别为2.82亿、4.31亿和5.61亿,占总收益的25.5%、26.8%、27.8%。

2023年上半年,达美乐中国外送占收入的比例达到63.6%,其中北京及上海市场的外送比例更高,约76.5%,新增长市场的外送比例为47.8%。

随着美团、饿了么等头部平台已经形成规模,快速配送在行业内已成标配。根据美团官方数据,美团单日完成的4000万订单,平均每单配送时间也在30分钟。

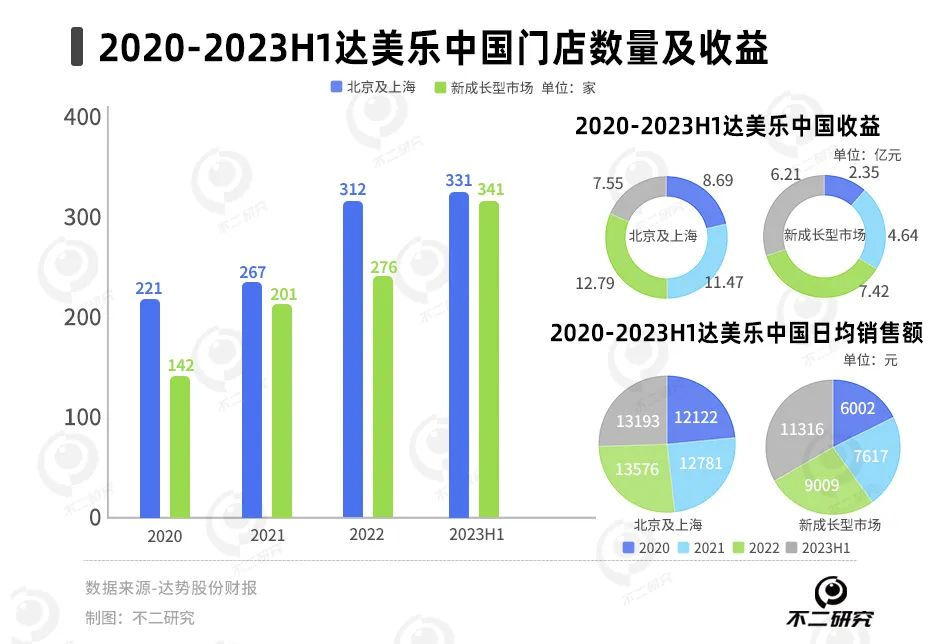

按地理位置分布,达美乐中国的门店分别位于北京及上海和新成长型市场。其中,2020-2023年上半年,北京及上海的门店数量为221家、267家、312和331家,新成长型市场的门店数量为142家、201家、276家和341家。

以收益计,北京及上海同期收益分别为8.69亿元、11.47亿元、12.79亿元及7.55亿元,新成长型市场收益分别为2.35亿元、4.64亿元、7.42亿元及6.21亿元。每家门店平均日销售额,北京及上海分别为12122元、12781元、13576元和13193元,新成长型市场分别为6002元、7617元、9009元以及11316元。

在「不二研究」看来,达美乐中国当前的经营模式下,门店的扩张或将带来更大的成本压力,且业务布局更偏重于北京及上海,较为局限。

03

如何贴近中国胃?

据弗若斯特沙利文显示,2016-2019年,中国比萨市场收入规模从228亿元增长至335亿元,复合年增长率为13.7%。据弗若斯特沙利文报告,2022年中国披萨市场规模为375亿元,预计2027年将增长到771亿元,5年复合增长率达15.5%。

虽然中国比萨市场规模可观,但或是由于饮食习惯的原因,相比其他国家来讲,还有很大的发展空间。

按2022年每百万人口比萨门店数量来计,美国为232.4家,澳大利亚为167.4家,英国为97.4家,而中国仅为11.7家。

据招股书显示,按2022年的收益计算,中国比萨市场领先企业前五占49.9%,行业集中度较高。其中达美乐中国排行第三,仅占据市场份额的5.3%,与第一名35.2%还有一定差距。

此外,竞争对手也颇多,例如麦当劳、蓝蛙等西餐连锁品牌都有比萨餐品,必胜客、棒约翰、尊宝比萨、从知名度上来讲也略高于“达美乐中国”。

按地域分析,2022年,一线和一线城市创造了中国比萨市场63.5%的收益。未来,中国比萨市场预计仍将集中在一线和新一线城市,预计于2027年将占中国比萨市场总量的57.5%。

随着一线城市竞争日趋激烈,达美乐将目光投向下沉市场,在二三线及以下城市开设门店,挖掘下沉市场容量。

从业绩贡献占比上看,达美乐中国在北京及上海市场的收入占比从2019年的83.87%下降到2022年的63.29%,与此同时,新增长市场的收入占比则从16.13%上升到36.71%。

目前,达美乐在西安、长沙、成都、青岛等地开出多家门店。

▲图源:freepik

另一方面,曾有消费者向「不二研究」表示,自己对比萨并不感冒,且“达美乐中国”价格并不亲民,同样的价格会优先选择其他美食。

「不二研究」认为,或是由于国内的饮食习惯所致,比萨的国民程度并未达到很庞大的规模。而从达美乐中国自身来看,新增长市场将成为其发展重心,但如何将一线市场的成功复制到下线城市,仍面临新的挑战。

04

达美乐中国,路在何方?

近日,披萨品牌进入快速扩张的新周期。必胜客对外喊出“2026年2万店”的目标,达美乐争取年底突破千家,棒约翰也在加速迈向“千店”,本土品牌阵营中,尊宝披萨高调“冲刺万店”,乐凯撒也于近期开放加盟。

先入为主的行业巨头、蓄势待发的西餐连锁,以及野心勃勃的同品类企业,都将是达美乐比萨进军中国的屏障,不见收敛的成本,使达美乐在中国负重前行。

对于其在中国市场缓慢的行进速度,达美乐披露,计划2023年及2024年分别开设180和240家新店,此外还将在2025年及2026年分别继续开设200家到300家新店,预计到2026年要达到1600家左右。

目前,达美乐中国主要面临成本费用高企、行业竞争加剧等问题,在「不二研究」看来,这主要是由于达美乐高额的门店运营成本使其净利润承压;与此同时,随着尊宝、乐凯撒等“价格战”竞争激烈,也给达美乐业绩增长带来更多不确定性。

在比萨品牌的竞争压力下,达美乐中国能否靠下沉市场“救市”?

本文部分参考资料:

1.《达美乐比萨中国特许经营商,「达美乐中国」递表港交所》,活报告

2.《第一个披萨IPO,市值60亿》,投资界

3.《披萨店又开始“飙”了:下沉市场红利爆发,头部品牌冲刺“万店”》,蓝鲸财经

评论