文:王凯旋

来源:廣告狂人(ID:m-a-dmen)

现在的消费,狂人真的是看不懂了。

北上广深的白领们喝着平替咖啡,熬着最深的夜,挤最拥挤的地铁;而家乡的小新贵们吃着最贵的补品,跳着蹦迪的夜,过着日咖夜酒的小日子......

是小镇青年们都崛起了,还是消费风向变了?

随便扒了扒互联网,小镇青年的滋润和都市青年的内卷比比皆是,自媒体上的UGC,各大品牌的市场动向,早已暴露了新消费的局面。

大品牌正在集体下沉。

如果说疫情三年带给都市白领的,是随时被裁的不确定性和收入锐减的不安全感,那带给小镇青年的就是快速抹平信息差的历史性机遇。

当一线白领正在为房贷车贷与收入间不断扩张的差距发愁,实际可支配收入越来越少时,小镇安居乐业的年轻人正在计划着下一场消费升级。

伴随着这一股风潮,有一句话把小镇青年和都市白领的现状描绘得明明白白:

「我在北上广深喝蜜雪冰城,你在县城喝星巴克」

这两个品牌分别代表着两种不同的消费文化和市场定位。但有趣的是,这两个毫无交集的品牌,正在以各自的方式进入对方的市场,发展速度不容小觑。而在这场市场争夺战中,两者又有着各自的特色与共性。

今天狂人来探究这两大品牌开疆扩土背后的商业逻辑!

01

市场扩张:

市场的发展是消费需求的转移

先来看两组数据:

星巴克

加速下沉市场的开拓

星巴克已经占领了中国三分之一的县城,在5月1日星巴克披露的第二季度财报中,我们可以看到,2024财年第二季度营收为85.6亿美元,同比下滑2%;净利润为7.7亿美元,同比下滑15%。

星巴克经营数据、数据来源:星巴克第二季度财报

全球星巴克消费市场并不算理想,与一季度环比有所下降。但唯独星巴克中国是整个星巴克全球业务中的亮点,而这个亮点的主要动力来自于星巴克进军了中国20多个区域,覆盖900多个县级市场,完成了7000多家门店的布局。对比预计2025年开店9000家的目标,还剩不到2000家的布点任务,可以预计,星巴克中国在未来几年里,市场增量至少50%以上将来自于县级城市。

蜜雪冰城

开年激战IPO,小镇品牌冲向全球

2024年,1月2日,蜜雪冰城向港交所递交招股书,成为今年首批申请上市的新茶饮品牌。

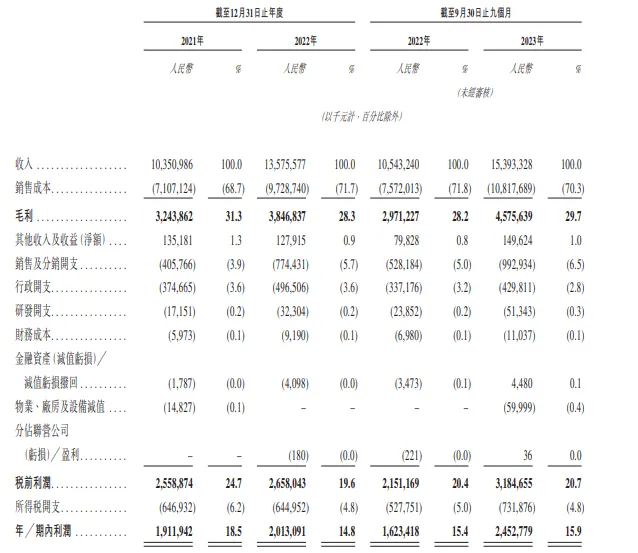

据招股书披露,蜜雪冰城2021全年、2022全年以及2023年前9个月分别实现收入103.5亿元、135.8亿元与153.9亿元,合计393.2亿元;利润分别为19.1亿元、20.1亿元、24.5亿元,合计63.7亿元。

蜜雪冰城经营数据、数据来源:蜜雪冰城招股书

目前蜜雪冰城在中国及海外11个国家拥有3.6万家门店,仅次于全球门店数量约3.8万家的星巴克。其中超过99.8%的门店为加盟门店,其余为自营门店。其中现制茶饮品牌「蜜雪冰城」门店约3.3万家,现磨咖啡品牌「幸运咖」门店约2900家。

蜜雪冰城正在完成从农村包围城市,并且向全球进军的伟业。

蜜雪冰城门店分布图

02

价格与定位:

亲民与高端的对决

你平时购买一杯现磨咖啡,大概要多少钱?

《中国现磨咖啡白皮书》报告显示,目前市面上的现磨咖啡,以中杯拿铁为例,单杯价格几乎聚集在20-40元的价格带之间。

以星巴克为首的高品质咖啡,现磨咖啡价格大致是30-40元左右;而蜜雪冰城最近推出的子品牌“幸运咖”,把现磨咖啡打到了5元。

是的,你没听错,5元!

蜜雪冰城,以其亲民的价格和丰富的产品线,迅速在北上广等一线城市站稳脚跟。在繁华的商圈和热闹的街头巷尾,你总能看到那个熟悉的红色LOGO,吸引着无数追求性价比的消费者。

相比之下,星巴克满足的是消费者对高品质咖啡和文化体验的需求。他们不仅仅提供咖啡,更是一种生活方式的展示。在星巴克门店中,消费者可以享受到舒适的消费环境、高品质的咖啡和优质的服务。

在巨大的市场冲击下,星巴克虽然一再表示将不会入局价格战,但相信不少人发现,近期,星巴克APP上多出了许多限时优惠券,其中包括三杯49.9、双杯39.9、单杯7折券等,平均下来每杯的价格20元,比起从前一杯动辄40、50的价格,如今的星巴克显得格外亲民。

这也为星巴克进军县域经济的下沉扩张提供了条件。

03

扩张的根基:

完善的供应链

在扩张模式上,星巴克和蜜雪冰城呈现出不同的特点。

星巴克

品牌的底气,来自深厚供应链根基

星巴克一直坚持直营模式,在供应链方面下足了功夫,他们与全球优质的咖啡豆供应商建立了长期稳定的合作关系,确保每一颗咖啡豆都符合其高品质的要求。

这种对原材料品质的严格把控,让星巴克能够持续为消费者提供高品质的咖啡体验。也因此,依托于中国大陆市场的供应链体系,能够足以支撑星巴克快速下沉布局。

蜜雪冰城

自家就是供应链品牌

相比星巴克,蜜雪冰城则更注重成本控制和效率提升。蜜雪冰城从表面上看,是奶茶企业,主要盈利来自加盟连锁,但从蜜雪冰城IPO招股书可以看到,其真正的盈利大头,不是茶饮产品销售,而是供应给加盟商的食材与包材。所以,他实际上是一家供应链企业。

招股书显示,蜜雪冰城拥有完整的供应链体系,覆盖采购、生产、物流、研发和品质控制等环节,实现了加盟商的饮品食材、包材及设备100%从品牌方采购。2023年前9个月,蜜雪冰城向加盟商销售的门店物料和设备销售收入占比在98%左右。全球采购网络覆盖六大洲35个国家,在河南、海南、广西、重庆、安徽拥有五大生产基地,并且配送网络复盖了中国约300个地级市、1700个县城和3100个乡镇。

他们通过核心食材规模化生产、原材料规模化采购、差异化布局生产基地等方式,不断降低成本。这种策略让蜜雪冰城能够保持价格优势,同时确保产品的品质。

04

两大品牌市场扩张

背后的目光描向何处?

从两个品牌在市场扩张以及发展战略上,我们隐约可以读到市场需求的变化,虽然一线城市一直处于消费降级状态,但下沉市场消费却相对强劲有力,并不如我们预料的那么低迷。

星巴克

深耕品牌增长空间

星巴克瞄准的是县域经济巨大的增长空间,抓住小镇青年追求独特的咖啡文化和舒适的消费体验的需求,在适当的价格让渡下,星巴克下沉市场的90天活跃会员规模增长显著,增速超过一二线城市。会员销售额增长达到一二线城市的两倍。

蜜雪冰城

冲刺IPO,不光为了抢地盘

而过去主攻下沉市场的蜜雪冰城,反攻一线市场,冲刺IPO,不光是为了抢地盘,更是为了有资本自建供应链,实现反制不依赖第三方;他追求的也不仅仅是继续在下沉市场混战,更是希望在一二线城市,甚至是海外市场,拥有更强的品牌影响力,获得更大的成功。

他们用成本控制亲民价格,或许看到的市场是,当代年轻白领们的不易——快节奏下的打工人,跟小镇青年不同,喝咖啡只是为了摄取咖啡因以保住工作,喝性价比就够了。

05

结语

新消费正在进行中,那些长期在地图上都是“小透明“的县城,正和各种新品牌发生着碰撞。

品牌下沉,成为不容忽视的趋势。

而一线市场的红海,还在以另一种方式高速发展着,更细分的人群,更精确的场景消费,更细致的营销,让增长空间充满了“想象力”。

评论