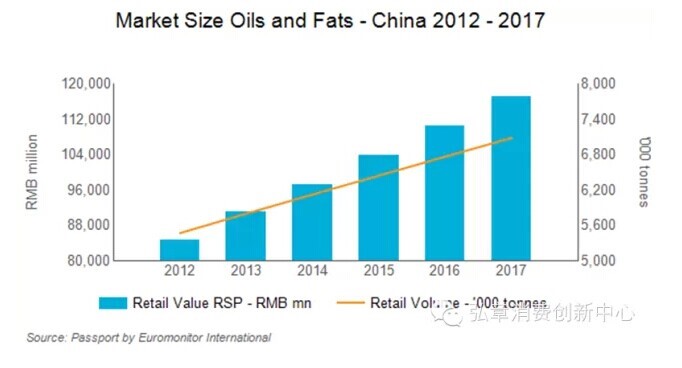

市场容量:

2012年整个中国动植物油脂市场容量达到8470亿(12,440亿)人民币;2006-2012年的CAGR为20%,其中2012年增长15%。油脂包括橄榄油,植物油和种子油,烹饪脂肪,黄油,人造黄油等可涂抹的油和脂肪。

中国动植物油脂的主要下游客户是业内贸易(B2B总需求量占31%),餐厅,酒吧和食堂(16%),宠物食品和动物饲料(12%)和光化学,爆炸物和其他化学品(9%)。另外,增长最快的B2B客户是肉和肉制品行业,主要源于快速的生活方式和西方文化的吸引力越来越强,包括西式食品,如香肠,萨拉米香肠和其他肉制品。

占比:

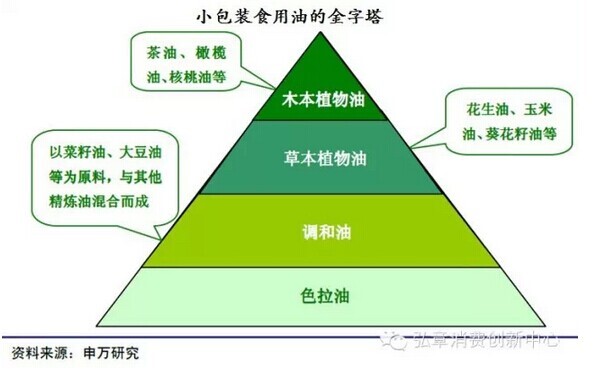

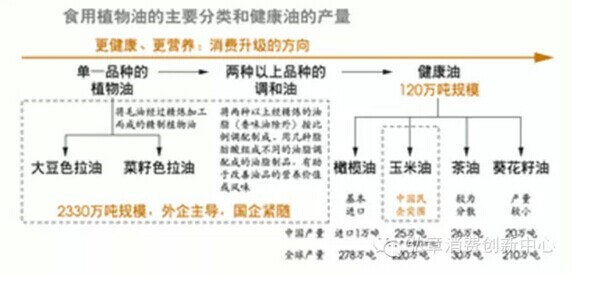

1. 从零售市场金额来说,菜籽油占比最大,其次是大豆油、玉米油和葵花籽油、橄榄油;

2. 从零售市场量方面,大豆油占比最高,其次是菜籽油、玉米油和葵花籽油及橄榄油;

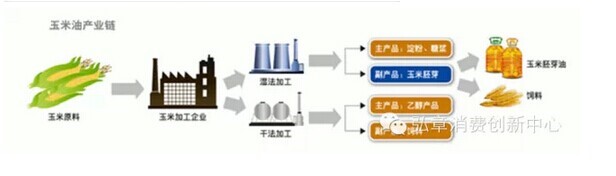

3. 相比之下,玉米油是中国健康油中产量最大、增长最为迅猛的油品。玉米油在中国市场脱颖而出,与原料优势密切相关。

国内外标杆:

外资阵列中,世界著名的四大粮商ABCD,即ADM(ArcherDaniels Midland,阿彻丹尼尔斯米德兰)、邦吉(Bunge)、嘉吉(Cargill)和路易达孚(Louis Dreyfus)控制了全世界80%的农产品贸易。

1、 丰益国际是中国小包装油市场的开山鼻祖,“金龙鱼”最初的成功更多在于其抓住了中国消费总量升级带来的发展机遇,率先实现了品种和技术创新。通过与美国ADM公司合资成立益海集团进军压榨环节,并利用中国2003-2004年间的大豆危机大肆并购,丰益国际获得了中国市场16%的大豆压榨领域市场份额;利用在棕榈油原料上的优势全面参股中粮集团。如今,其全产业链式竞争已由大豆向大米延伸。

2、 ADM依赖500多个存储和分销设施使ADM成为世界上最大的物流公司之一,以连接原材料产地、ADM加工厂、客户等,提高附加在产品上的价值。围绕农作物这个核心点,ADM公司在过去的发展中从农业阶段进化至化学阶段,着重于深加工技术;而步入新时代,进一步在清洁生物燃料和高附加值农业服务领域拓展。

3、 行业标杆(Wilmar 和ADM)发展的历史来看,均主要得益于全产业链模式。但全产业链模式资本开支极大,也需不断通过并购整合控制中游的加工能力,以及上游的原材料;并需打造下游的品牌;因物流等原因需要并购。

4、 行业本身技术工艺简单,基本都是压榨,浸润会受化学因素影响而影响产品质量;需要品牌和终端营销运作。

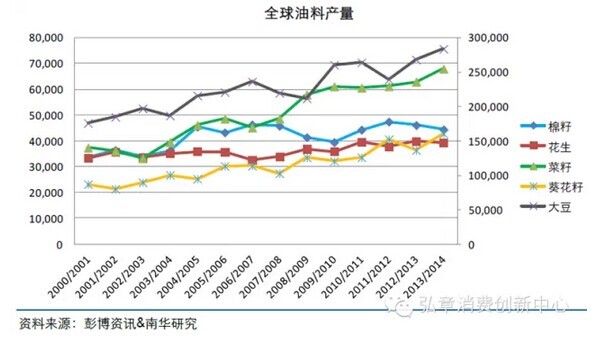

上游原料的期货特性:

纵观全球油料品种,可以发现13-14年度,全球油料供应整体呈现缓慢增长态势,油料品种中大豆、油菜籽产量继续增长。USDA给出13-14年度全球大豆产量预估为2.85亿吨,较上一年度增长1692万吨,增幅达6.3%,产量大幅增长主要受益于美豆产量的提升及南美产量预估增长。

油菜籽产量同样出现较大幅度增长,USDA给出年度增幅超10%,油菜籽的大幅增长主要受益于加拿大地区的大幅增产。

其他油料方面,葵花籽产量亦有一定增长,花生产量基本与去年持平,棉籽则有一定下降。

中国食用油市场“外企主导、国企跟随、民企分化”的传统版图

行业本身技术工艺简单,基本都是压榨,浸润会受化学因素影响而影响产品质量;需要品牌和终端营销运作;若无法控制上游的原材料,则将面临原材料价格风险;另外,食用油终端价格受发改委管控。可在小品种油方面进行突破,但须有自身原料基地配合,可考虑在茶油等细分领域突破。

评论