文:巴比伦

来源:格隆汇新股(ID:ipopress)

近日,山东新巨丰科技包装股份有限公司(以下简称“新巨丰”)开启申购,拟登陆创业板上市,保荐人为中信证券。

新巨丰的发行价格 18.19 元/股,发行市盈率为51.87倍,高于行业最近一个月平均静态市盈率 (15.43 倍),高于可比公司 2021 年扣除非经常性损益后归属于母公司股东净利润的平均静态市盈率( 32.31倍),超出幅度为60.54%, 存在一定的泡沫。

本次公开发行股票数量不超过6300万股,占发行后总股本的比例为15%,上市之时新巨丰的市值在76亿元左右。基于近期打新情绪较好,首日或有一定的上涨空间。

新巨丰成立于2007年,这家公司的主营业务为无菌包装的研发、生产与销售。

根据招股书,公司实际控制人为袁训军及郭晓红夫妇。本次发行前,北京京巨丰的股东为袁训军、郭晓红夫妇,袁训军和郭晓红分别持有北京京巨丰 50%的股权,袁训军、 郭晓红夫妇通过北京京巨丰间接持有发行人 26.54%的股权;同时,袁训军是发行人股东西藏诚融信、珠海聚丰瑞的普通合伙人、执行事务合伙人,袁训军通过西藏诚融信、珠海聚丰瑞实际控制发行人 10.20%的股权,袁训军、郭晓红夫妇对发行人合计实际控制的股权为 36.74%。

值得注意的是,新巨丰闯关A股资本市场的道路也颇为曲折,早在2017年6月,新巨丰曾冲击沪市主板,但首次IPO未果,如今转道创业板,终于距离上市只有一步之遥,细看其经营发展还是存在一些痛症。

图片来源:证监会官网

增收难增利?

新巨丰的主要产品为辊型无菌包装。

简单来说,无菌包装在液体包装产品中是一种技术含量较高的材料,可有效保存液体的营养成分,具备无需冷藏、保质期长、遮光、隔热、无菌、成本低、便于运输等特点,广泛应用于液态奶和非碳酸软饮料等食品的包装容器中。

图片来源:官网

事实上,这门生意存在一定的市场空间,要知道,无菌包装的下游行业属于食品和饮料等消费品领域,而下游行业景气程度与社会消费品零售总额的关联度较高,除去疫情的扰乱,消费升级下,随着下游乳业和非碳酸饮料需求量的稳健增长,无菌包装市场整体规模呈上升趋势。

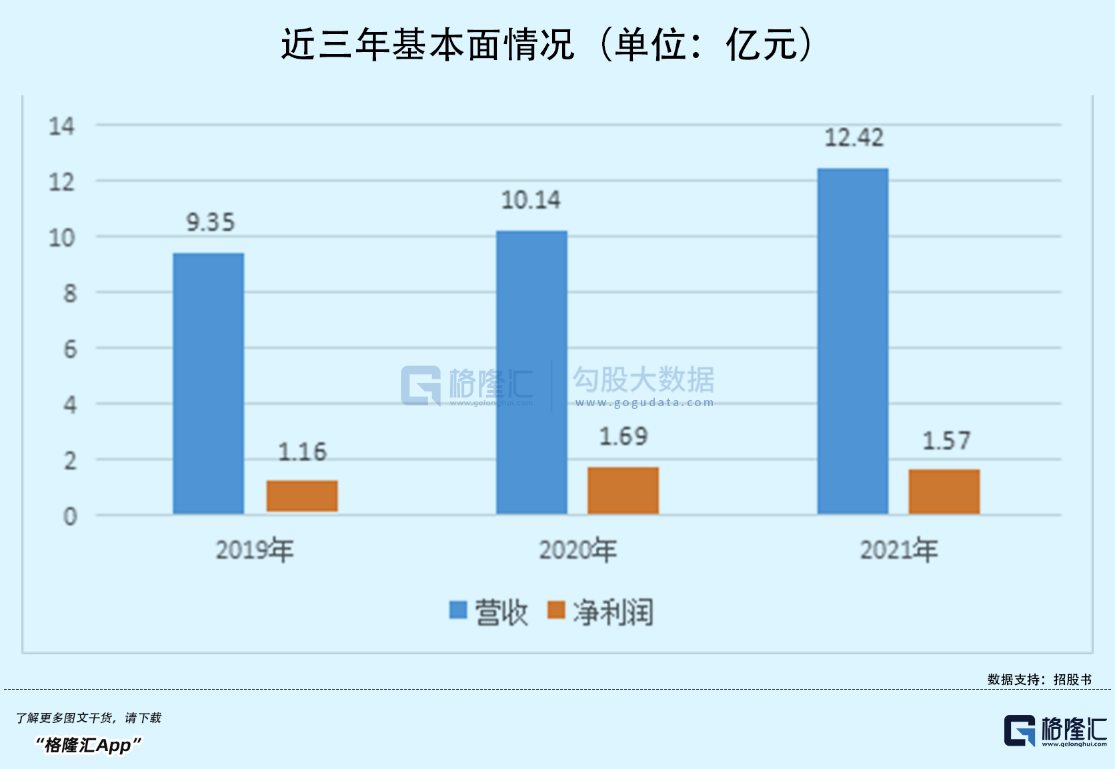

报告期内,新巨丰实现营业收入分别为9.35亿元、10.14亿元、12.42亿元,受益于发展红利,增长较快;不过,净利润分别为1.16亿元、1.69亿元、1.57亿元,出现了一定的波动。值得注意的是,近三年公司进行了两次现金分红,合计1亿元现金红利(含税)。

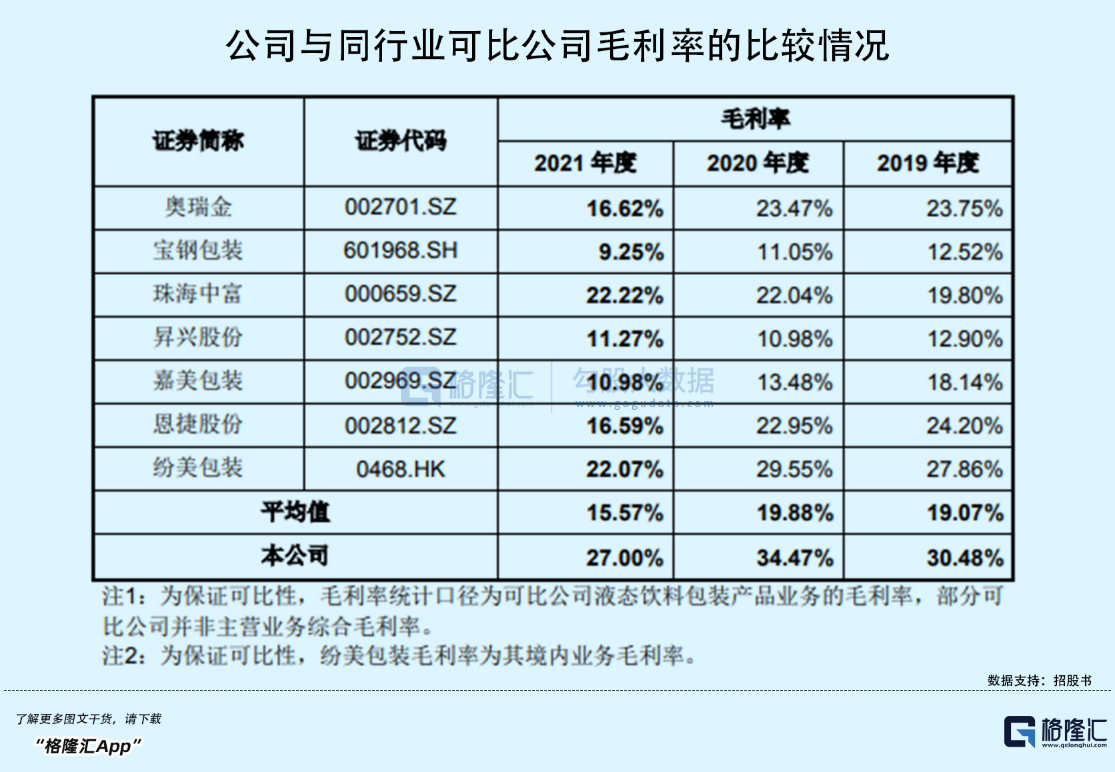

报告期内,新巨丰的主营业务毛利率为 30.48% 、34.47% 、27%,虽整体高于可比公司的水平,但呈现一定的波动。

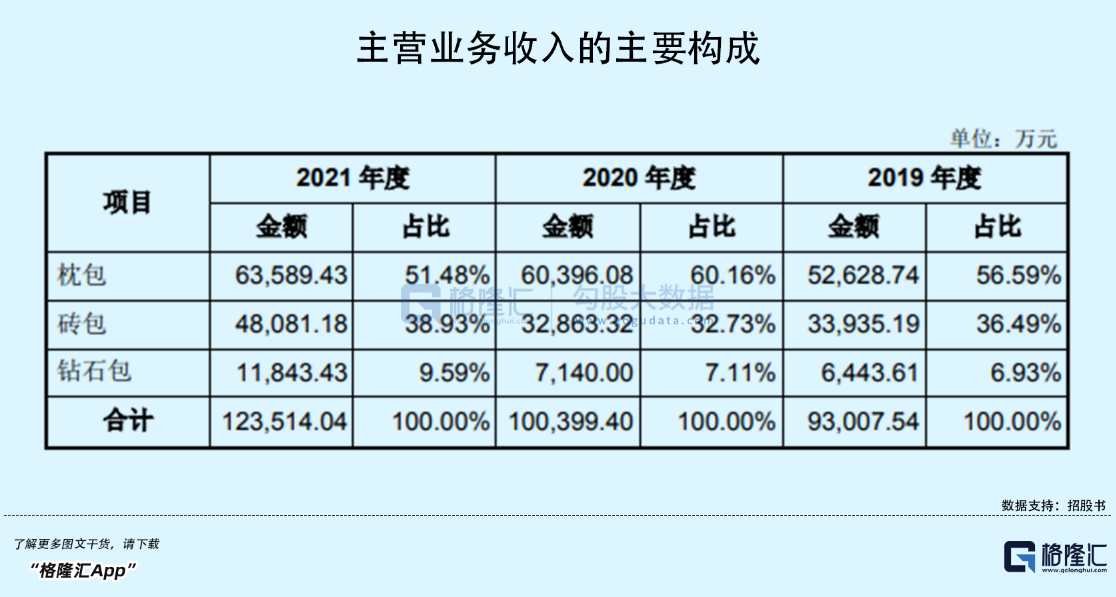

具体来看,枕包是其优势产品,公司核心液态奶客户对这一产品的需求不断上升,导致这一收入规模不断提升。不过2021年其占比有所下降,主要系当年公司进一步加大了对砖包、钻石包产品的销售力度。

报告期内,新巨丰的产能利用率分别为71.72%、77.59%、82.58%,逐年增长,不过并未饱和。而本次IPO拟募资5.4亿元,主要用于50亿包无菌包装材料扩产项目、50亿包新型无菌包装片材材料生产项目等。

第一大客户也是股东

事实上,新巨丰的客户集中度较高,主要受下游液态奶行业集中度高所致,客户主要为伊利、新希望、夏进乳业、欧亚乳业、庄园牧场、广泽乳业、菊乐食品、海河乳业等国内知名液奶生产商。

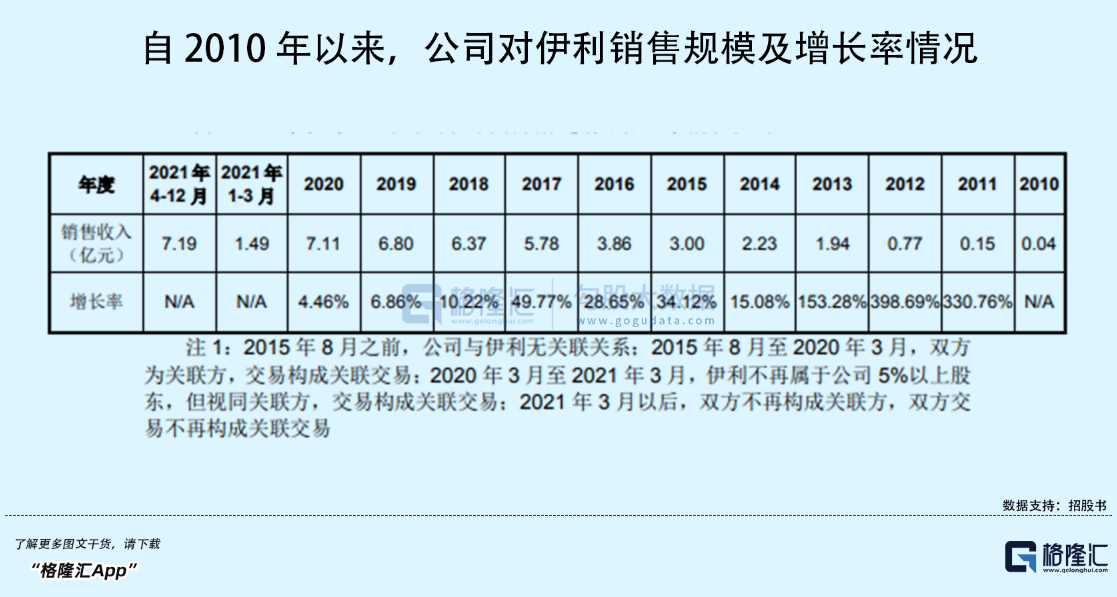

报告期内,公司来自前五名客户的销售收入占主营业务收入的比重为 91.78%、89.16%和 89.95%,其中,对伊利的销售收入占主营业务收入的比重超七成,存在一定的业务依赖。

引发关注的是,根据招股书,2015年8月,伊利持有发行人 20%的股权(2016 年 10 月稀释至18%),成为关联方,双方之间的交易构成关联交易;2020年3月,伊利对外转让 13.2%的股权,持股比例降为 4.80%,不再属于持有新巨丰 5%以上股份的法人;2021年3月后,根据《深圳证券交易所创业板股票上市规则》等法规规定,自 2020年3月变更之日起 12个月后,双方不再构成关联方,双方之间的交易不再构成关联交易。

要知道,新巨丰与伊利的业务合作已有近12年,龙头客户具有一定的稳定性,不过一旦相关业务合作发生重大不利变化,或将直接影响其盈利能力和股东的利益。它依旧需要加大客户开拓,保持经营业绩的确定性。

卷不过外资品牌?

放眼市场竞争格局,目前国际无菌包装公司仍在行业中占据主导地位,利乐、SIG 等外资供应商有着较大的话语权。相比之下,新巨丰等国内无菌包装供应商还没有太多的存在感。

事实上,国际无菌包装企业进入中国市场后,通过灌装机与包装材料捆绑销售的策略,使得乳制品企业从灌装机到包装材料供应都产生高度依赖,一度占据中国无菌包装市场90%以上的市场份额。

公开数据显示,2020年,国内液态奶市场无菌包装供应商销售量市场份额分别为:利乐占比为 61.1%,SIG占比 11.3%,纷美包装占比 12.0%,新巨丰占比为 9.6%(2018 年、2019 年的占比分别为8.9%、9.2%),其他供应商合计占比为 6.1%。

虽然新巨丰自称为内资控股第一大无菌包装材料供应商,但相比之下,公司成立时间较短,在资金、人力资源、技术积累等方面还是存在一定的短板。若想提升市场竞争力,需要加强研发水平,丰富产品类别,拓宽销售渠道,驱动产品应用领域多元化,进而提升盈利能力。

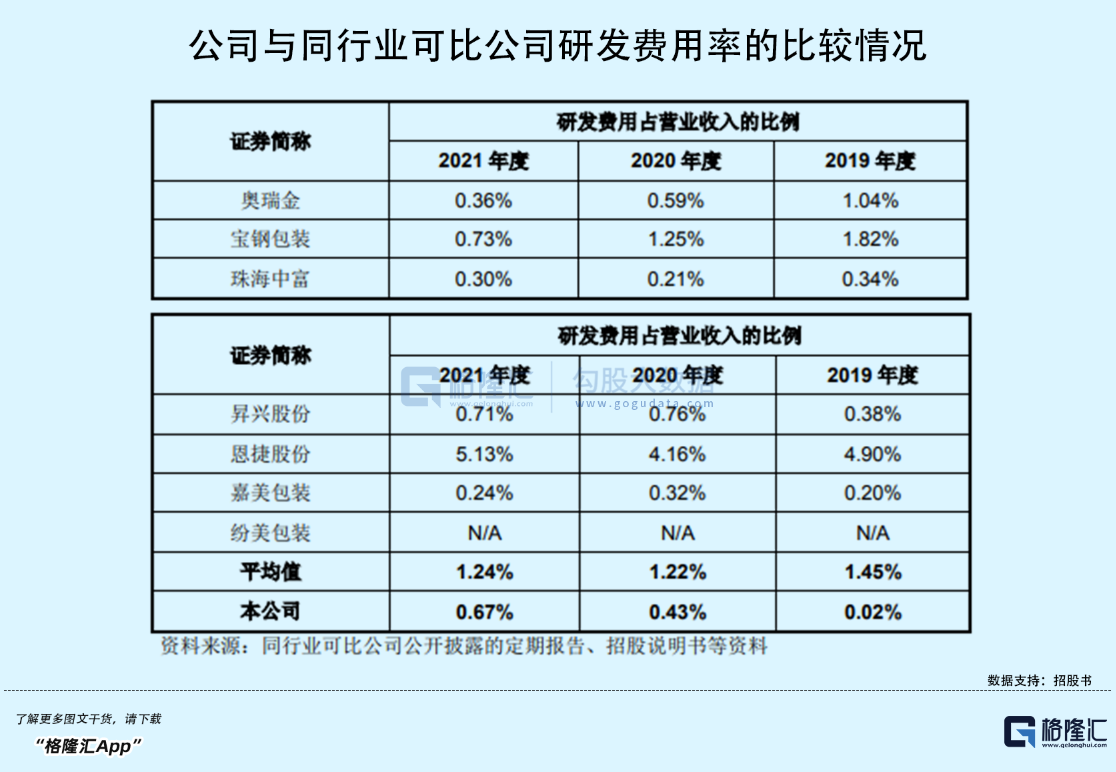

报告期内,新巨丰的研发费用分别为 22.19 万元、438.61万元、832.39万元, 占营业收入的比例分别为0.02%、0.43%、 0.67%,占比较低,研发费用率均明显低于可比公司的均值,亟待进一步提升。

新巨丰预计,2022年1-9 月实现营业收入约11.21-12.08亿元,同比增长约 30.00%至 40.09%。由于今年上半年大宗商品价格较高,对公司成本有一定影响,上半年净利润较同期略有下降,但6月以来大宗商品价格回落趋势明显,预计2022年1-9月公司净利润约 1.11-1.32亿元,同比变动约-5.24%至12.68%。

结语

在消费的驱动下,无菌包装行业有着一定的成长空间,新巨丰等国内入局者有望借着国产替代的东风而获得发展机遇。不过,对比之下,基于自身技术、工艺、材料等方面的弱势,其后期表现仍需谨慎观望。

评论