文:陈艳

来源:见智研究Pro(ID:gh_34389d0696ba)

线下零食行业业绩大爆发。

多家上游厂商Q3业绩超预期,盐津铺子、甘源食品、劲仔食品等营收均创同期新高。甘源食品、劲仔食品在业绩发布第二日10%涨停。

值得注意的是,三家公司在3季度电话会中都特别强调了一个特别的行业新现象——零食折扣业态带来了本季度的利润增长。

01 同是卖零食,为什么差别这么大?

在零食行业,有新人笑就有旧人哭。

曾经风光一时的传统零食集合店正逐渐失去年轻一代。来伊份前三季度净利狂降93.57%;良品铺子今年上半年营收首次下滑至39.87亿元,最新第三季度归母净利润同比下降97.88%;

与此形成鲜明对比的是零食折扣店的如火如荼。

线下零食品牌赵一鸣今年上半年的营收和净利润较去年全年均翻倍,分别达到27.86亿元,和7631万。

颇为讽刺的是,良品铺子曾在今年2月斥4500万购入赵一鸣3%的股份,仅仅8个月后以1.05亿的金额全数抛售,成功套现6000万。

良品铺子,这个耕耘零食行业将近17年的老牌企业,却被成立仅4年的赵一鸣迎头赶上。

两种业态赚钱能力的巨大悬殊让人不禁产生疑惑:同样是卖零食的,为什么一个深受消费者追捧,一个却在快速失去关注?

这个问题的答案从表面上看很简单,就是零食折扣店更便宜。1.2元的矿泉水,2.4元的可乐,花10元买一大袋零食在零食折扣店是十分常见的事,零食折扣店的价格通常比传统商超和流通渠道低20%-30%。

之所以零食折扣店能做到如此低价,其根本原因在于做到了经销零售一体化。避开了传统零售渠道中的分销环节,也省去了线上平台的入驻费用和抽成等隐性成本,终端价格就下来了。

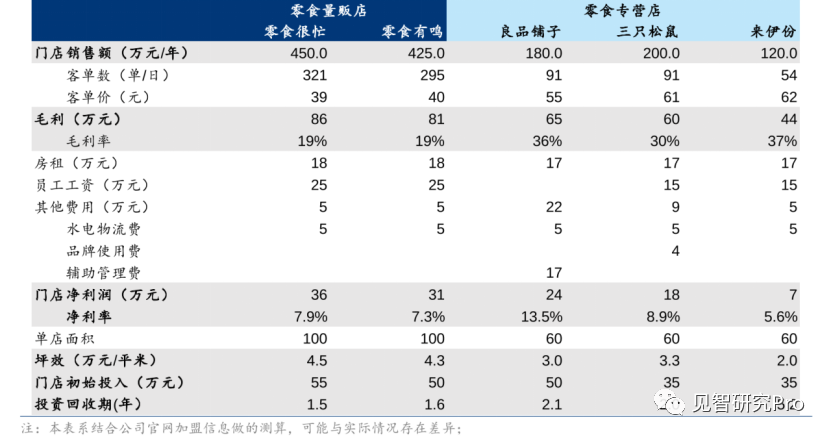

这种低价策略成功吸引消费者频繁购买、不断复购,商品周转频繁,俗称“薄利多销”。其有效客流通常是高端零食集合店的3.5倍以上,坪效是高端零食集合店的1.5倍以上。

这种模式相比传统集合店通常具有更短的投资回报期。

(数据图表来源于网络)

这一极大提升消费效率的商业模式也成功吸引了资本市场的广泛认可,即使在去年整体投融资环境趋严的情况下,休闲零食行业仍斩获13亿元融资。

甚至有越来越多传统集合店品牌也开始向折扣业态“倒戈”,开始“革自己的命”。在今年2月,良品铺子购入赵一鸣3%的股份,又在今年10月抛出,不难联想是为了扶持自己的“亲儿子”零食顽家。

在部分业内专家的眼里,新零售的未来就是硬折扣。

零食折扣业态的势不可挡也让许多上游厂商的态度发生了360度大转变。

去年,还有不少零食供应商担心渠道乱价,对折扣店态度慎之又慎。一方面,他们顾虑低价会损害品牌价值;另一方面,担心渠道间价差太大导致“串货”,影响品牌利润。

但是今年,情况发生了根本性的改变,不仅有越来越多的厂商主动“求合作”,连大品牌卫龙、恰恰也在积极对接渠道,甚至成立了专门的事业部。

在最近公布的第三季度财报中,一众上游厂商,包括盐津铺子、甘源食品、以及劲仔食品,纷纷交出了超越市场预期的成绩单。

其中山姆供货商之一甘源食品净利润在本季度同比3位数增长。

(见智研究自制图)

甘源食品在三季度的业绩会中特别强调,零食量贩渠道单三季度每个月的月销都在环比提升,已经突破3000万的月均水平,甚至超越了高端会员店渠道和电商渠道的表现。并表示明年,零食折扣店的体量贡献会更大;

劲仔食品也透露要在今年全年完成全国500家门店以上系统100%的覆盖。

这便解释了为什么上游厂商态度转变如此之大。

当零食折扣店上量确实快,带来的销售额增量达到上亿、数十亿级别时,再不积极拥抱意味着市场份额会被竞品夺走。

另一个案例是,杭州吾尚食品,一家主要从事乳酸菌产品的企业,在进入赵一鸣后,一个月内取得了百万量级的销售额,这种销售规模在传统渠道从未出现过。

对零食生产商来说,折扣店已经替代电商,成为当下增长最好的渠道。

03 打破折扣店“盈利难”的固有印象

不过,剑有双刃,当一个赛道过于火热必然会吸引大批参与者蜂拥而至。一个零食很忙火了,后面立刻跟着零食有鸣、零食优选和赵一鸣们,赛道越发拥挤。

这类“中间商生意”壁垒又极低。消费者定位相似,售卖方式、价格也高度相似,连门店的外观和装饰都趋于一致。尽管刚出现时,这些大型、精致的门店以其丰富多样的零食能够迅速抓取消费者的眼球,一旦开多了难免审美疲劳。

在多家平台上都可见许多零食加盟商的血泪史。

一个案例是,一个才3万常住人口的小县城开了快10个零食集合店,市场严重过剩。盲目扩张及价格战也导致许多小品牌无法持续,不得不陆续关店。

(图片来源:小红书)

因此,零食折扣行业也饱受外界“看似火热,却不赚钱”的质疑。

但随着三季度零食企业财报的披露,这些疑虑正在被逐步打消。

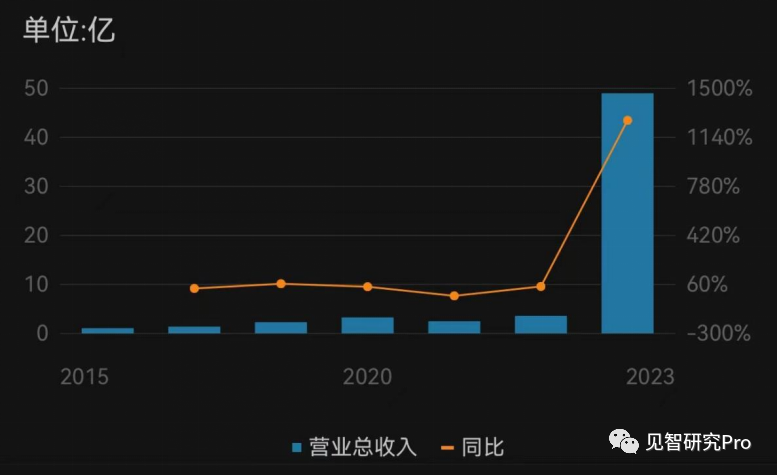

龙头企业万辰集团在合并了旗下“来优品”“好想来”“吖嘀吖滴”“陆小馋”,又收购了宁波知名零食连锁企业“老婆大人”后,第三季度收入环比大幅增长,并实现了扣除股权支付费用后的盈利。有力辩驳了市场此前对其亏损疑虑,以及单店营收会随门店数量增加而降低的担忧。

万辰集团曾向见智研究透露,目前行业前十位的品牌,绝大多数都是盈利状态。

(万辰生物2015-2023 Q3营业总收入变化趋势,数据来源:wind)

在消费业内许多专家看来,零食折扣店业态在短期表现出的盈利能力不强,并不代表折扣店的商业模式本身不盈利,也是一种阶段性的“价格战策略”。

当一个行业进入快速增长期的时,伴有区域性、阶段性的价格战是一种常见现象。“价格战”作为一种竞争手段,其目的是争夺某一区域市场的主导地位,同时出清资金实力不强的尾部品牌。

比如,某品牌在一个区域同时开了5家店,表面上看似店铺过密,可能会导致单店销售额下降,但如果一个商圈快速开出5家店,竞争对手基本上就不会再来了。

相当于击退了竞争对手的开店预期,先把核心点位占取。

总结

零食折扣新业态的发展远超市场预期。

但这种新兴业态具有高度的同质性,竞争的核心在于规模扩张。规模越大,采购成本越低,运营效率越高,最终从分散走向集中。

预计未来3-5年,零食折扣市场将逐渐呈现出少数超大型龙头品牌主导,多个区域性特色品牌共存的格局。

产业链中的各个环节也在积极地,或主动、或被动的拥抱这一变化,上游厂商业绩已经率先爆发。

可以预见的是,效率更高的新兴渠道必将抢占传统渠道份额,无法适应变化的参与者将被市场淘汰,这是大势所趋。

评论