文:GenBridge Capital

来源:启承资本(ID:genbridge)

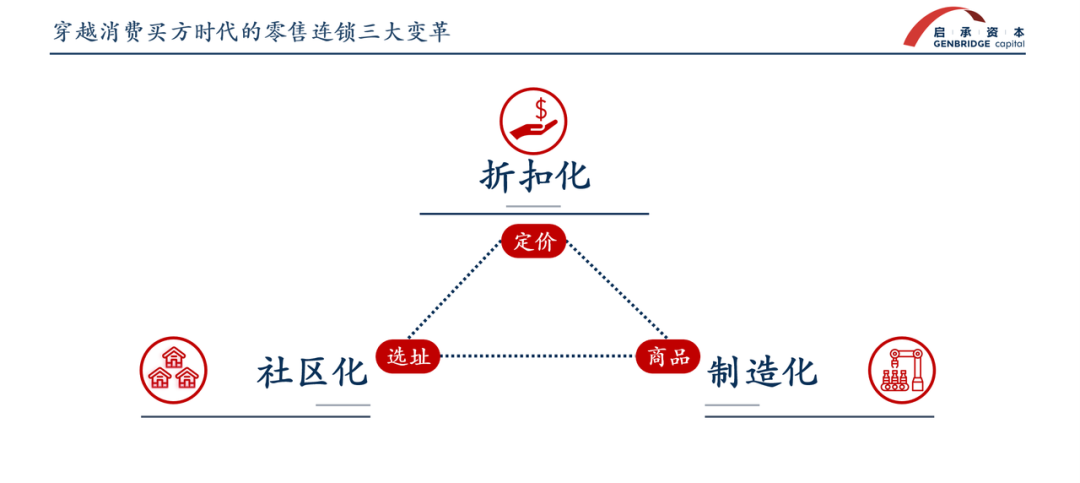

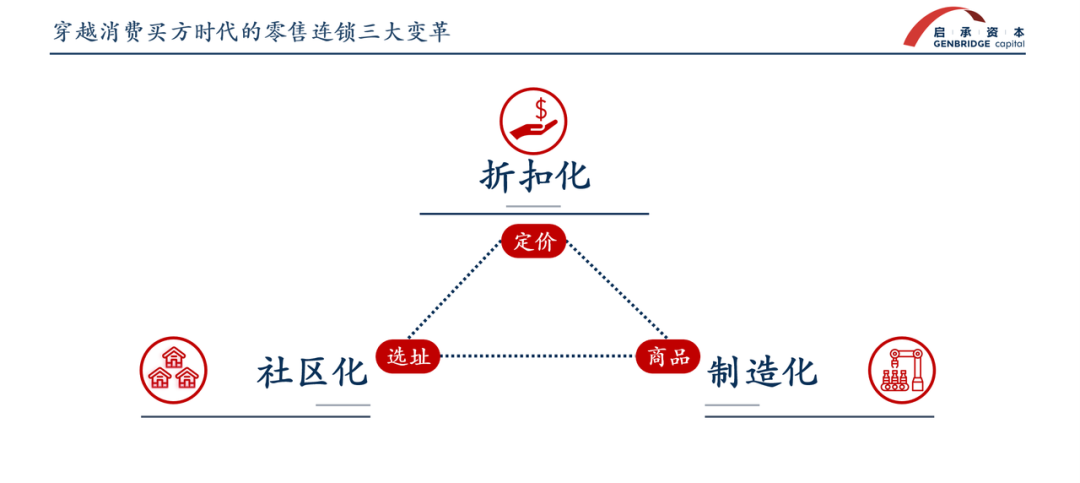

很高兴有机会在疫情结束一年、中国零售业走到拐点的时刻,代表启承给大家做分享。呼应这个拐点的时代,演讲的题目叫《穿越消费“买方时代”的零售连锁三大变革:折扣化、社区化、制造化》。

启承资本是一家专注消费投资的基金,愿景是助力“新一代消费冠军”。

我们有五个最:在中国最大的零售公司京东支持下成立的、最专注于消费的基金,做最早最大的投资人,专注于加入产业做最会解决问题的投资人。

启承在消费行业主要投两个主题“新一代全国连锁”和“新一代国民品牌”,专注于大食品、大家居还有生活方式三个大板块。

启承投资的“社区万店连锁”企业加起来有超过两万家门店,这些业态加在一起有600多亿的销售规模,再过三年应该能涨到1000多亿。围绕他们的实践跟大家做一个分享。

首先给大家抛出观点:中国零售业已经进入了一个“买方时代”。过去中国20年的发展,无论是城市化、数字化,再加上加入WTO以后逐步成为了世界工厂。我们从原来供小于需的时代,进化到供大于需的“买方时代”。对比日本,七八十年代高速成长后,便进入了产能过剩的状态,在“失落的三十年”中产能利用率持续下降。而在中国疫情以后需求的变化也十分明显,大家能感受到消费温度的骤降,消费者钱袋子更紧了,从过去消费升级,到今天相对来说会对价格更敏感,需求也越来越细分。

从发达国家经验看,供小于求时话语权在品牌,供大于求时更多的话语权会给到零售商,这对中国零售业意味着由品牌供给推动的零售模式受到了挑战。原来的生态是服务于品牌的,以宝洁为代表的大型品牌通过向渠道大量铺货,以在超市做正价促销的形式,推动更多的SKU供给上新。但这个非常复杂的体系,导致了特别复杂的费用结构,比如商品促销中品牌做了大量的工作,连促销员可能都是品牌派的,但实际上随着零售的发展,这种方式肯定是会慢慢消减掉。

在今天的“买方时代”,大家能看到零售连锁非常显著的三个变化:在定价、选址、商品上向着折扣化、社区化和制造化发展。

折扣化零售今年增长很快,是最热门的消费话题之一:零食很忙成为了消费零售赛道里面炙手可热的一家公司,非常快增长到四千家;整个折扣零食行业也在快速增长;盒马今年做了大动作,做“移山价”把自己的价格打下来;拼多多市值一度超过阿里等等。

折扣化本质是做消费者的代理机制,新一代的零售商需要从全链条在不同程度的向上游走,逐渐替代品牌主导的角色,完成选品、促销、履约等工作。原来大家围着品牌转,但品牌主导模式下有巨大的损耗。背后是因为在中国所有品牌商都试图构建一套流转的体系,试图代替零售商做订货、促销、选品和仓储物流,包括业内的“深度分销”。经销商能一直到村、镇里面,经销的销售人员去保证陈列和动销。这里面产生订货不准确、重复上新、大量无效的促销活动。

零售最朴素的道理,谁离消费者最近,谁去承担更多的角色,去发起整个供应的链条,这件事情是天然要交给零售商的,零售商在转型过程中也要承担更多的角色,做更精简的选品,更强的单品管理能力。其次是质价比和需求分层。虽然低价是今年很有效的策略,因为低价让商品更回到了本质。但从更长的周期看,消费者需要的不光是商品本身,还是需要一些其他的增值服务。最后零售商一定会对消费者需求做分层。

启承投资了两家跟硬折扣直接相关的企业:零食很忙和多乐囤。我们从19年左右开始接触零食很忙,在21年初成为了第一轮投资人。在那个时间点很多人并不把他当做硬折扣,而是更有竞争力的便利店。但我们认为零食很忙内核就是硬折扣,创始人晏总是非常会做减法的人,把零食通过直连工厂的方式,以更低倍率的定价,通过更少的搬运和拆箱的环节将费用率降下来,最后把实惠让给消费者。这跟硬折扣以效率为核心的哲学是一致的。硬折扣率先在线下的零食业态率突破,很重要的原因还是过往品类的效率失衡造成的。零食是中频的商品,商品流转的效率跟其他的食品行业比是偏慢的,价差偏离较大,原来在商超里加价率比较高的。接下来我认为硬折扣会在全品类蔓延的,多乐囤就是其中的代表。他做的是更广泛的品类,包括基础品和生鲜,类似欧洲硬折扣ALDI的模式,在米面、粮油等综合食品类目里面去做硬折扣。

在社区化方面,大家能看到这两年小区里面开了非常多的连锁社区小店。中国是一个人口密度和居住密度比较高的国家,全球独步。中国大概有 30 多万个小区,小区都是容积率在2.0左右的,小区的格局都是较为密集和封闭的居住环境,所以购买力以及人流在小区范围内非常集中。从15年开始,老百姓都搬到了新城里的高楼里面,小区的入驻率提升了以后,购买力就上来了。我国目前一平方公里的居民对应5个亿购买力。1%的购买力就能养活一个店。但因为楼下没有配套,没有菜市场、超市都得离得很远,步行很难到达,这带来了很多社区店的机会。

启承投资的企业里,有专门卖生鲜的钱大妈,有专门卖冻品的锅圈,还有卖零食的零食很忙,就是把一个个垂直品类品牌将超市里对应的货品搬到了家门口。这样的业态带给老百姓便宜的商品,距离也更近,让他们走的路更少一点,其实是一种效率的提升。

首先就是密集开店,在不同小区门口能看到同样的门店,将消费流量、零售流量截留在密布的网格化社区化的门店里面。这和日本零售还不一样,日本的高密度开店主要是在商业区里,但是中国的密集选址更多在社区。第二,如果想让消费者走得更远,把店开得更大,就要创造更大的差异化价值。大店的零售商要将商品价格杀伤力、差异化做得更好,比如多乐囤的价格比拼多多还便宜,山姆是有不一样的自有品牌。当大家都开60-150平米的小店时,店面的空间和街流是有限的,用好线上工具,从提升品效、人效,给消费者更多的SKU,是重要的演进的方向。

我们投的社区化门店钱大妈,在三千户的社区里面每天可以实现五六百的客流,这里基本都是熟客生意。如何持续赢得这些街坊邻里的信任,占据最大的钱包份额,是构成护城河的来源。

最后是制造化零售崛起。零售商不一定会直接制造商品、投工厂,而是会向上游走,去参与到诸如商品的定义、订单的管理、原材料选择上面。这其实是折扣化的具体落地,掌握了很多洞察和选品的能力以后,零售商从消费者需求出发的商品定义,价值链更短效率更高。制造化帮助零售商提升价格竞争力,同时也提高特色的商品竞争力。说几个制造化帮助中国零售商增强竞争力的案例。首先是盒马主推自有品牌的鲜奶,增强了其价格竞争力;此外,胖东来推出的月饼是一款非常有特色的,上架就售謦的产品。

以日本为例,消费者的需求是越来越细分的,抓住其中的机会一定要用更多的商品。日本的品牌和渠道已经构建了叫“制贩同盟”的体系,大家定好规划,品牌每年帮渠道上 100 个品,渠道过滤后沉淀下来 10 个,其中两个成为经典品。这样稳定的商品供应链体系降低了上新的摩擦成本,是效率的基本保证。此外,锅圈和上游工厂逮虾记的合作也是一个成功的案例。锅圈通过洞察消费者需求,对虾丸虾滑产品进行定制,在广西北海逮虾记共同研发了虾含量足够高的质价比产品。由于产品质量足够好,在渠道售卖时很受欢迎,也逮虾记帮赢得很多客户在锅圈以外的渠道去卖。

最后做个总结,我们进入到了消费的“买方时代”,这个过程中国零售发生了三个变革,折扣化、社区化、制造化。本质变化还是回到那句硬道理,零售商以消费者需求为核心,成为消费者代理人,围绕需求不断迭代自己的业态。

今天中国的线下零售变革刚刚开始。中国过去二十年缺失的单品管理能力,缺失的商品化的定义能力,都会在未来新一代零售商崛起的过程中被不断加强。而随着这些能力的加强,零售业态也将不断进化。以OK Store为例,当年该品牌将欧洲的硬折扣ALDI引入日本市场,但初期很不成功,后来加入了生鲜,强化了冻品,一下子就实现了迅速增长。相比当年的日本,当下中国的消费市场有着更大的规模和更先进的零售基础设施,海外的业态在中国生根发芽也需要整个行业的智慧,也很期待我们零售界的同仁基于自己能力的不断提升,创造出来更加先进的零售业态。

评论