文:一木

来源:品饮汇观察(ID:DrinksSHOW)

当一个品类步入市场周期的变化阶段时,市场瓶颈总是如影随形——当品类创新速度、市场增长空间与渠道增长势能无法达到一种动态平衡时,品类市场的竞争门槛、竞争机会也会随之变化。

对此,品饮汇盘点了近两年饮品市场上表现出明显增长瓶颈的四大饮品品类,从其品类走势、消费潮流变化等纬度分析,为厂家的新品研发、经销商选品等提供一些思路参考。

01

凉茶:市场变“凉”了

白云山发布的2023财报显示,报告期内涵盖凉茶产品的王老吉大健康主营业务收入111.17亿元,同比增长6.15%,毛利率增加0.89个百分点。

虽然王老吉凉茶还保留着“百亿大单品”的荣光,但与当年“满城飘红”、一度力压可口可乐销量的超级市场统治力相比,整个凉茶品类已经进入市场成熟期,发展瓶颈也已显现。

前瞻产业研究院报告显示,2012年凉茶市场增速为16.7%,此后增速逐年放缓,到2017年降至9.1%。2018年,凉茶市场规模只剩下470亿,同比下降18%。2020年,受疫情影响,亚洲即饮凉茶的市场份额更大降27.1%。

甚至可口可乐在2022年推出的“夏枯草凉茶”后,如今在其线上官方旗舰店再也不见其身影。

毕竟,当“Z世代”消费人群成为消费主力后,相对于口味偏甜且单一、包装又有些老化的凉茶,他们更偏爱口味多样、品类创新、包装新颖个性的新式茶饮、气泡水等。

同时,凉茶品类在曾经的“舒适区”餐饮渠道里也遭遇了更大的挑战。在王老吉与加多宝“伤敌一千,自损八百”的那几年内斗时间里,不仅对渠道端造成了无法估量的破坏,同时国产汽水风潮来袭、功能性果汁崛起、椰汁等品类也趁势快速占位等等,快速切割餐饮渠道。

以前,消费者出去聚会吃饭,往往会习惯性点上王老吉(加多宝)。现在,大家往往先看一圈要喝什么,直到拿不定主意再说“要不就来罐王老吉吧”。

因此,如何实现产品创新、消费场景破圈,成为凉茶企业亟待解决的两大挑战。

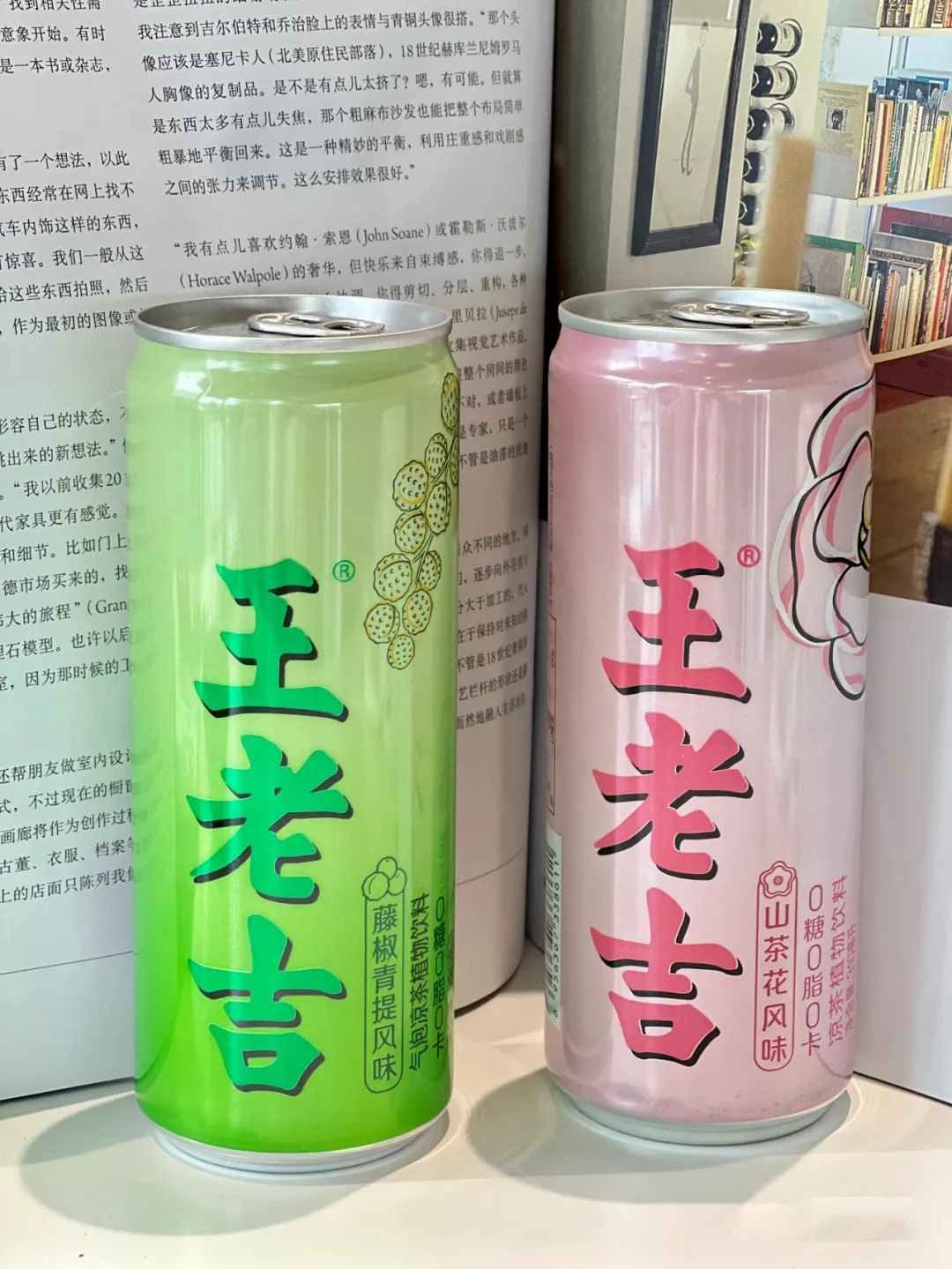

为了积极沟通年轻消费者,王老吉这几年在营销动作上也频频发力。如推出无糖凉茶、百家姓包装、借势元宇宙概念推出数字藏品,包括去年8月发布了新口味产品“藤椒青提凉茶”,“山茶花风味凉茶”等,一系列营销举措都在力求打动年轻消费者。

◎图源:小红书@食物说-FoodTalks

2022年,和其正打破行业边界,创新推出新派凉茶“萂茶”,在传统凉茶的基础上融入花和茶的特调口味,突出有花有茶的低糖凉茶配方。有了花香和茶感,喝起来口感更清爽舒适。

但目前来看,这些新品都还未在市场形成势能。凉茶品类的破圈突围之路仍然漫长而艰巨。

02

植物基饮品:存量犹在,增量难寻

如今,植物基饮料市场正面临热度下降、增速放缓的发展瓶颈。

何谓“植物基饮料”?通俗的讲,是将植物蛋白作为替代蛋白的新型饮品,其中最常见的便是豆奶、燕麦奶、巴旦木奶等植物奶品类。也可理解为升级版的“植物蛋白饮料”。

在过去三年的“疫情时代”,植物基饮品因其“天然、健康、低碳”的品类优势,摇身一变成为饮品市场上的新一代网红,不但出现了OATLY燕麦奶、菲诺厚椰乳等爆款,连伊利、蒙牛、可口可乐等行业巨头也加码跟进……

但随着大消费市场的复苏,植物基饮品却未能乘势而上,反而放慢了发展脚步,市场热度仿佛也大不如前。

阿里平台2021至2023年的数据显示,2023年中国植物基饮料市场整体与去年同期持平,年同比增速仅为2%。

另外,马上赢从2019年到2023年,连续五年收集了饮料市场在第二季度、第三季度的热门品类的销量占比变化趋势,也可以看到植物蛋白饮料呈现出连续五年逐年下滑的态势。

◎图源:微博:永春

植物基品类发展放缓的原因是多方面的,既有三年特殊情况影响,亦有大批实力挑战派入局这一赛道导致竞争加剧所致。

还有业内人士认为,植物基饮品营收持续下滑与行业背景有关。根据头豹研究院数据,动物蛋白饮料市场规模2017年以来一直保持增长,植物蛋白饮料规模则从2016年起就陷入停滞。这种停滞很大程度上是因为牛奶的普及和下沉,挤占了一部分植物蛋白饮料市场空间。

另一方面,过分依赖营销驱动的植物基饮品,大部分品牌可以讲好“健康”的故事,却难以讲出“性价比”的优势。

来自36氪的报道称,OATLY原味醇香燕麦奶的能量与脂肪含量仅略低于牛奶,却高于脱脂牛奶。蛋白质含量上,OATLY仅为牛奶的三分之一,价格则高出牛奶产品的两倍以上。

这至少证明,燕麦奶无法真正替代牛奶的蛋白质供应。从减脂的角度看,OATLY的效果也不及脱脂牛奶。

◎图源:小红书@雅玛苏羊奶粉

另来自摩登消费的报道称,承德露露去年力推的植物奶新品“杏仁奶”,因其7.5元/瓶的高定价,在部分区域“劝退”了不少消费者。

还有达利集团近几年一直强推的豆本豆豆奶,在2017年销量破十亿后,便几乎陷入增长停滞。公司2022年年报显示,豆本豆豆奶销售收入仅同比增长0.9%。

◎图源:小红书@豆本豆

对此,乳品行业分析师宋亮分析认为,“从消费习惯来说,中国消费者喝的大部分还是‘非标品’,即家庭自制豆浆或者散装豆浆。另外,标准产品价格贵,口感也不如散装豆浆,因此很难大面积推广。”

同时,以Oatly为代表的植物基饮品新势力,在国内市场也还需要更多时间来证明自己。

比如,Oatly进入中国市场选择了侧重B端经营的销售策略。因此,餐饮渠道是Oatly燕麦奶倚重的销售渠道。

但从2022年开始,OATLY约75%来自B端餐饮渠道的亚洲收入受到疫情影响很大,OATLY不得已从去年3月末开始做社区团购,转战线上渠道,积极寻求C端新出路。

综上所述,当老牌的植物蛋白饮料市场创新力不足,而新兴的植物基品牌渠道力较弱的两极现象并存时,哪怕这个品类市场前景再广阔,如果产品不能讲出“新故事”,突破目前同质化严重的现象,任谁都很难做出成绩。

03

含乳饮料,因健康而来

却因“真正的健康问题”而被弃

马上赢从2019年到2023年,连续五年收集了饮料市场在第二季度、第三季度的热门品类的销量占比变化趋势。数据显示,在含乳饮料、即饮茶、即饮果汁、即饮咖啡、汽水、功能饮料、植物蛋白饮料等主流饮料品类的五年销量占比表现中,含乳饮料下滑趋势最为明显,由2019年的37.30%陡降到2023年的24.42%。

分析乳饮料品类下滑的原因,中国食品产业分析师朱丹蓬就表示:“李子园等含乳饮料增速均有不同程度的下滑,鲜奶、酸奶等乳制品已经成为日常生活元素,含乳饮料主要生存在低线城市。从市场广度来看,均瑶、菊乐、李子园等都面临市场受限的情况,在局限的空间里,当乳制品龙头企业渠道下沉时,它们也就没有明显的增长空间。”

◎图源:小红书@李子园

值得关注的是,马上赢的报告还显示,2022年至今(2024年第一季度),含乳饮料大类里的乳酸菌饮料在多渠道、多地区、多分类中均呈现明显的下滑趋势。

公开资料显示,乳酸菌饮料是含乳饮料的一种,是指以乳或乳制品为原料,经乳酸菌发酵制得的乳液中加入水以及白砂糖和甜味剂、酸味剂、果汁等配料中的一种或几种调制而成的饮料。活菌型乳酸菌饮料含有大量保持存活的乳酸菌,具有调节肠道菌群等功能。

在马上赢看来,导致乳酸菌饮料多项数据出现下滑趋势由多个原因导致,一方面,从产品角度看,在消费者对于健康关注度不断提升的背景下,乳酸菌饮料中的高含糖量让消费者质疑其是否健康。

有媒体报道称,平均每100毫升的普通乳酸菌饮料含糖量超过15g,目前市面上的乳酸菌饮料,一般是350毫升-380毫升,含糖量接近13块糖。

另一方面,根据公开信息,一直到2023年,伊利安慕希才推出了常温活性益生菌酸奶,克服了常温、长保质期下产品活菌数量衰减问题。

这就意味着,在冷链并不完善的、中国广大的非一线城市,在日常的饮用场景中,有很大的可能性,乳酸菌饮料所宣称的健康功能,从根本上并无法实现。

此外,乳酸菌饮品生产没有统一的规范,这也导致了乳酸菌饮品的负面新闻增多。在第五届益生菌国际高峰论坛上,资深乳业专家王丁棉指出,乳酸菌饮料产品生产技术不高,进入门槛低,竞争激烈。很多中、小企业进入这个赛道,产品良莠不齐,更加重了消费者对于乳酸菌饮料的负面标签越来越深的印象。

正因如此,含糖量不断被提及、益生菌又无法确保真正有效、进入企业良莠不齐……乳酸菌饮料,这个因为“健康”而跑出来的品类,正因为“真正的健康”而陨落。

洞察到当前年轻消费者的消费习惯更加多元,更追求低糖、低卡路里、低脂肪的食品,未来市场对于乳酸菌饮品的口感、价值创新提出了更高要求。

04

气泡水:“过气”了吗?

近几年大杀四方、卷成一团的无糖气泡水在这两年明显表现出了“疲态”。

品饮汇在走访成都的数个商超便利店中发现,不少气泡水品牌直接消失在了货架上。

在永辉超市中,货架上的气泡水仅剩元气森林、奈雪的茶、美年达、屈臣氏四个品牌的气泡水产品;红旗超市仅余元气森林屹立不倒,舞东风的情况与之类似;而在走访一些夫妻便利店中,笔者看到部分门店甚至没有上架气泡水产品,少数门店尽管有气泡水产品,但也位于不显眼处,与占据C位的可乐相比颇为惨淡。

事实上,从2021年后,烈火烹油的气泡水赛道就开始“降温”。

2022年到2023年,无论是产品上新,公司业绩,还是终端货架上,都能明显感受到气泡水“失宠”。

据不完全统计,2020年、2021年的两年时间,有不下20个知名品牌都推出过气泡水产品,但从2022年开始,市面上上新的气泡水产品屈指可数,主流品牌只有达能、怡宝、可口可乐美汁源新推出过气泡水产品,到了2023年上新的主流品牌更是仅剩蜜雪冰城,而这款新品也没能坚持到2024年第一季度就已下架。

超市货架上出现了元气森林、可口可乐、达能、喜茶等多款气泡水产品

◎图源:中国消费者报

气泡水为何没能“长红”?

中国食品产业分析师朱丹蓬曾认为,中国饮料行业已经进入相互模仿、高度同质化的阶段,尤其是气泡水,在口感体验、包装设计、品牌形象和营销策略等方面都较为相似。这背后也说明不少气泡水没有太高的“护城河”,它所涉及的原材料及设备等供应链环节相对有限,因此能够创新升级迭代的空间不大。

从市场层面观察,无糖气泡水“领头羊”元气森林的气泡水也面临着销售放缓的无奈。

据马上赢的数据显示,2023年上半年在国内气泡水市场上,元气森林的市场份额超过70%。而有元气森林前营销中心相关人士告诉媒体,2022年气泡水收入占元气森林总收入比超过50%。同时,外星人电解质水当年的销量增速很快,“几乎与气泡水持平”。

而另一家饮料巨头农夫山泉,也开始收缩气泡水产品市场,把更多资源聚焦在茶饮业务上。

◎图源:小红书@江灵光

甚至,被称为“元气森林后表现最为突出的气泡水品牌”果子熟了,旗下的“气弹”气泡水系列也在2023年悄然下架了气泡水产品。据果子熟了内部人士称,“气弹系列产品已经停产。”

气泡水消失的背后,或许不是人们不爱喝气泡水了,而是只爱喝为数不多的几款气泡水了。但气泡水还在进化,而且还有长足的空间可以发展。咨询机构尼尔森曾在2021年发布过一组数据,中国的碳酸饮料销售量中,非传统碳酸品类占比达到18%,而在西欧、美国、日本的比例分别为31%、50%、42%,这其中的空间不言而喻。

只是,未来“气泡水”究竟会以哪种形态焕发生机,还是个未知数。

- 后记 -

当品类走向市场成熟期或衰退期,价格穿底、毛利率降低,却对市场服务提出更多要求。因此,对经销商朋友而言,在选品时对品类当前的趋势发展态势需要有清晰的洞察与战略考量,只有在品类的爆发节奏到来之前踩准节奏,才能收获更大的品类发展红利。

否则需要有充足的战略定力与耐心,跟进有创新潜力或有市场根基的产品,做好穿越市场周期的准备,为下一轮流行周期来临前做好储备、备好“弹药”。

评论