文:乾行

来源:零售商业财经(ID:Retail-Finance)

一番“乾坤大挪移”后,张文中又“造”出一个IPO。前不久,麦德龙供应链有限公司(以下简称“麦德龙供应链”)向港交所递交上市申请。“麦德龙供应链”是物美集团创始人张文中,给物美科技起的“新名”。2021年,物美科技港交所招股书失效后,对外虽不再推进上市进程,但对内始终未放弃上市的可能性。通过资产“乾坤大挪移”,将旗下实体零售商超部分进行剥离,只保留“麦德龙商业”和“物美Sourcing”两大核心版块,摇身一变成“麦德龙供应链”。

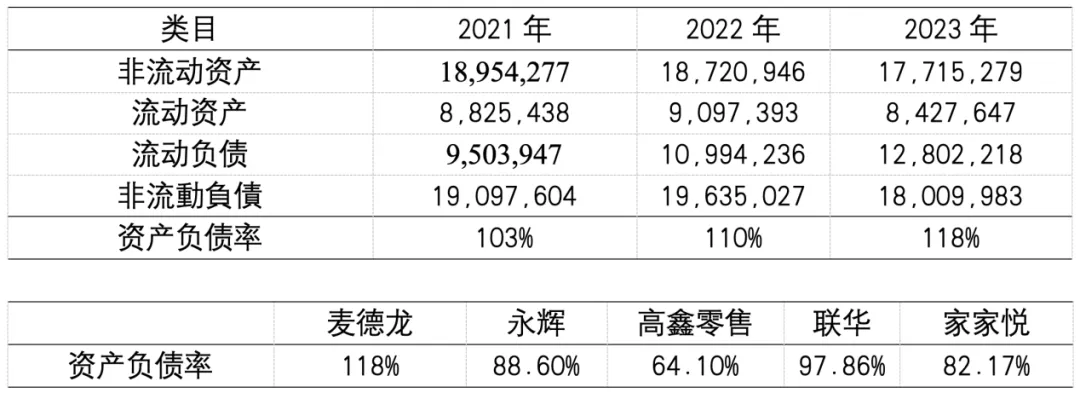

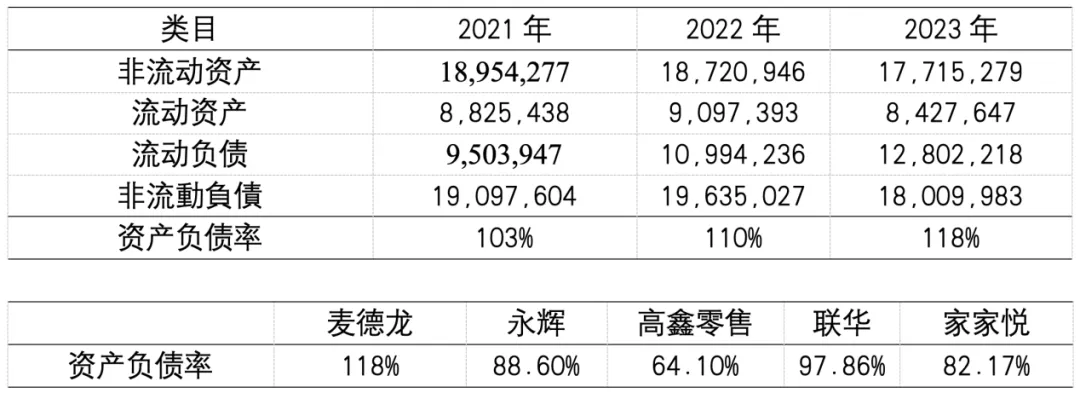

为了上市“煞费苦心”的背后,是净利润不足2%,但近三年资产负债率始终高于100%,甚至在2023年达到118%,处于“资不抵债”的资金压力。

物美作为我国最大、发展最早的现代流通企业之一,其销售额一度占据了北京35%的零售市场份额,被称为“中国沃尔玛”。而作为经历过中国流通产业三十年迭代的零售老将、有着“中国超市之父”美誉的张文中博士,更是中国零售业绕不过去的标杆人物。

图源:物美

虽说张文中曾蒙冤身陷囹圄,但归来依旧少年心,始终强调“回归零售的本质”,并试图将摸索出的零售数智化“葵花宝典”传授给其他企业。

如今,“志在千里”的张文中手握两张“王牌”:多点数智和麦德龙供应链,两者齐聚港交所门外。接下来,这位“中国超市之父”能如愿以偿,带领物美走得更远,为零售业创造更多可能吗?

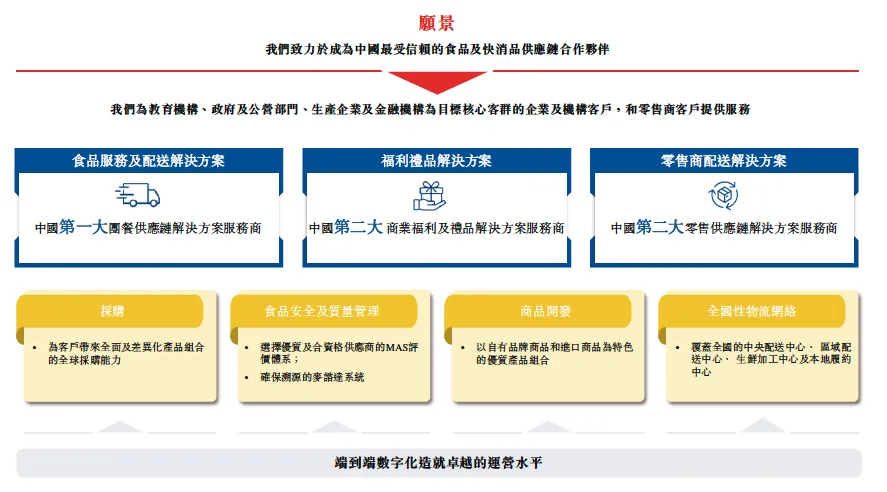

据其招股书介绍,麦德龙供应链是“中国首屈一指的食品快消供应链解决方案服务商,为广泛的企业、政府及机构客户以及零售商提供安全优质商品及高效便利的解决方案”。

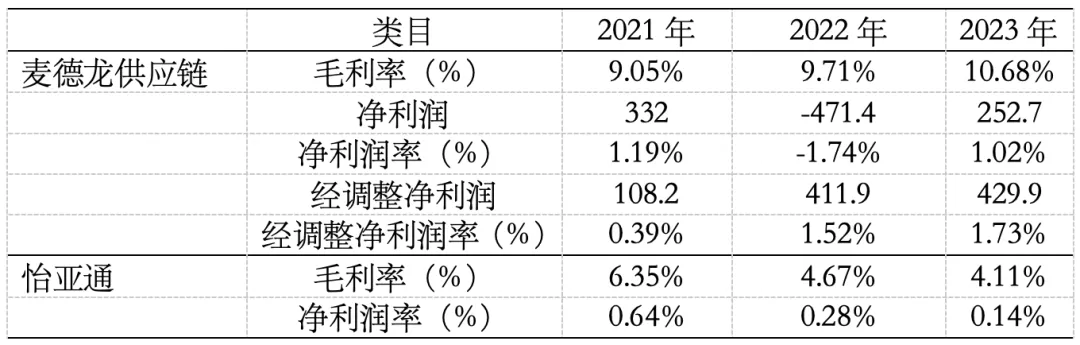

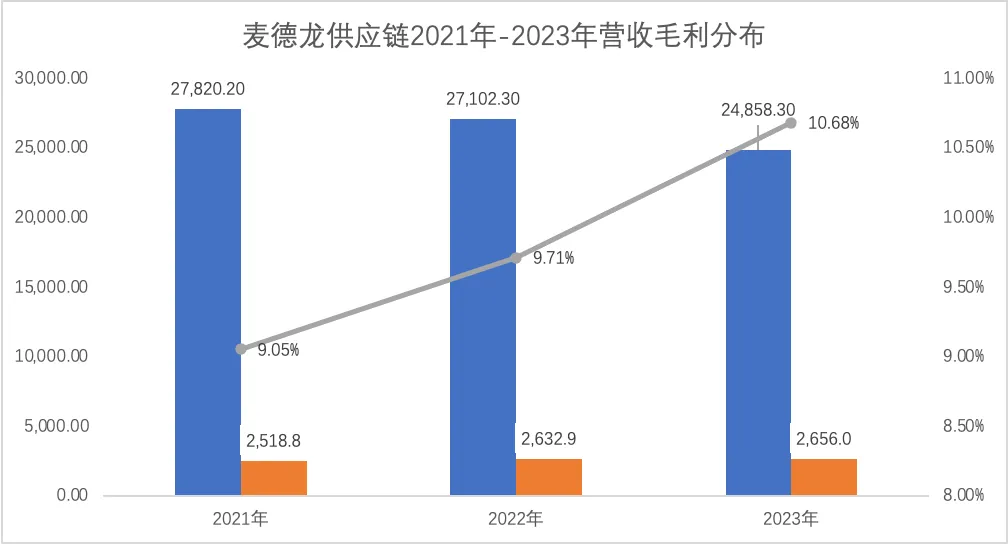

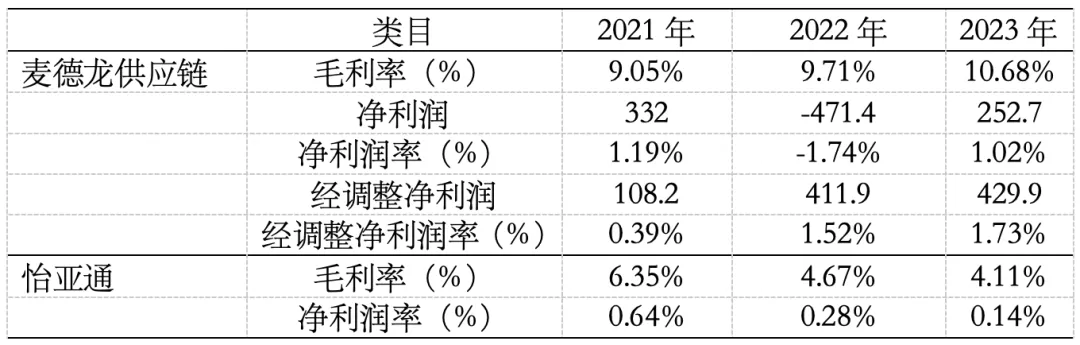

事实上,过去三年,麦德龙供应链的整体营收表现并不亮眼,分别为278亿元,271亿元和249亿元,呈持续下滑状态,其中2023年营收下滑明显,接近10%的降幅。但整体毛利不降反升,分别为25.2亿元、26.3亿元及26.6亿元,毛利率也从2021年的9.05%上涨到2023年的10.68%。净利润方面,2022年出现了近5亿元的亏损,但2021年-2023年,三年累计净利润为1.1亿元。经财务账面调整后(通过加回优先股产生的赎回负债账面值变动作出调整),整体净利润全部回正,三年累计调整后净利润达到9.5亿元,调整后净利润率达到1.73%。 与国内A股上市公司头部供应链管理公司“怡亚通”的利润水平相比,不论是在绝对数字上,还是在变化趋势上,麦德龙供应链算是交出一份较好的成绩单。

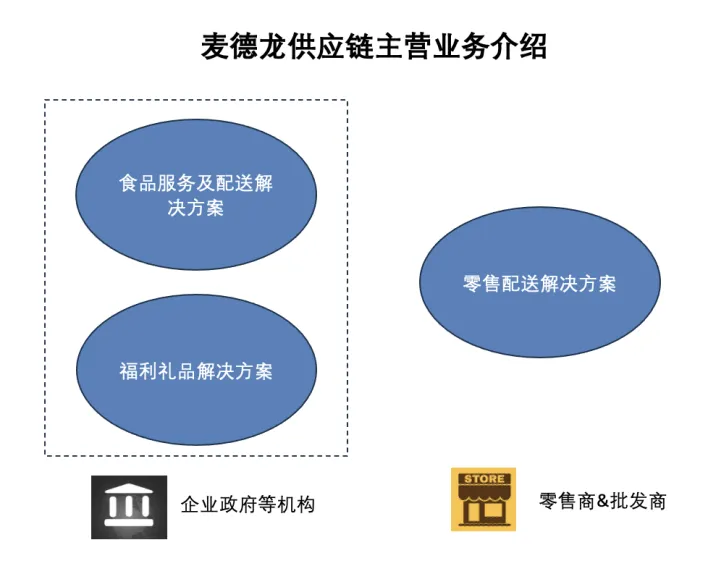

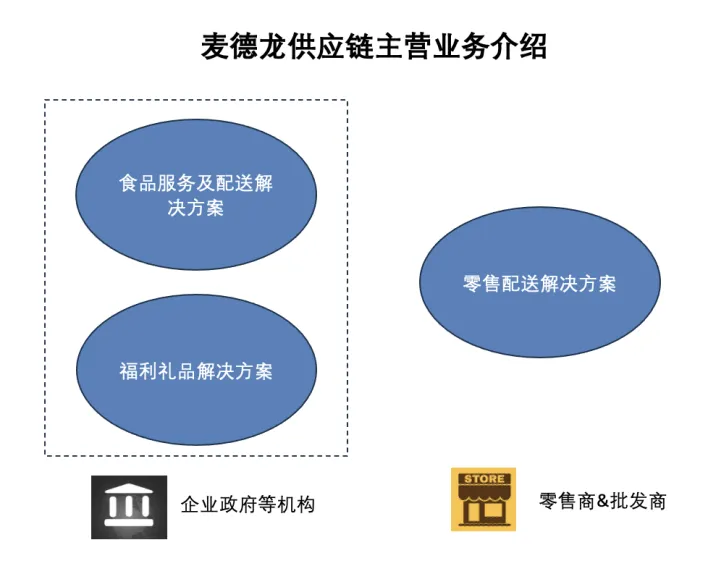

麦德龙供应链与怡亚通近三年相关指标对比 制表:乾行从业务角度来看,麦德龙供应链主要业务包括三个方面,分别是面向企业和机构的食品服务及配送解决方案、福利礼品解决方案,以及面向零售商的配送解决方案(包含产品销售及供应链服务)。前者为B2B模式,后者为B2B2C模式,但后者的市场规模远大于前者。B2B2C模式面临的市场竞争显然更为激烈,当下,主流玩家纷纷向上游拓展,如京东的京东物流、淘宝的菜鸟物流等。

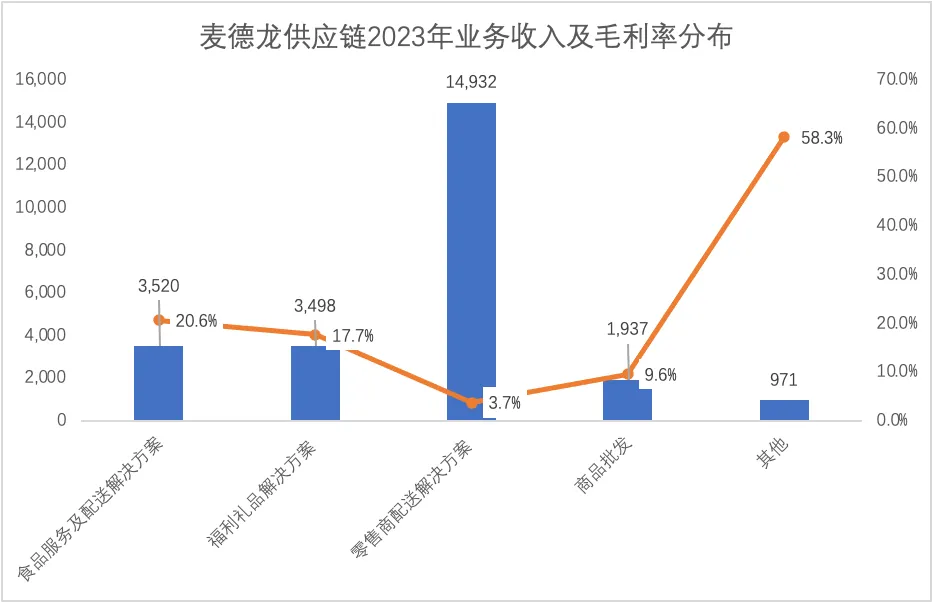

基于业务分布,进一步剖析麦德龙供应链收入构成及占比。以2023年营收数据为例,零售商配送解决方案占整体营收占比过高,其相应营收接近150亿元,占整体营收达60%的比重;食品服务及配送解决方案和福利礼品解决方案营收均在35亿元左右的规模,合计占比为28%;商品批发部分营收为19亿元,占比为8%。与此同时,公司各项业务收入对应的毛利水平差异巨大。其中,营收占比最高的零售配送解决方案只有3.7%的毛利率,而食品服务及配送解决方案的毛利率达到20.6%,其它供应链咨询相关的业务毛利率甚至接近60%。麦德龙供应链2023年业务收入及毛利率情况 制图:乾行 以波士顿产品矩阵对其业务进行分析,食品服务及配送解决方案是麦德龙供应链的“现金牛”产品(增长稳定、较高的市场占有率)。2023年,中国500强企业中,有178家企业是其客户。零售商配送解决方案更像是麦德龙供应链的“问题产品”(市场增长渐缓,毛利率持续走低、市场占有率也持续下滑),严重拖累了麦德龙供应链的盈利水平。倘若移除这部分的收入,它整体可以实现99亿元的营收,及21.2%的毛利率。由此不难推断,政企、机构等B端客户才是其企业经营的战略重心,团餐是基本盘,礼品福利是利润来源。除了B端客户带来的利润保障外,整体净利润的提升,更大程度上是借助财务账面调整,即通过加回优先股产生的赎回负债账面值变动作出调整带来负债的减少,三年累计调整金额达到8.4亿元。这类财务账面上的数字游戏无法长久,所以对麦德龙供应链未来的发展来说,“打铁还须自身硬”,主营业务必须持续盈利,否则很难得到资本市场的认可。回顾物美集团近十年来在资本市场的动作,主要包括以下三个阶段:首先,物美集团的子公司物美商业(01025,HK)在2003年于港交所上市,成为国内首家赴港上市的民营零售企业。然而,由于创始人张文中博士蒙冤入狱,导致其业绩持续亏损,在2016年,物美商业选择私有化并从港交所退市。

最后,随着并购的规模愈演愈烈,物美再次进行上市尝试:

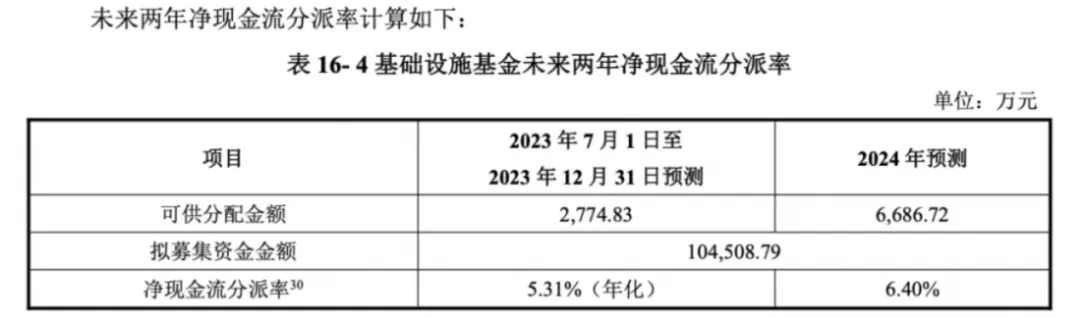

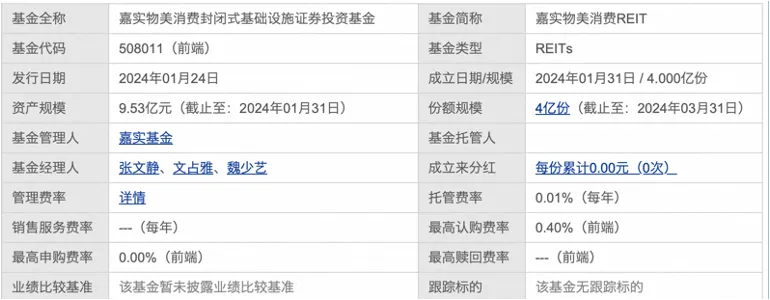

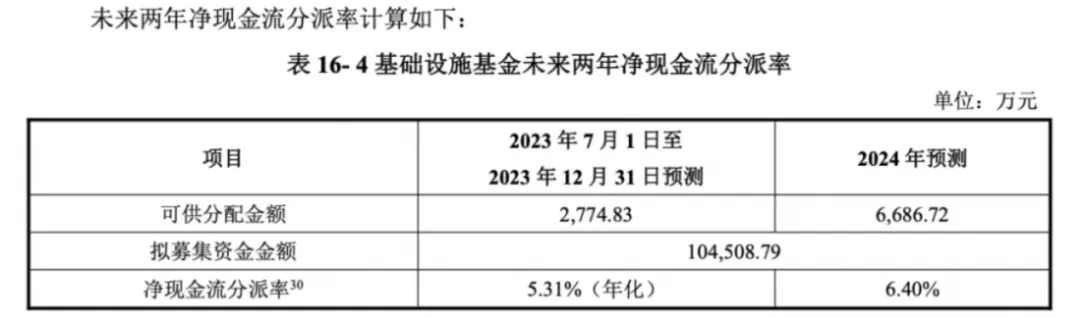

可见,近年来频繁冲击IPO,是物美集团发展的主线目标。亟需上市,源于“成也萧何,败也萧何”,并购虽带来了物美集团营收规模的迅速扩增,但同时也面临并购带来的偿还巨额借款的压力。从2014年到2020年,物美集团累计花费近300亿元用于企业并购,这笔巨资每年仅利息支出至少在15个亿左右,再加上本金的偿还,以十年期为限(参考商业贷款),每年还需偿还15亿元的本金,累计近30亿的应付借款。以2020年物美科技不到600亿营收作为参考,接近5%的利润需要用于还款,这对任何一家传统零售企业来说都将是难以完成的任务。所以,笔者认为,物美之所以不断尝试上市,其背后最大的推手是因不断地并购带来经营现金流恶化,举步维艰下的唯一选择。毕竟,目前线下传统零售普遍营收利润“双跌”,从中国连锁经营协会发布的“2023中国连锁Top100”榜单数据来看,国内头部商超,如:永辉、华润、联华等,销售规模纷纷下滑。行业趋势如此,物美想要通过经营改善带来盈收“质变”,其难度要远大于上市融资发债,只不过后者是寅吃卯粮的“眼前苟且”。 从今年3月12日嘉实物美消费封闭式基础设施证券投资基金(简称:嘉实物美消费REIT)上交所上市的动作也可端倪出一二。在没实现实体经营主体上市目标下,物美集团通过REIT项目运作,将其北京核心商圈四个项目二次盘活,从而获得二级市场的资金续命。为此,作为全国首只由民营企业发起的公募REITs,其预测的净现金流分派率达到6.4%,远高于同期另外三只商业地产基金:华夏金茂购物中心REIT(4.8%)、华夏华润商业资产REIT(4.73%)和中金印力消费REIT(4.8%)。投资者们还是会理性地用脚投票。

此外,招股书中透露出,麦德龙供应链近三年的资产负债率始终高于100%,并逐年升高,在2023年达到118%,完全处于“资不抵债”的状况。

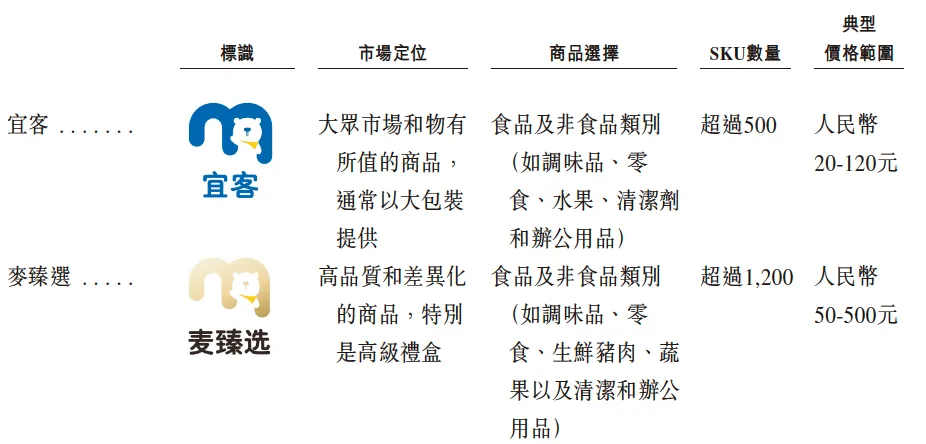

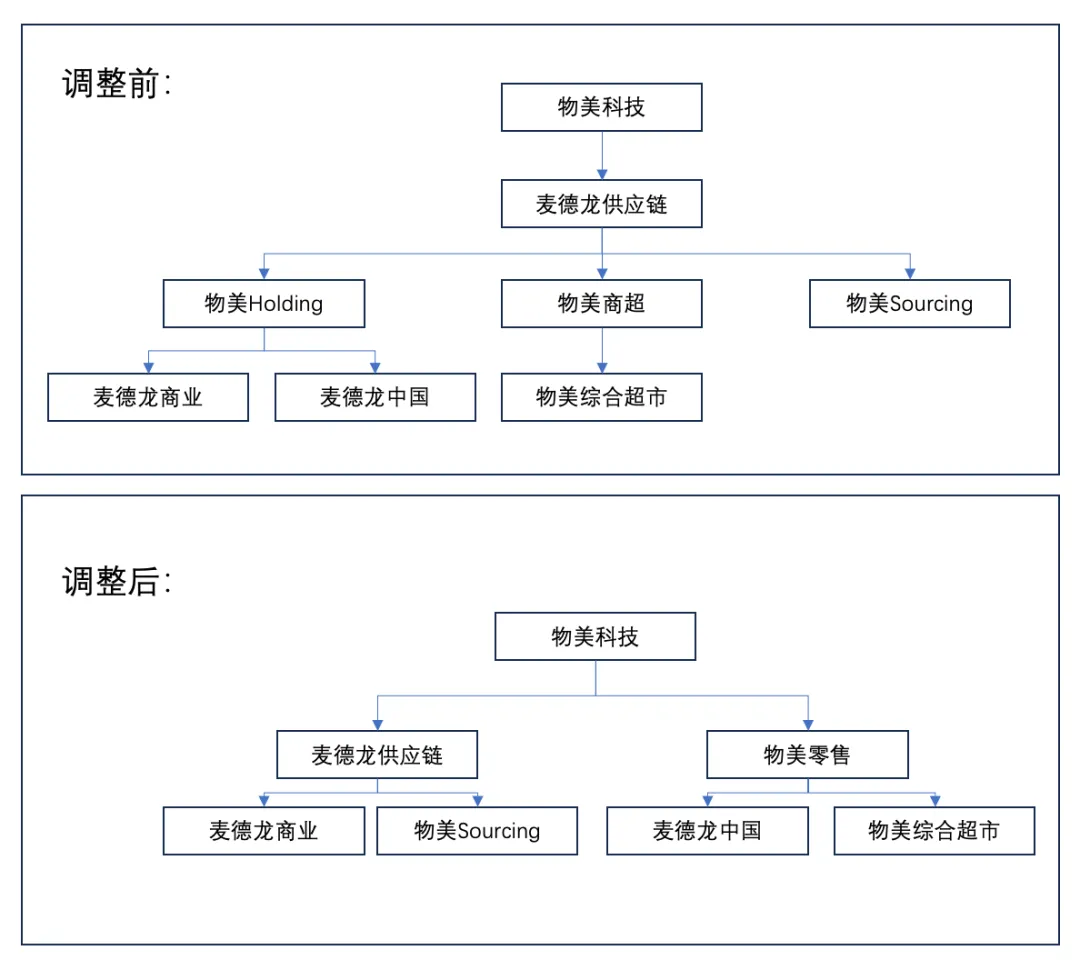

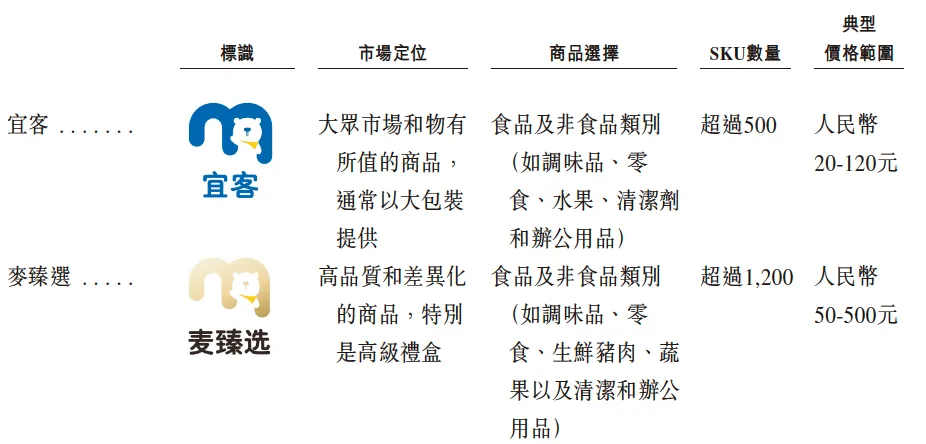

与同行友商相比,其负债水平也是“一骑绝尘”,这也进一步反映了其经营的艰难。通过上市带来的低成本募集资金的方式,或是它当下的最优解。为了推进麦德龙供应链上市,物美集团做了诸多“准备工作”,旨在向资本市场讲述一个新故事。将“麦德龙供应链”旗下原本实体零售商超部分进行剥离,其中“麦德龙中国”内部作价5.46亿元,“物美综合超市”内部作价14.3亿元,小计19.76亿元出售给“物美零售”;自身只保留“麦德龙商业”和“物美Sourcing”两大核心版块。麦德龙商业,包括现有物流配送体系及相应商业地产,拥有总面积达到50万平方米、以“分布式仓储加工模式”为基础的全国物流网络,包括两个中央配送中心和16个区域配送中心、4个生鲜加工中心和100个本地履约中。另外,还有近120万的自持商业地产,目前主要是提供给麦德龙中国和物美综合超市使用。供应链是零售的引擎,这是物美集团的核心资产,对其他任何一家零售企业而言也是如此。物美Sourcing主要负责自有商品的开发及KA商品的供应链管理相关,也是零售行业商品力打造的关键。旗下自有品牌“宜客”和“麦臻选”目前已有超过2300个SKU,其中部分单品年销售额破亿,如宜客5L一级大豆油1个SKU,在2023年售出470万桶,实现2.14亿元的销售额。“商品力”是零售企业成功与否的另一关键要素。

图源:麦德龙供应链招股书

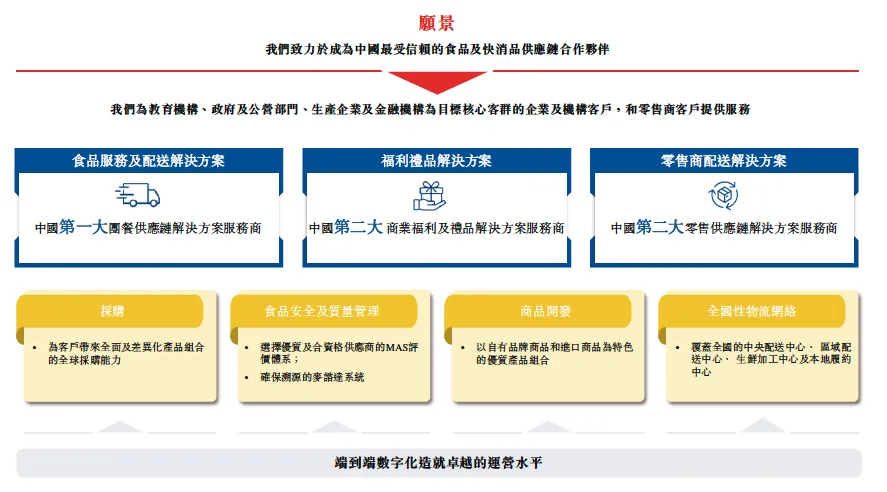

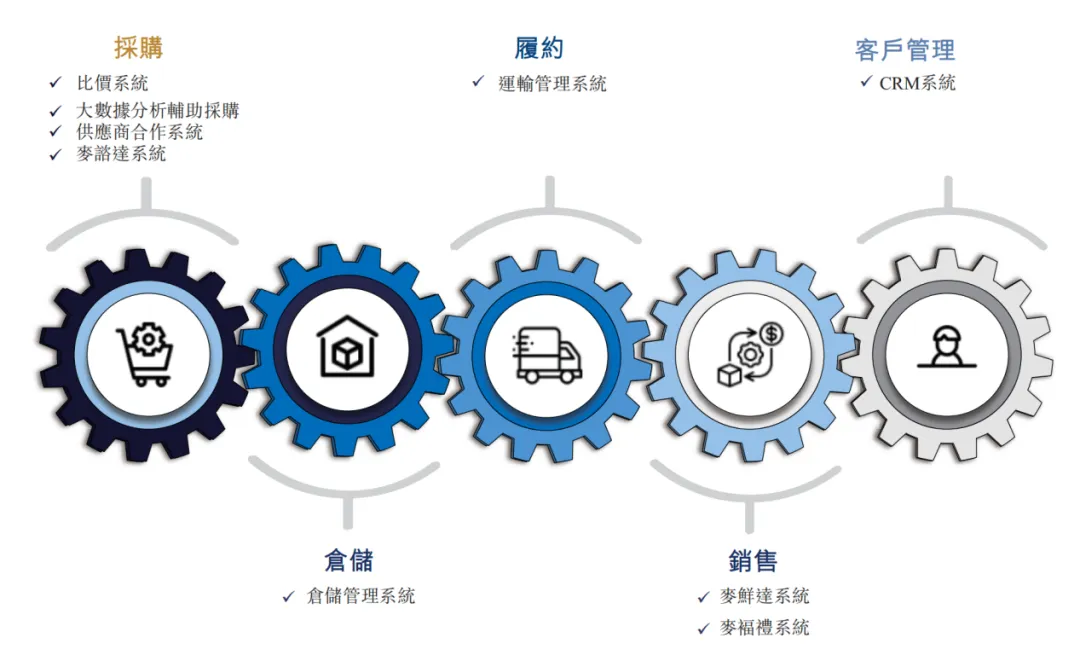

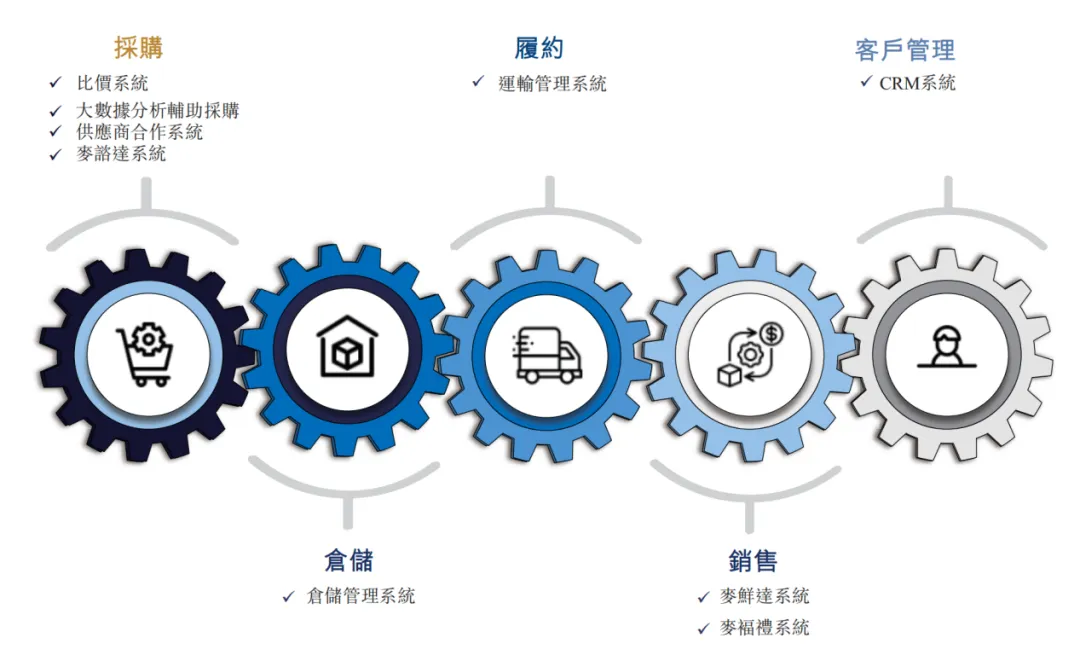

与此同时,麦德龙供应链也对企业的定位、使命和愿景都做了重新梳理。我们的愿景:致力于成为中国最受信赖的食品及快消品供应链合作伙伴。我们的使命:发展现代中国供应链,拥抱数智创新,为客户提供触手可及的优质商品。我们是谁:我们是中国首屈一指的食品快消供应链解决方案服务商,为广大的企业及机构客户以及零售商提供安全优质商品及高效便利的解决方案,包括:食品服务&配送解决方案,福利礼品解决方案,零售商配送解决方案及咨询服务等。

新的企业定位更加明确了企业发展的方向——以B端企业、政府等机构作为服务对象。以供应链解决方案作为核心聚焦,以现有物美集团的100家麦德龙门店以及366家物美超市门店及304家物美便利店的零售商配送解决方案作为背书,依托多点科技强大的零售数字化操作系统,不断为客户提供触手可及的优质商品。

有了清晰的企业定位后,麦德龙供应链预期在上市时100亿港元的估值(来源招股书)也显得较为合理。但未来是否可期,是否如张文中博士所愿,那只能交给时间来回答。另外,剥离出去的零售实体B2C业务也可能成为物美集团最大的拖累。

评论