文:夏浪

来源:增长黑盒Growthbox(ID:growthbox2)

都说这两年大家爱存钱不爱消费了,我们确实观察到一些品牌面临着增长乏力的困境,但万万没想到,就连最贴近老百姓吃喝拉撒的、最最刚需的百货零售类消费也在跌!

据中国连锁经营协会(CCFA)公布的报告显示,2023年中国超市Top100企业销售规模为8680亿元,同比下降7.3%,门店总数2.38万个,同比下降16.2%。[1]

除了沃尔玛以断层第一的优势在中国霸榜横行之外,其余的品牌几乎清一水儿地都在跌。永辉、大润发、华润万家、麦德龙、联华、中百、钱大妈等知名超市无一幸免,其中大部分都是销售额、门店数双双下跌。

更惨的是盒马,在门店数同比增长20%的情况下,销售额仍然下跌了3.3%。

整体来看,Top100中有56家企业销售额同比下降,47家企业的门店数减少,而能够实现增长的大多都是来自低线城市的非知名品牌。[1]

这是不是说明,全国人民连吃喝用度都在偷偷地消费降级?

那么,“洋气”的上海人降级了吗?

上海中产最爱的“穷鬼超市”奥乐齐回答:2023年销售额同比增长33.3%,门店数同比增加56.3%。

很多消费者或许对奥乐齐这个牌子还有点陌生,因为它目前只在上海连锁。奥乐齐小程序显示,截至2024年8月,其门店数已达到57家,分布在上海13个区。[2]

图源:奥乐齐小程序

不过,它其实是一家来自德国的百年老店,目前已经进入全球18个国家,总门店数达到13475家,总营收突破1454亿美元。

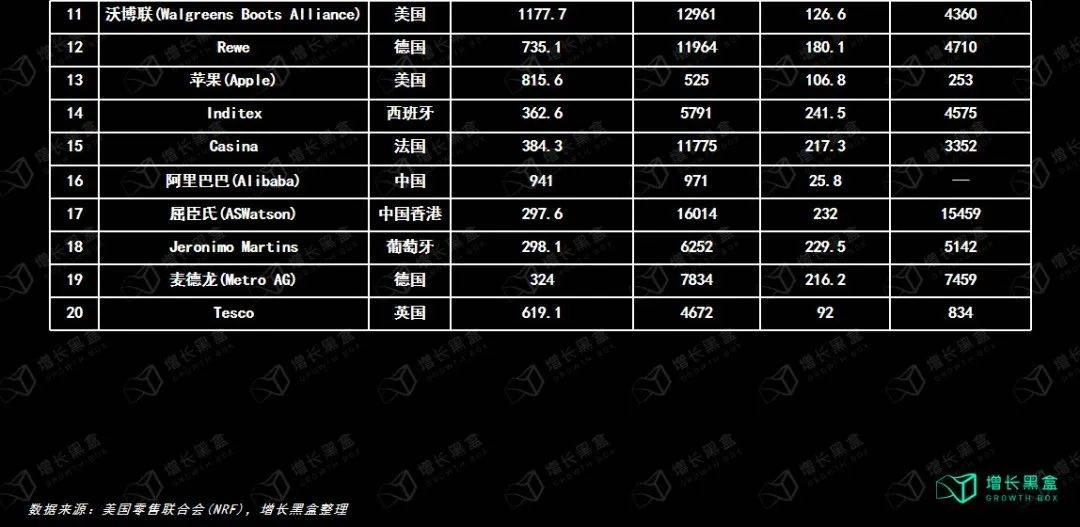

在美国零售联合会(NRF)今年4月发布的年度“全球零售50强”榜(NRF Top 50 Global Retailers 2024)上,奥乐齐排名第4,是当之无愧的零售巨头。[3]

欧洲超市品牌进驻中国市场并不稀奇,法国家乐福就是典型的先例,只是已经没有了昔日的辉煌。截至2024年5月底,老牌家乐福中国在国内只剩4家门店还在运营。[4]

而奥乐齐能够逆势增长,想来是离不开它的核心商业模式——“硬折扣”,即通过减少商品种类和简化店面布局来降低成本,从而提供更低廉的价格给消费者。

毕竟低价优势永不过时,在消费者价格敏感度飙升的当下,奥乐齐勇闯上海滩,拿捏了既想价格降级又不想品质降级的中产人群。

那么,光是价格低就够了吗?显然不是。

所以这篇文章,我们将聚焦分析:

-

奥乐齐有哪些核心策略?

-

奥乐齐为什么专注做自有品牌?

-

奥乐齐为什么只看中了上海?

01

三大策略暴打“沪币”

今年6月,奥乐齐推出了一款售价仅为9.9元的白酒,其瓶身上清晰地标着:浓香型纯粮52度白酒,五种纯粮酿造,传统固态发酵,绵柔浓香,回味甘甜。该酒上市后迅速在社交媒体上走红,并在极短的时间内全面售罄。

这完全不是意外走运,因为在此之前,9.9元的100g洁面乳,8.6元的950ml鲜牛奶,3.9元的卫生巾,都是奥乐齐吸引客流的“爆款”产品。

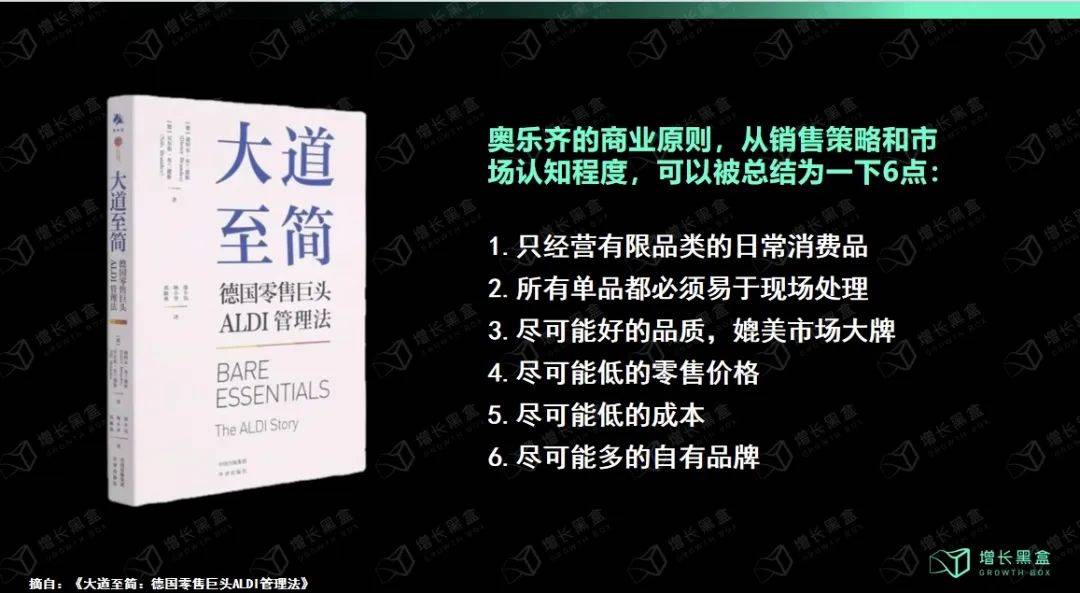

爆款的背后,是奥乐齐一以贯之的商业原则:[5]

1.1 平价基因,洞察中国

奥乐齐超市在全球范围内一直以提供高性价比的商品著称。

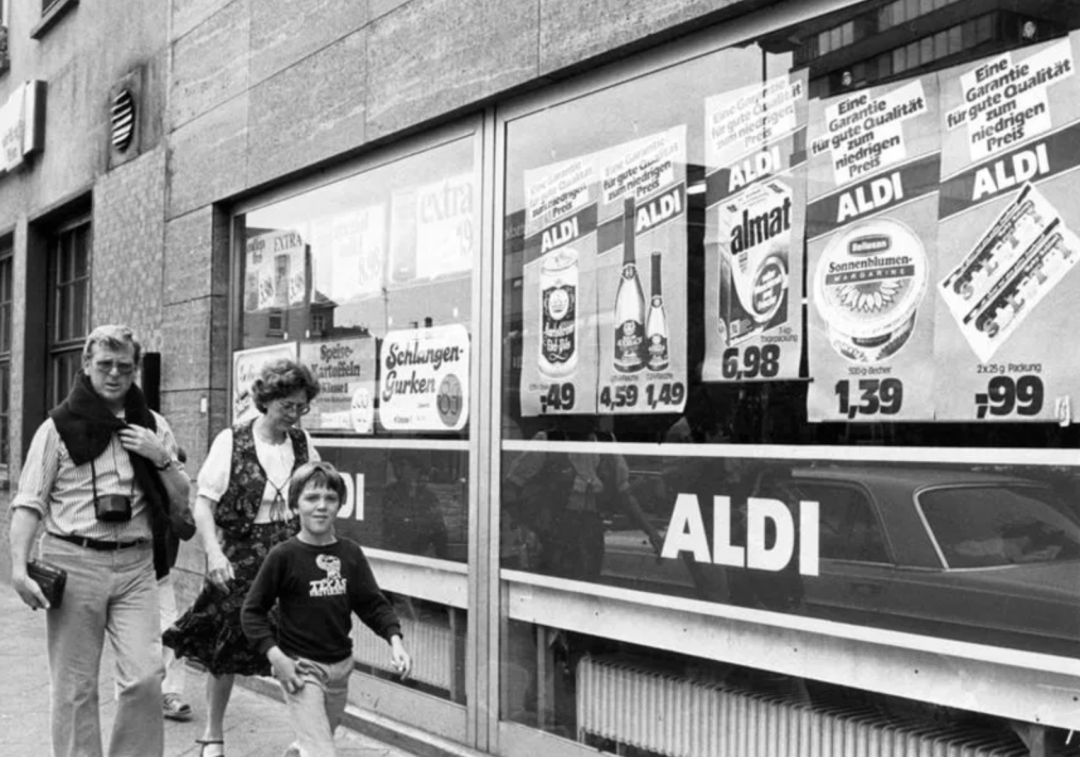

在英国,奥乐齐的门店数量接近千家,市场占有率达到了9.3%。在澳大利亚,其门店接近600家,创造了超过百亿澳元的销售额。在德国本土,奥乐齐拥有超过4000家门店,成为德国人日常生活的一部分。

图源:网络,侵删

成立之初,它主要服务于无固定收入的居民、大学生和外籍工人等低收入群体。随着品牌向国际市场的拓展,其客户群也扩展到了中等收入阶层,同时保持了比同类超市更低的价格水平。

据零售咨询公司Customer Growth Partners的数据显示,奥乐齐的商品价格普遍比沃尔玛低约6%,在新鲜和冷冻食品类别中,价格优势更是接近16%。[6]

进入中国市场之后,除了保持自己高性价比的优势之外,奥乐齐更加注重“接地气”,通过深入了解市场需求和消费者习惯,推出适合本土消费偏好的产品。

以鲜牛奶为例,奥乐齐采购团队基于第七次全国人口普查“上海平均每个家庭人数 2.3 人”的调研数据,将鲜牛奶产品规格从原来的1.5L 调整为950ml,更符合小家庭每日对鲜奶类产品的消耗需求,避免因大包装而产生的浪费。

在以往的认知中,都会有“大包装,更实惠”的惯性思维,但大包装并非实现低价的唯一方式。通过对供应链以及工艺的优化,如今售价8.6元的950ml鲜牛奶是奥乐齐的拳头产品,真正做到了小包装还能更低价。

1.2 高效运营,极简主义

奥乐齐的运营策略在每个环节都体现了成本控制的理念。一方面,较小门店规模降低了租金和人力成本;另一方面,只有需求量大的热销产品才会储存在店内。

奥乐齐中国董事总经理陈佳此前透露,奥乐齐最新的店面标准为500-800平方米,单店同一时段平均当值员工不超过4位,每位员工都如同“多面手”,兼任进货、理货、配送、收银和清洁等多项职能,最大化提升人效。

招商证券今年发布的零售业报告显示,人力成本仅占奥乐齐销售额的4%左右,而普通超市占比一般在10%~16%。[7]

更直观的是,在奥乐齐店内,部分商品的上货和补货都是采取整箱上货的方式,消费者直接从纸箱里拿商品。这不仅简化库存管理,也便于员工及时补货,提高效率。

图源:增长黑盒拍摄

在门店的布局上,奥乐齐也充分考虑到用户的购物场景以及动线习惯,让顾客可以更轻松地完成一站式购物。

店内的分类导视也进行了相应优化,变得更加简洁易懂,通过鲜明的色块和醒目的品类名称,让消费者够迅速找到所需产品,有效节省了购物时间。

1.3 精选品类,自有品牌超90%

光省人力还不够,支撑奥乐齐低价策略的核心是精简SKU数量和大量自有品牌商品。

目前,奥乐齐将中国门店SKU控制在2000个以内,其中大约1500个是日常必需品,例如生鲜食品、清洁洗化用品等,其余则是根据不同时节限定供应的季节性和节日性品类,通过不断变化主题,为消费者带来更多的选择和享受。

精简SKU的战略不仅可以实现规模化生产,还可以严格把控品质。

以“超值”系列中的苏打饼干为例,从产品研发阶段开始,奥乐齐就在原料选择上下足功夫,选用优质麦芯粉、新西兰进口全脂奶粉和白芝麻,最终推出的400g包装奶盐芝麻味苏打饼干,售价仅为6.72元,一上市就成为消费者欢迎的火爆单品。

图源:增长黑盒拍摄

奥乐齐的自有品牌策略是助力其在市场上脱颖而出的关键因素,消费者越来越倾向于选择高品质的商品,而不再仅仅为了品牌的知名度支付更多。

85%的受访者认为自有品牌价格更实惠,90%认为其品质可与名牌媲美,而84%的受访者对奥乐齐的自有品牌持有高度信任。[5]

更重要的是,自有品牌意味着奥乐齐能够直接与供应商建立合作关系,省去了中间环节和额外的品牌溢价。通过深入参与到供应链的每一个环节,奥乐齐能够更有效地控制产品质量,专注于每一个细节,确保最终提供给消费者的是既经济又优质的产品。

作为自有品牌模式的先驱,奥乐齐在多个国家和市场验证了这一模式的有效性。经过四年多的发展,奥乐齐在中国持续优化其本土供应链,目前超过80%的供应商均为本地合作伙伴。

据官方披露,未来奥乐齐的自有品牌占比将达到90%以上,这一比例在行业内处于绝对领先地位。[8]

02

自有品牌,知易行难

2023年12月,奥乐齐宣布全新上市“超值”系列, 涵盖了大约100个单品,产品线还在不断扩充中。

奥乐齐的自有品牌战略是刻在骨子里的基因,但并非独家杀手锏,因为以山姆和Costco为代表的外资零售巨头在自有品牌领域很早就有布局。[9]

尽管国内自有品牌相对启动较晚,但是发展迅猛,多家零售企业如盒马、胖东来、永辉、叮咚买菜、朴朴超市等都已入局。

2.1 为什么零售商都要做自有品牌

自有品牌目前已成为国内各大头部零售商都在重点发力的方向,因为自有品牌产品比例上升可以帮助企业跨越商业周期,具有很强的市场竞争力。

同时,它也是对零售商从市场预测、产品设计、供应链支撑到终端动销能力的全盘考验。

比如盒马,从2017年开始发力自有品牌,商品种类目前已达到1200多种,销售占比达到35%。2023年,盒马X会员店中,自有品牌“盒马MAX”的商品占比已经达到50% ,还催生了29家亿级“盒品牌” 。

图源:网络,侵删

时任盒马CEO侯毅在2023年的全员内部信中提到,盒马已经形成了以自有品牌体系和全球化直采体系的商品力,自有品牌战略不仅丰富了商品线,也成为公司盈利的重要来源。

总结起来,零售企业发展自有品牌背后的核心原因有3个:

一是打造商品的差异化,匹配自身优势,打造“人无我有” 的商品壁垒,在区域内形成品类竞争优势。

二是追求高性价比,即在同样品质的前提下,自有品牌产品的成本更低、价格更优,更能抵抗竞争对手的压力以及电商的挤压。

三是洞察消费者多元化需求,满足消费者对质量可靠、性价比高且渠道可控的精品商品的需求,增加顾客黏性,提升客流量。

那么,自营究竟能够在多大程度上降低成本?

以奥乐齐著名的自营牛奶为例:奥乐齐自营的950ml“鲜牛奶”售价仅为8.6元,和其它品牌同规格鲜牛奶价差最高达到一半以上,而多出来的价格,可以认为是传统的“品牌溢价”,按照奥乐齐自己的宣传,就是要“大牌祛魅”。

奥乐齐中国市场总监钟明威曾表示,消费者对于自有品牌认知度在提升,自有品牌已然成为零售商成长的超级引擎,其运营需向“商品力+供应链”上回归。

2.2 自有品牌铸就了奥乐齐的壁垒

从市场视角分析,近年来中国的自有品牌市场经历了迅猛的扩张。上海自有品牌专业委员会的预测指出,在接下来的五年中,中国自有品牌市场的潜力有望突破3万亿元人民币。

比如山姆旗下的自有品牌Member’s Mark,就几乎涵盖了所有品类。山姆开发自有品牌有两大原则,一是针对还没有清晰行业标准的产品,由山姆去定义生产标准;二是当发现外部供应链中某个环节利润太大时,山姆会选择开发自有产品,保证给会员最合适的性价比。

然而,想做自牌产品的挑战同样不容忽视,必须要满足以下3个基本条件:

第一,足够大的门店规模和销售体量

引进自有商品,必然使得短时间内的商品品项大幅增加、库存天数增加,且由于这类商品大多需要给付现款,资金压力不小。因此,企业需从品项数据分析着手去商品库存,提升库存周转率,减轻资金压力。

更重要的是需要足够多的起订量,生产成本才能真正降低,保证毛利率,而起订量则考验了零售品牌自身的销售体量和市场渗透率。

第二,品质先行,严选供应商

在自牌研发、生产、经营全流程,奥乐齐始终对合作商保持严格的筛选,和严格的质控监督。这一点也是奥乐齐从德国走向全世界的看家标准。

为此,奥乐齐的采购部门建立了一个高标准的“供应商池”,坚持在“供应商池”内进行高频率比价。

奥乐齐此前曾向媒体透露,在开发“超值”系列的猪肉铺时,采购团队深入考察了江苏、上海和浙江地区的多家供应商。经过细致的筛选,最终与一家从种猪养殖到猪肉深度加工,拥有完整产业链条的大型食品厂建立合作关系。

图源:增长黑盒拍摄

供应商也非常了解奥乐齐的质量要求,必须采用上好的原材料和优良的生产工艺,如果商品检验结果不符合奥乐齐的标准,他们可能面临严厉的处罚。

由于不与供应商签订长期合同,如果质量问题非常严重,奥乐齐也可以立即终止业务关系,而无须应对没完没了的法律纠纷(通常要等到库存销售完毕)。[5]

然而奥乐齐很少采用如此严厉的措施,毕竟这样容易导致供应商的生存危机。通常情况下,奥乐齐会提前发掘其他供应商,做到有备无患。

第三,保持迭代,避免同质化,持续打造爆品

山姆会员商店首席采购官张青在接受媒体采访时表示,山姆多数的新品规划期是12-18个月,期间还会不断更新商品。

奥乐齐也是如此,从牛奶,猪肉脯到白酒,几乎每隔一段时间,就会推出一款深入人心爆款产品,另一个佐证就是在拼多多和闲鱼,甚至已经出现了网红产品加价代购现象。

图源:拼多多,闲鱼,增长黑盒制作

总结一下,国内零售业自有品牌市场规模正处于快速增长的阶段,低价固然诱人,但绝不是唯一的成功要素,低价+品质+消费趋势洞察的组合才能构成真正的竞争力。

那些习惯于简单采购的零售品牌必然会被消费者抛弃,只有从单纯的销售平台进阶到深入参与产品研发与全程管理,未来才有可能在激烈的市场竞争中占有一席之地。

03

吃定上海,将本土化进行到底

2017年,奥乐齐首次进入中国市场,通过天猫旗舰店以电商形式为中国消费者提供进口产品,包括早餐、零食、酒类、有机食品和调料等五大商品分类。这是奥乐齐首次以线上平台方式进入新市场。

2年后,奥乐齐进入线下,在上海静安区和闵行区开设了两家门店,提供休闲零食、生鲜食品等15个商品类别。

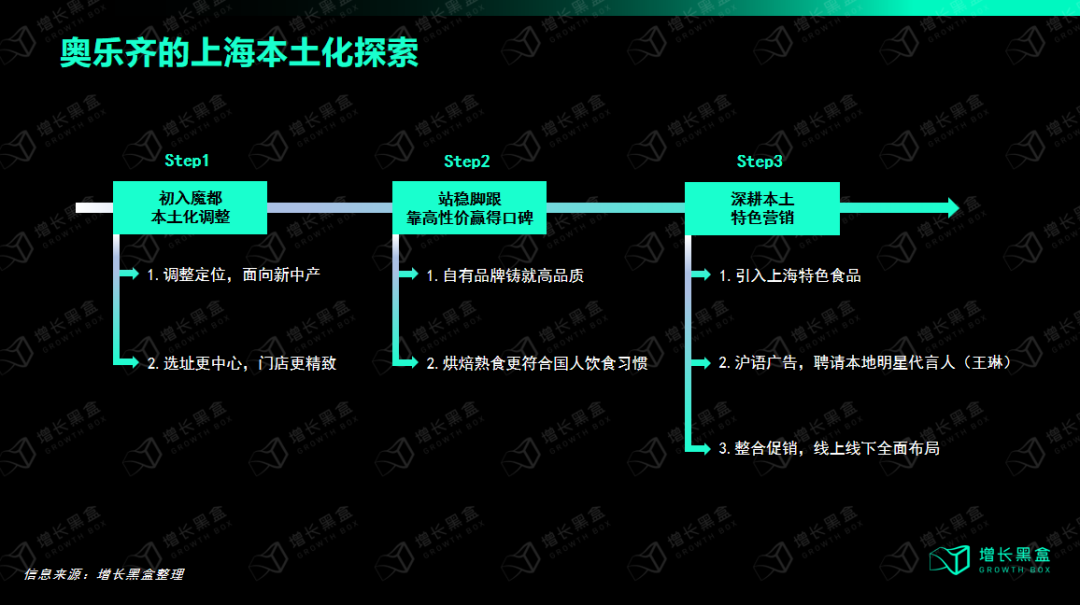

我们发现,奥乐齐的策略一直都非常鲜明。

不过,自2019年开出首家线下门店之后,奥乐齐始终深耕上海一城,没有急于向外扩张,这背后的原因到底为何?

3.1 上海是新零售行业的最优选

坊间有传言,盒马初创之时,波士顿咨询公司曾给出建议:零售品牌要想先实现区域盈利,必须要把上海这座单一城市做深做透。从目前的现状来看,不同风格的零售品牌确实已经在上海交汇、并各自进行本地化改造,最终产生奇妙的客群交叉竞争。

首先,上海聚集了大量的中产阶级和高净值家庭,社会消费品零售总额位居全国之首,超过1.8万亿元。商业中心,超市、便利店和社区商业的密集度在全国遥遥领先。

其次,上海不仅是国内新零售的发源地,也是其蓬勃发展的前沿阵地。盒马鲜生在这里拥有约70家门店,叮咚买菜则拥有约280多个前置仓,Costco门店有2家),山姆有6家会员店和大约80个前置仓。自2017年起,上海已经成为全球国际零售商的第二大聚集地,仅次于迪拜,超越了伦敦。

再次,上海的海派文化兴盛,海外品牌从这里打开中国市场,在本土化探索明白之前,更容易获得一定的包容。

3.2 奥乐齐会走出上海吗

以上这些上海自身的优势条件,奥乐齐自然是认同的。

此外,它并未简单地复制其海外原有的开店模式,而是根据上海的特色,给自己定位为社区化的精品超市,在保留其精选商品优势的同时,用户群体也调整为面向新中产。

基于此,门店在风格塑造、店铺选址、商品选择和促销活动上都做出了相应的变化,成功地赢得了本土消费者的认可。

门店的选址也集中在房租相对较低的社区型商业中心、住宅区、地铁交通点附近,无论是在上下班的路上,还是饭后散步,客流量都是极为可观的。

图源:高德地图

奥乐齐甚至挖掘了上海人的消费理念,不管囊中羞涩还是身家千万,每个人都擅于从生活的细节里找到那份属于自己的精致与实惠。

相比市面上动辄58一个的甜品面包,奥乐齐烘焙坊每天新鲜出炉、价格亲民的产品都在10元上下。

在大环境处于低通胀的背景下,精致的上海消费者在大众商品上追求性价比,但在能够体现独特体验和生活方式的品类上仍然愿意支付溢价。

如今的奥乐齐可以说跟上海深度绑定,不仅有沪语广告,连品牌代言人也请的的是「雪姨」王琳,她应该算观众心目中最有经典上海人形象的女明星。

图源:网络,侵删

在本土化方面,奥乐齐也大概是做得最好的外资零售商。除了传统优势的烘焙、牛排、烟熏三文鱼,也有上海熏鱼、酱鸭,盐水鸭,酸辣厥根粉,甚至长期爆款的国际饭店蝴蝶酥。

奥乐齐中国董事总经理Roman Rasinger称,仅在上海地区,奥乐齐就有可能开设500至600家门店,并多次表达深耕上海的坚定战略:由于中产阶层正在迅速扩大,中国食品市场具备巨大潜力,奥乐齐将会优先考虑总人口超过1亿的长三角地区。[10]

写在最后

与许多开拓中国市场的国际品牌相比,奥乐齐的野心似乎并不算旺盛,它的每一个经营决策都显得很耐心、很克制。

不过,如果奥乐齐把在上海跑通的这一套快速扩张到国内其他城市,仍有可能面临水土不服,死守堡垒不是保守,反倒是弯道超车的机会。

因为近两年逆势增长的零售店品牌似乎有一个共性的点——都是区域连锁!

比如仅有5家门店的Costco,去年销售额竟高达55亿元,位居全国第26位,门店选址基本集中在江浙沪。

再比如以“良心老板”闻名全国的胖东来,去年以46亿元的销售额排名全国31,只开在河南的许昌和新乡。[1]

难道说,区域连锁才是中国零售行业的下一个增长点?

如果你有什么见解,欢迎在评论区与我们分享和探讨!

参考资料:

[1] 2023年中国超市TOP100|中国连锁经营协会文件

[2] 奥乐齐官方小程序

[3] NRF Top50 Global Retailers 2024|美国零售联合会(NRF)

[4] 《关于对2023年年报问询函回复的公告》|苏宁易购

评论