全国7600多万婴幼儿,每年1600多万的新生婴儿,庞大的人口基数,刚性的市场需求,快速成长的电子商务,当摇篮经济邂逅“80后”父母,母婴市场能否成为电商下一站?

市场规模庞大

国家统计局数据显示,2011年我国0至4岁婴幼儿7600多万。近十年我国每年新生婴儿数量保持在1600万左右,且从2010年开始呈上升趋势。2012年新生婴儿数量1638万,是自2003年以来最高值。预计在未来三年,每年新生婴儿数量依然保持在1600万以上。

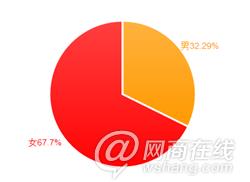

母婴用品行业包括孕产妇、0-3岁儿童衣、食、住、行、用、育、乐的庞大产业群。淘宝指数显示,母婴用品行业的消费者,80%都来自25岁至34岁年龄段用户,并且三分之二的消费者都是女性。如今,正值“80后”生育高峰,这一群体是母婴用品市场的绝对消费主力。

“80后”是经历了市场经济、全球化、互联网等社会进程“洗礼”的一代,消费观念、消费行为呈现出与其父辈迥然不同的特征。他们更容易接受新事物,习惯超前消费,热衷网购,乐于通过微博等社会化媒体讨论育儿经验。“80后”父母新的消费意识、购物习惯及育儿理念会对整个母婴市场消费结构影响越来越大。而且母婴行业需求刚性,不会因为收入的高低而有太大的波动。

庞大的人口基数、母婴市场的刚性需求,加之电子商务的飞速发展,母婴行业线上市场的发展空间巨大。

近十年中国新生婴儿数量

|

年份 |

全国每年新生婴儿数(万人) |

|

2003 |

1604 |

|

2004 |

1598 |

|

2005 |

1621 |

|

2006 |

1589 |

|

2007 |

1599 |

|

2008 |

1612 |

|

2009 |

1595 |

|

2010 |

1596 |

|

2011 |

1607 |

|

2012 |

1638 |

|

年龄分布 |

人数百分比 |

|

18岁以下 |

0.00% |

|

18岁-24岁 |

7.62% |

|

25岁-29岁 |

40.38% |

|

30岁-34岁 |

37.55% |

|

35岁-39岁 |

9.60% |

|

40岁-49岁 |

3.24% |

|

50岁-59岁 |

1.22% |

|

60岁及以上 |

0.39% |

2013年Q1淘宝网母婴用品行业消费者性别分布

![]()

用户粘性强,关联购买度高

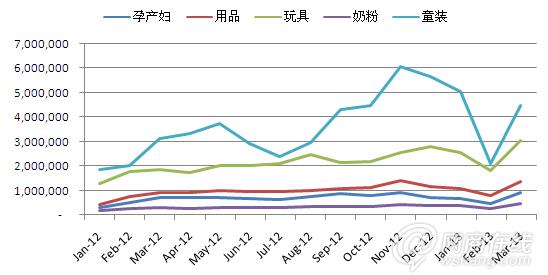

在母婴行业,奶粉和玩具的成交量比较稳定,季节性不明显。在婴幼儿食品行业,80%的销量都来自婴幼儿牛奶粉,其它辅食或营养品的销量比重较低,毕竟奶粉是婴幼儿的口粮,是必需品。中国家庭在辅食方面,更多是自己做。童装与所有服装类商品类似,季节性明显,成交量随季节变化有一定起伏,一般销售旺季出现在第四季度。

线上市场童装的消费者在母婴行业中占比最高。2013年第一季度,仅购买过童装的消费者就有2800多万,玩具行业次之。随着居民收入提高及儿童教育及娱乐的重视,玩具市场发展前景可观。

网上购买婴幼儿奶粉的用户数最少。之所以这样,一方面服装、玩具类用品适用年龄较长,自然目标消费者也多。更主要是由于婴幼儿奶粉直接关乎婴幼儿的健康,尤其是最近几年奶粉事件频发,消费者对婴幼儿奶粉非常敏感,接受网上购买的心理门槛较高。

母婴行业重复购买率比较高,其中童装和奶粉的重复购买率最高,一个季度内购买两次以上的用户比例分别为34.2和36.1%。如果时间跨度是半年,用户重复购买率会超过50%。实际上,整个母婴行业的重复购买率会更高。

母婴行业关联购买明显,奶粉和尿片的关联度最高,购买奶粉的用户同时购买尿片的比例达到43%,而购买尿片的用户同时也会购买童装童鞋的用户也占41%。

2012年1月至2013年3月淘宝网母婴各子行业日均访问人气

![]()

2013年Q1淘宝网母婴各子行业购买人数及其重复购买率(万人)

|

母婴行业 |

购买人数 |

重复购买率 |

|

用品 |

1,241 |

24.7% |

|

玩具 |

1,792 |

25.9% |

|

奶粉 |

356 |

34.2% |

|

孕产妇 |

610 |

25.5% |

|

童装 |

2,871 |

36.1% |

消费人群集中,北上广江浙用户过半

线上母婴用品行业的消费者主要集中在广东、浙江、江苏、上海和北京等5个地区,这5个地区的消费者在奶粉、玩具和婴幼儿食品行业的成交金额占比均超过50%。另外,上海和北京的消费者网购童装的意愿相对其他行业要低。

除奶粉外,上海地区消费者客单价明显高于其他地区。广东用户在婴幼儿奶粉方面最舍得花钱,平均客单价接近1200元,排名第一。值得注意的是,前十强中,尽管四川省成交金额整体排名比较靠后,但其客单价均徘徊在第5至第6名之间,多数行业均比河北、山东、江苏、辽宁等地区都高,消费潜力不可小觑。

2013年Q1淘宝网母婴用品各子行业北上广江浙五个地区成交金额占比

|

省份 |

玩具 |

奶粉 |

童装 |

孕产妇 |

婴幼儿用品 |

|

北上广江浙 |

52.32% |

51.75% |

44.92% |

47.51% |

56.75% |

2013年Q1淘宝网母婴用品各子行业成交金额前十省份客单价分布

(奶粉客单价比其他行业要高很多,上海地区用户客单价普遍偏高,但广东奶粉客单价突出,另外四川客单价也不可小觑。)

|

省份 |

玩具 |

奶粉(右轴) |

童装 |

孕产妇 |

婴幼儿用品 |

|

广东 |

184 |

1186 |

150 |

164 |

201 |

|

上海 |

209 |

908 |

167 |

246 |

243 |

|

江苏 |

145 |

896 |

138 |

149 |

179 |

|

浙江 |

152 |

835 |

163 |

180 |

194 |

|

北京 |

200 |

800 |

154 |

185 |

213 |

|

山东 |

136 |

864 |

139 |

154 |

160 |

|

福建 |

156 |

995 |

145 |

150 |

167 |

|

辽宁 |

164 |

794 |

141 |

158 |

169 |

|

四川 |

150 |

946 |

143 |

152 |

188 |

|

河北 |

127 |

670 |

125 |

132 |

134 |

童装行业处快速成长期,市场结构尚不稳定

童装行业季节性明显,第四季度是销售高峰。2012年第四季度销售额26亿,比第三季度增长142%。其中2012年“双十一”当天就贡献了4.2亿元,几乎相当于上半年一个月的销量。淘宝指数显示,童装行业季度成交金额同比增长基本都在100%以上,显示出旺盛的市场需求前景。

2011Q1至2013Q1淘宝网童装行业季度成交金额及同比增长(亿元)

|

季度 |

成交金额 |

同比增长 |

|

2011Q1 |

3.5 |

|

|

2011Q2 |

4.2 |

|

|

2011Q3 |

5.4 |

|

|

2011Q4 |

13.3 |

|

|

2012Q1 |

7.4 |

109.9% |

|

2012Q2 |

10.6 |

153.5% |

|

2012Q3 |

10.7 |

99.1% |

|

2012Q4 |

25.8 |

93.6% |

|

2013Q1 |

15.9 |

115.3% |

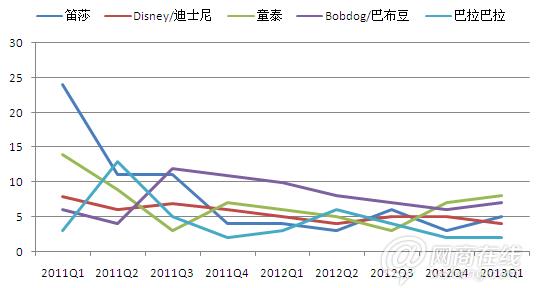

处于行业领先地位的巴拉巴拉、迪士尼、笛莎、童泰和巴布豆整体表现相对稳定,2012年销量排名波动不大,继续保持在十强之内。童装行业品牌集中度较低,排名前十的品牌成交金额之和只占20%。排名第一的巴拉巴拉市场份额也只有5%。迪士尼和笛莎分别排名二和第三,市场份额分别仅为2.5%和2.3%。

童泰是婴幼儿服饰方面的老品牌,有二十多年历史,其新生婴儿服及爬行衣比较热销,价格比较实惠,单件价格基本在50元以下。巴布豆的童鞋比较有名。2012年巴布豆表现不错,从第一季度的第十名上升到到第四季的第六名。2013年第一季度巴布豆销量排名第七,下降了一名,问题不大。

2013年Q1童装行业交易额排名前十的品牌及其占比(万元)(重点)

|

品牌名称 |

成交金额 |

成交金额占比 |

|

巴拉巴拉 |

8,159 |

5.1% |

|

Disney/迪士尼 |

4,024 |

2.5% |

|

笛莎 |

3,642 |

2.3% |

|

Nike/耐克 |

3,044 |

1.9% |

|

Bobdog/巴布豆 |

2,999 |

1.9% |

|

童泰 |

2,458 |

1.5% |

|

小猪班纳 |

2,291 |

1.4% |

|

DAVE&BELLA |

2,138 |

1.3% |

|

七波辉 |

1,655 |

1.0% |

|

回力 |

1,564 |

1.0% |

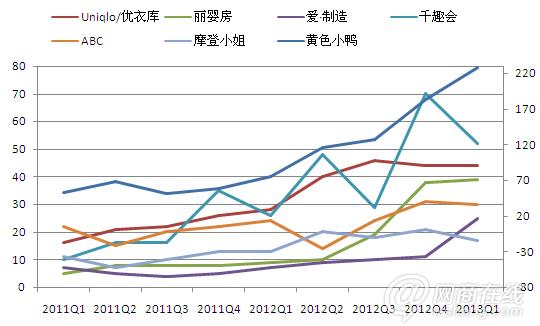

2011Q1至2013Q1淘宝网童装品牌排名走势

领先型

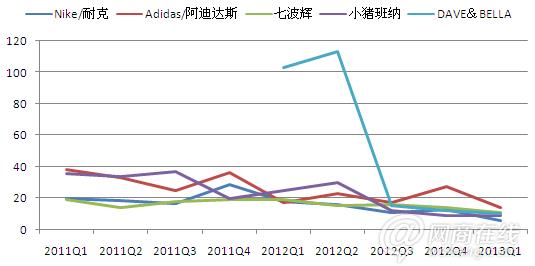

淘宝指数显示,耐克、阿迪达斯、七波辉、小猪班纳和DAVE&BELLA等五个品牌处于快速奔跑阶段,销量排名上升很快。尤其是新兴品牌DAVE&BELLA以其独特的材质迅速赢得众多淘妈们的心。刚上线的前两个季度,销量排名还在100名以上,到第三季度就骤升到第15名,到2013年第一季度,已上升至第10名。预计该品牌销量排名会继续小幅上升。

运动品牌的童装童鞋线上市场表现不错。2013年第一季度,耐克童装童鞋销量跻身前十,排名第六。阿迪达斯也从2011年第一季度的38名,上升到2013年第一季度的第14名,上升了24名。七波辉从19名上升到11名。运动品牌的销量排名还有上升空间。

另外,东莞的小猪班纳线上市场表现也很优秀,从2011年的第36名一路上升到2012年的第九名。2013年第一季度仍然保持在第九名。

奔跑型

![]()

有进则有退,市场竞争,优胜劣汰。虽然线上市场空间大,但行业还处于成长阶段,市场结构尚不稳定,哪些品牌能成为行业领头羊还不确定。

淘宝指数显示,童装行业,黄色小鸭、千趣会、摩登小姐、丽婴房、优衣库、爱.制造、ABC等七个品牌近两年表现不佳。尤其是黄色小鸭,销量从2011年的53名下降到2013年的228名,两年下降了175名,下跌严重。预计该情况还会继续恶化,其中的原因值得各品牌深入研究。

后退型

B2C电商纷纷布局母婴市场

站在互联网时代潮流前沿的“80后”已逐渐成为母婴市场的消费主体。再过几年,“90后”也逐渐成为母婴市场的中坚力量,他们对电子商务接受程度更高,网购渗透率也会更高。国内各大电商都看到了母婴行业的新商机,纷纷布局母婴市场,分抢摇篮经济大蛋糕。

当当网最先布局母婴市场。早在2005年,当当网就上线了母婴频道。2008年3月,当当网母婴频道重装上线。这是自三年前母婴频道上线以来,当当网针对母婴频道进行的最大一次改版动作。2012年4月,当当网宣布旗下自有童装品牌正式上线。当当网已经开始深耕细作母婴市场。

2010年7月,卓越亚马逊正式上线母婴店,开始进军母婴市场。另外,京东商城母婴频道也在此时上线。

2011年9月,天猫正式开通母婴馆。天猫凭借淘宝网强大的流量资源,后来居上,到2012年上半年,天猫母婴以47%的交易规模领跑B2C母婴市场。

2012年9月,苏宁易购以6600万美元的价格全资收购母婴B2C平台红孩子。2013年苏宁母婴红孩子销售目标保底30亿。

时隔两月,国美旗下综合购物网站库巴购物网正式宣布,与乐友孕婴童达成全面战略合作协议。乐友孕婴童是国内孕婴童行业领军品牌,在这个垂直性很强的市场具有丰富的经验。

2013年1月,国美在线与母婴用品企业亲亲宝贝合作的母婴频道正式上线,计划前期投入10亿元,2013年目标是跻身母婴B2C市场前三。

至此,国内各大主要电商已完成对B2C母婴市场的布局。母婴市场,电商机遇下一站?

2012年上半年中国母婴网络购物B2C市场交易规模份额

|

企业名称 |

市场份额 |

|

天猫 |

47% |

|

京东商城 |

11.4% |

|

红孩子 |

6% |

|

当当网 |

5.6% |

|

腾讯B2C |

2.5% |

|

亚马逊中国 |

1.4% |

|

其他 |

26% |

|

合计 |

100% |

2013年Q1淘宝网母婴用品行业消费者年龄分布

评论