文:头豹

来源:头豹(ID:leadleopard)

*本文部分援引于报告:《2022年中国高端白酒企业对比分析报告:贵州茅台、五粮液、泸州老窖》,首发于头豹科技创新网。

10月份以来,沪深市场“老大”贵州茅台的市值跌跌不休,截至10月25日收盘,贵州茅台市值距九月末蒸发了近5,000亿,而茅台上一次触及此价格还要追溯到2020年。

受茅台影响,身后五粮液、泸州老窖等一众酿酒企业同样如坐针毡,股价应声下跌。

尽管跌去近四分之一的价格,贵州茅台仍以1.8万亿左右市值,稳坐中国上市公司市值的头二把交椅。

作为优质的白马股,二级市场上,不少投资者、机构依然看好贵州茅台的未来发展。

那么,历经数十年的同品类竞争,为何无人能撼动茅台酒垂类第一的位置?

贵州茅台作为行业龙头是否正处于触底的区间,白酒行业整体究竟是否被高估了呢?

不妨先从贵州茅台所处的整个高端白酒市场来分析,看看贵州茅台和它的竞争对手们究竟有哪些异同之处。

本文,头豹研究院将从高端白酒市场规模、竞争格局、产业链、财务及价格对比分析的角度为您深入剖析中国高端白酒市场。

01

中国白酒产品分类

根据价格分布,中国的白酒产品可分为高端白酒、次高端白酒、中端白酒与大众白酒四类。

高端白酒的价格普遍定位在800元以上,代表品牌为贵州茅台、五粮液以及泸州老窖,此类白酒主要针对高中收入人群,以送礼、商务宴请、高端晚宴等场景消费为主。

次高端白酒普遍定位在300元至800元之间,代表品牌有山西汾酒、酒鬼酒、舍得酒、郎酒等,此类白酒主要针对中高收入人群,应用于商务活动、宴请等场景。

中端白酒价格定位在100-300元,代表品牌有古井贡酒、口子窖、老白干等,主要针对中低收入人群,多用于自饮、家宴、亲友聚餐等消费场景。

大众白酒价格普遍在100元以下,主要针对于中低收入人群,多用于自饮、亲友聚餐等生活场景。

02

中国高端白酒行业市场规模

从中国历年的高端白酒市场发展规律来看,高净值人群的增加与高端白酒的销量呈现高度相关性,中国高端白酒销量未来的增长仍将依赖于中国高净值客户数量的提升,以及中国消费升级趋势的加强。

中国高净值人口自2005年的126万人增加至2020年的262万人,年复合增长率为15.8%,这一增速与中国高端白酒市场在2015年至2020年的销量增速大致保持正相关。价格方面,中国高端白酒的价格提升相对趋缓,2015年至2020年,茅台、五粮液及泸州老窖的提价复合年均增长率分别为2.8%、5.1%、6.2%,总体保持小幅度增长。

总体来看,居民收入提升带动高端消费需求放量及中高收入群体占比提升带来的消费升级趋势持续推动中国高端白酒行业扩容,中国高端白酒市场规模预计在2026年有望达到3,000亿元以上,2022年至2026年市场规模复合年均增长率为14.39%。

03

中国高端白酒行业竞争格局

高端白酒行业已形成寡头垄断格局,其他高端单品规模较小。2021年茅台、五粮液及泸州老窖合计已占据高端白酒95%的市场份额,行业格局稳定。除茅台、五粮液及泸州老窖外,青花郎、酒鬼内参、国台龙酒、洋河M9等部分高端白酒单品在高端白酒的市场份额占比合计不足 5%,规模极为有限。

高端白酒企业直销渠道占比提高,多款产品提价。高端白酒市场仍以经销模式为主,但近年直销占比逐渐增大,经销商数量不断减少,酒企资源进行整合,2021年国窖1573等多款产品提价。

高端白酒酒企调整产品结构,高端白酒系列销售比重逐渐加大。泸州老窖2021年报指出将加大高端白酒布局力度,其他酒企也向高端白酒市场倾斜,预计未来高端白酒单品将有所增加,现存高端白酒单品的价格或将进一步提升。

04

中国高端白酒行业产业链分析

中国高端白酒行业产业链上游是粮食等原材料生产与包装制造,成本较低,中游是白酒生产制造,下游为销售终端与消费场景,其中高端白酒的核心工艺与价值来源于中游生产制造,品牌作用强。

05

中国高端白酒行业企业价格对比分析

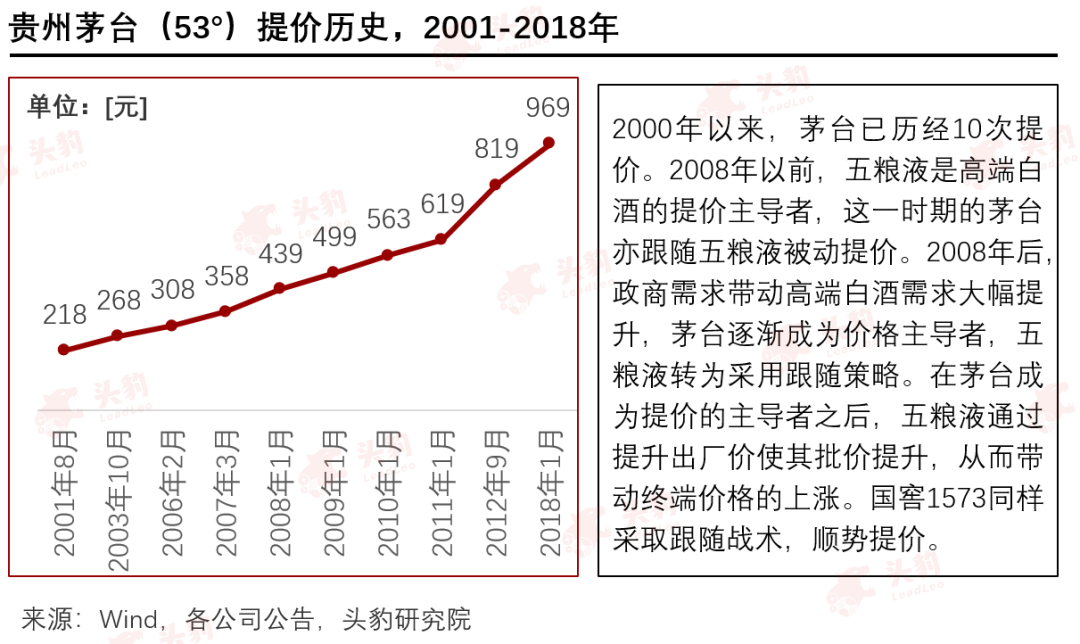

2000年以来,茅台已历经10次提价。2008年以前,五粮液是高端白酒的提价主导者,这一时期的茅台亦跟随五粮液被动提价。2008年后,政商需求带动高端白酒需求大幅提升,茅台逐渐成为价格主导者,五粮液转为采用跟随策略。在茅台成为提价的主导者之后,五粮液通过提升出厂价使其批价提升,从而带动终端价格的上涨。国窖1573同样采取跟随战术,顺势提价。

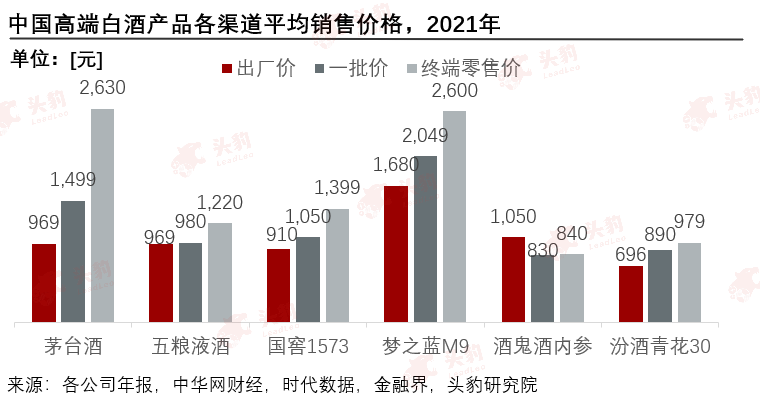

在高端酒中,茅台的渠道利润率高于其他高端品牌:在高端白酒中,53度飞天茅台的出厂价及批发价利润率超过150%,远高于其他品牌的渠道利润率,表明其提价空间相对充足,仍具有较大提升空间。与八代普五相比,国窖1573的出厂价与批价利润率相对较低,分别为9%和2%,渠道利润相对而言存在局限性。在出厂价与指导价利润率方面,五粮液、国窖1573与飞天茅台接近,均在55%左右。

飞天茅台产品中,500ml系列每毫升单价最低:在飞天茅台系列不同规格的产品当中,1,000ml产品价格最高,500ml最低。

06

中国高端白酒行业企业财务对比分析

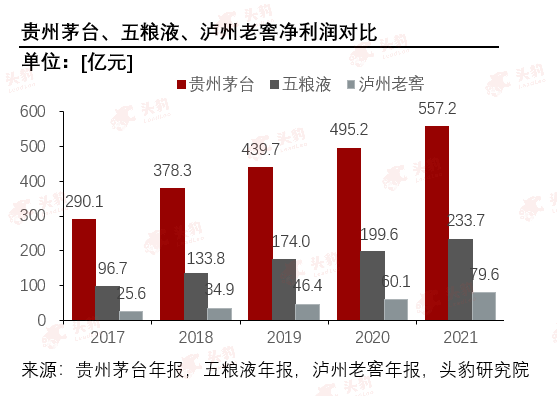

贵州茅台净利润远高于五粮液与泸州老窖,但泸州老窖增速相对更快。2017至2021年间,贵州茅台净利润从290.1亿元增加至557.2亿元,远高于五粮液与泸州老窖的净利润收入,呈现绝对领先优势。2017年至2021年间,贵州茅台、五粮液、泸州老窖净利润CAGR分别为17.7%,24.7%,32.7%,五粮液与泸州老窖表现出追赶之势,其中泸州老窖净利润收入虽低于茅台与五粮液,但其拥有更高的净利润增速。

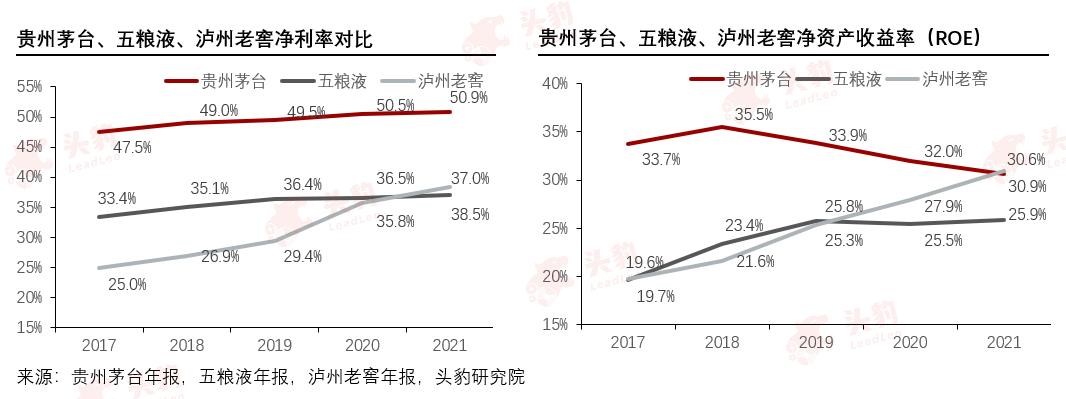

贵州茅台相对于五粮液与泸州老窖有着更高的净利润率,整体而言趋于平缓。中国高端酒行业中,贵州茅台的净利率相较于五粮液与泸州老窖而言更高,并持续稳定上升。2017年至2021年,贵州茅台净利率自47.5%增长至50.9%。泸州老窖的净利率水平上升较快,净利率水平由2017年的25.0%增长至2021年的38.5%,主要原因为泸州老窖近年来的回归高端定位的战略效果逐渐显现,净利率水平持续上升。

泸州老窖资产收益率提升显著,贵州茅台则有所下降。泸州老窖由于早期定价及产品定位战略出现偏差,导致业务遭遇挫折。2017年,泸州老窖在内部成立品牌复兴领导小组后,取得了显著的效果,2017年后其净资产回报率显著提升,截至2021年,泸州老窖的净资产回报率达到了30.9%,高于贵州茅台与五粮液。而贵州茅台在2017至2021年间净资产收益率由33.7%下降至30.6%,呈现略微下降的态势。

评论