“ 从世界即饮咖啡发展历程来看,品类的爆发离不开与大众当下生活方式和需求的契合。如今,国内各品牌正在通过不同的定位和战略抢占市场。面对不同于海外市场的人群和渠道特点,国内即饮咖啡市场最终将会形成怎样的格局?”

文:Giselle Yin

来源:Foodaily每日食品(ID:foodaily)

今年10月,星巴克加码植物基即饮咖啡,全球首发瓶装燕麦星冰乐。7月,Tims中国宣布与中石化易捷旗下易捷咖啡达成战略合作,双方将共同开发联名即饮咖啡(RTD),并在全国易捷便利店内销售。即饮咖啡赛道连续有咖啡品牌加码。

随着第三次咖啡浪潮的到来,中国咖啡用户不断增加,饮用咖啡的场景、需求也更加多元。在日常的行业动态跟踪中,Foodaily也发现近两年,国内市场传统咖啡巨头和咖啡新锐品牌纷纷加码即饮咖啡。消费端和行业端的现状似乎都和日本即饮咖啡品类爆发前夕轨迹类似,这让我们想再探究一下即饮咖啡这个品类。

根据Foodaily的全球观察,由于日本是即饮咖啡市场的先驱,因此本文将以日本即饮咖啡市场为主,结合全球市场,从罐装咖啡和塑料瓶装咖啡两个主要品类来看,即饮咖啡经历了怎样的发展过程?为什么能渗透进人们的生活?满足了哪些消费者需求?对于品牌来说有怎样的战略地位?国内市场和海外市场相比,在即饮咖啡发展上有哪些相同点和不同点?

01

回看即饮咖啡的历史,从世界范围来看,日本可以说是即饮咖啡市场的先驱了。同时,根据欧睿国际的数据,亚太地区迄今为止依然全球最大的即饮咖啡市场,占全球销售额的近 80%,这正是因为亚太地区包括日本这一世界最大的即饮咖啡市场。

作为西方文化的舶来品,咖啡在日本传播开后,早期主要的饮用习惯还是在咖啡馆,直到UCC的创始人一次在旅途中喝咖啡的经历,才促使他推动了第一款量产的罐装即饮咖啡的诞生。此后经过50多年的发展,深深地渗透进了大众的日常生活。

第1~10代UCC咖啡的包装,图片来源:UCC

1969年4月,日本第一款量产的罐装咖啡问世,至今仍是拥有广泛粉丝的产品,创造了这款咖啡牛奶产品的UCC咖啡也获得了“销售时间最长的即饮罐装咖啡品牌”的吉尼斯世界纪录称号。

而这款罐装咖啡面世的契机,竟是因为UCC上岛咖啡创始人上岛忠雄对于“浪费食物”的遗憾。

大约在1933年,上岛先生初次邂逅咖啡,并爱上了这种味道,后来开始了咖啡烘焙和批发业务。

1960 年代后期,几乎每天都乘坐火车环游全国的上岛,有一天在车站商店买了一瓶加牛奶的咖啡(咖啡牛奶)。然而,他刚要喝,站台上就响起了火车出发的铃声。当时的咖啡牛奶是玻璃瓶装的,喝完后需要把瓶子还给商店,因此上岛不得不匆匆喝了一口就把没喝完的咖啡牛奶连瓶子一起还给商店,冲上火车。

节俭的上岛先生觉得自己做了一件非常浪费的事情,十分后悔。但他也因此想到,如果不使用需要回收的玻璃瓶,而是选用金属罐做容器,既方便携带,能让人随时随地喝到咖啡,也可以解决喝不完浪费的问题,同时这种包装的产品可以常温配送,方便运输及储存。

在当时,罐装饮料主要品类还是一些果汁和可乐。而咖啡文化在日本已经有了一定的普及,在咖啡馆喝咖啡已经很常见了,但在家喝咖啡的习惯还没有建立起来;大众更习惯喝加了牛奶的咖啡,且在经济高速增长的时代,乳制品饮料在大众眼中是一种奢侈但健康的饮品,咖啡牛奶是一种在旅途中常见的饮料,卖得不错,但咖啡产品适用的饮用场景上还存在巨大的空白,这让上岛认为罐装咖啡市场潜力巨大,决定建立罐装咖啡的开发项目。

图片来源:UCC上岛咖啡

然而,由于没有成熟的生产技术,第一款罐装咖啡的诞生过程远比预期的艰难。团队通过均质技术、调整原料比例、增加罐体内壁涂层的方法克服了牛奶与咖啡液体分离、高温灭菌导致产品风味不良、咖啡接触金属容器内壁产生化学反应等等技术障碍,终于制作出了满意的产品。

可是,消费者和行业有时并不能迅速接受过于新颖的产品,第一款罐装咖啡面世之初的市场反响并不好,没有迎来预期的一炮而红的盛况。咖啡行业认为这种“咖啡”不配被称为“咖啡”,原本专注于B端业务的UCC也缺少C端渠道。团队成员亲自出动积极推广,但消费者对罐装咖啡依然兴趣寥寥。

不过,状况在第二年迎来了转机。1970 年 3 月,在大阪举行了日本世博会上,这在当时是象征日本经济高速发展的盛会,在近半年的时间里,游客总数约为6400万人。UCC注意到了这一机会,将产品销往世博会的各个展馆和展馆内的餐厅,在会场喝到了罐装咖啡后重新来订购的人一时间蜂拥而至。

此后,UCC的罐装咖啡在夏天迎来了销量的爆发,来自全国各地的订单纷至沓来,每天都有卡车在工厂门口等着出货。世博会后一年,UCC首次实现了100亿日元的销售额,推出两年内,UCC罐装咖啡已经成为了公司的主打产品,UCC也因为这款产品走向了全国,在饮料行业确立了地位。

图片来源:UCC上岛咖啡

随着UCC第一代罐装咖啡在大阪世博会上一战成名,可乐、啤酒、专业咖啡品牌等各路饮料制造商紧随其后,Pokka、Dydo、可口可乐(日本)、朝日软饮料、麒麟饮料、三得利等等品牌相继入场,罐装咖啡市场进入激战状态,实力强劲的品牌玩家的影响力提高了罐装咖啡的认知和形象,更丰富的产品种类也进一步扩大了日本饮用咖啡的人群和场景。

此外,提到日本的饮料市场,不得不提的独特渠道特点就是极高密度的自动贩卖机,这也是罐装咖啡最主要的销售渠道。世界上密度分布最高的自动贩卖机,不仅推动了罐装即饮咖啡在日本全国的普及,更影响了后来入场的即饮咖啡市场玩家的市场份额和竞争格局。

在UCC罐装咖啡走向全国的过程中,除了大阪世博会的转机点,以及电视广告的投放之外,还有一点不容忽视的原因,就是 UCC1973 年开始引入自动贩卖机业务,并且很快从冷饮专用自贩机转换到了冷热饮兼用自贩机,这为UCC应对后来迅速跟进的罐装咖啡品牌打好了基础,而冷热饮兼用的自动贩卖机,也将罐装咖啡的销售季节从夏季扩大到了全年,进一步扩大了市场。

然而,2000年,UCC将自动贩卖机业务转让给了另一家公司,这就是后来在城市中看不到UCC自贩机的原因。目前,UCC罐装咖啡在超市、便利店等零售店销售,尽管畅销半个世纪,但罐装咖啡市场的主导地位也早已转变为其他品牌的产品。

图片来源:pokka sapporo

现在占据市场主导地位的是可口可乐(日本)于1975年推出的罐装咖啡品GEORGIA。在1970年~1990年代的市场竞争中,背靠可口可乐的GEORGIA不仅品牌力强,资金充足,进行了大规模的广告宣传,在作为主流售卖渠道的自动贩卖机上更是具有压倒性的数量优势,市场份额迅速攀升,并于1986年夺得罐装咖啡市场份额第一,此后连续30年稳居市场份额首位。

在品牌力、产品、渠道、营销的共同影响下,罐装咖啡玩家从激战期经历了大洗牌,不少陷入苦战后觉得没有竞争力的玩家主动退出赛道,行业集中度增加,最终格局也从1970年代的UCC、Pokka、Dydo三巨头逐渐演变成了可口可乐、三得利双巨头。

经过快速成长后,从生产量看罐装咖啡一度成为1980年代前期除碳酸饮料之外的第一大品类。然而此后,尽管根据全日本咖啡协会的数据,日本的咖啡消费量整体呈上升趋势,但罐装咖啡市场却逐渐饱和,增长放缓。

究其原因,急速增长的茶饮料市场、以星巴克为代表的连锁咖啡店的风靡、以及2010年以后开始风靡的便利店咖啡等等,都在和罐装咖啡争夺消费者,但真正引发整个罐装咖啡市场动荡的,竟是2017年三得利发售的PET瓶装咖啡CRAFT BOSS(500ml)。而造成这种变化的背后,其实是大众生活方式的改变造成的饮咖习惯改变,以及对即饮咖啡的需求变化。

图片来源:FASHION PRESS

02

2017年,三得利推出个人装PET瓶装咖啡Craft Boss(500ml PET),凭借易饮的口感和全新的包装形态深受年轻人和女性的喜爱,受到此前从未喝过罐装咖啡的用户的大力支持,仅当年销量就突破2.4亿日元,次年突破6.5亿。

看到三得利的成功,在罐装咖啡苦战已久的各个品牌再次相继跟进了这一趋势,PET瓶装咖啡市场不断扩大,2018年,从液体量来看,PET瓶装咖啡的份额甚至首次反超了罐装咖啡。

乍一看,PET瓶装咖啡似乎不过是换了一个包装而已,也并不是2017年才开始出现在市场上,凭什么就能对扎根日本大众生活近50年的罐装咖啡造成如此大的冲击呢?

图片来源:日経クロストレンド

PET瓶装咖啡受欢迎的第一个原因,就是不同于罐装咖啡的饮用方式更适应新生代的生活方式。

事实上,经常喝罐装咖啡的人中有很大一部分是建筑和制造业的工人、卡车司机和其他体力要求高的工人。同时,在罐装咖啡市场快速增长的时期,日本正处于经济快速发展阶段,鼓励高强度长时间的工作。对于罐装咖啡的用户来说,去自贩机买咖啡喝,甚至顺便吃点东西,或者抽一支烟,不仅提神,更提供了工作中短暂的休息时间。

而现在坐在办公桌前工作的人越来越多,新生代的消费者的工作方式已经发生了变化。PET瓶装咖啡不需要像罐装咖啡一样一口气喝完,可以坐在桌前长时间地、小口小口地慢慢喝,更方便携带和控制饮用节奏,也像工作伙伴一样提供情绪舒缓和陪伴,有些从强调功效性转变成偏向茶饮料的饮用方式了。

因此在口味上,PET瓶装咖啡也不同于罐装咖啡的浓郁,反而口味更清爽。

图片来源:ITmedia

爆火的另一个原因,在于PET瓶装咖啡对于女性消费者的吸引。

在日本,罐装咖啡原本有很强烈的男性饮料的印象,实际数据上也是男性消费者占大多数。在群体意识的影响下,购买罐装咖啡的女性消费者相对较少。此外,和50年前相比,参加工作的女性相对更多了,也让女性群体对即饮咖啡的需求增加,而罐装咖啡并没有覆盖到这些新增的女性消费群体,但时尚的PET瓶更迎合女性的偏好,并且因为有瓶盖可以反复封口,也消除了一口气喝不完的负担感,方便慢慢喝。

图片来源:PR TIMES

此外,消费者健康意识变化也影响了选择咖啡时的偏好。罐装咖啡通常加奶加糖,而在健康意识影响下,更多人开始希望喝纯咖啡。在味道上更强调“纯正口味”的瓶装咖啡因此似乎更符合这一健康趋势。

而口味清爽,可以代替茶饮料或瓶装水解渴,容量大性价比高,味道干净等等原因也是消费者喜欢PET瓶装咖啡的原因。

可以看出,PET瓶装咖啡之所以能迅速爆发,为日本即饮咖啡市场带来新的增长点,其实是因为随着新生代消费者的生活方式变化,对即饮咖啡的饮用方式偏好和功能、情绪需求都发生了变化,基于这一洞察做出的改变吸引了非罐装即饮咖啡用户的新客群,甚至吸引了一部分原本的罐装咖啡用户,而比罐装咖啡的场景、需求适用性都更广的PET瓶装咖啡,未来有望继续增长。

近几年,日本以外的即饮咖啡市场也迎来了新的增长点。在欧美市场,以星巴克星冰乐为起点,尽管即饮咖啡从1995年开始就已经存在了,但在近几年才迎来了更高速的发展。其背后具体的理由和日本市场不完全相同,但依然可以说这种变化是由消费者的生活方式及饮用咖啡的习惯、偏好变化引起的。

首先是即饮咖啡的便利性。和日本不同,拥有更长的咖啡饮用历史的欧美消费者更习惯在店里喝一杯咖啡。但如今各种包装形式且品质还不错的即饮咖啡更方便消费者在移动途中快速购买他们喜欢的咖啡,这为生活带来了更多便利,也比在咖啡馆购买咖啡更便宜。

此外,健康意识的增强让欧美消费者开始寻找碳酸饮料的替代品,即饮咖啡就成为了他们的选择之一。除了热量低,咖啡的提神功效还填补了软饮料和功能性饮料之间的空白,同时满足了功能诉求。

图片来源:MTPAK

另一个非常重要的驱动因素就是冷萃咖啡的流行。在欧美国家,传统习惯上咖啡的热饮心智更为深入人心,冰咖啡实际上原本是在日本更为流行。然而,近几年由于年轻一代对于冷萃咖啡的接受度和消费量大幅提高,冷萃即饮咖啡也会比热饮更容易保持品质和风味,因此冷饮咖啡的趋势极大地推动了欧美即饮咖啡市场的发展。

在消费者趋势之外,即饮咖啡最吸引咖啡类产品供应商的特点就是为企业提供了接触更广泛的消费者的渠道。在一项调查中,超过50%的Z世代消费者表示他们从商店而不是咖啡店购买了冰镇的即饮咖啡产品。增长需求加上疫情对门店消费的影响,让大大小小的咖啡品牌看到了即饮咖啡产品提供的更多可能性。

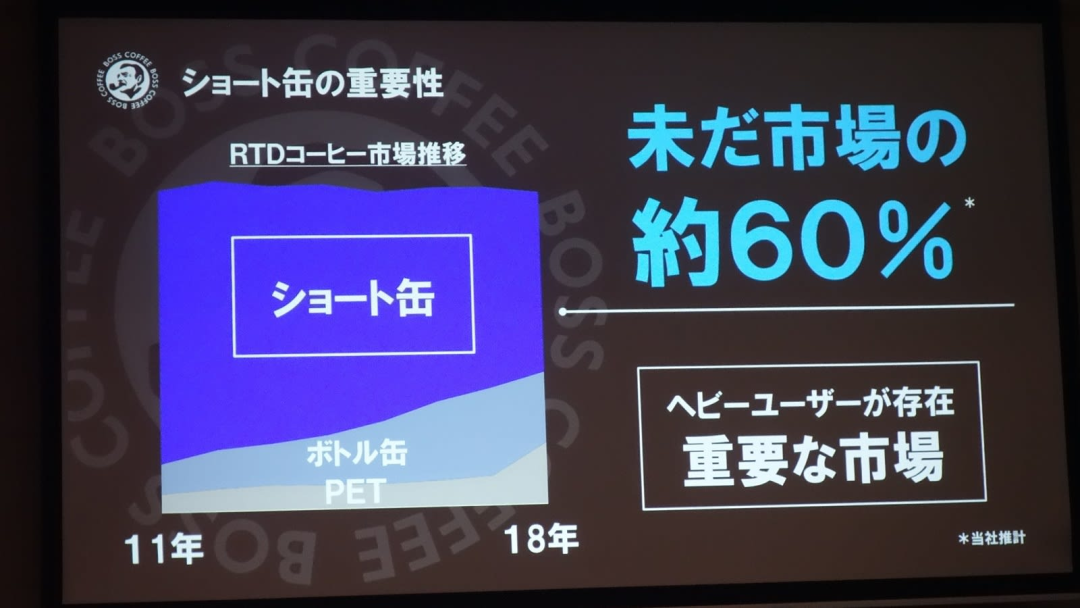

再回到日本市场,尽管罐装咖啡受到了冲击,整体销售趋势在下降,也有人在讨论难以吸引年轻人的罐装咖啡未来会不会消失,但深耕即饮咖啡市场多年的品类巨头们最近认识到,每种包装形态都有各自的优缺点,因此罐装咖啡依然有独特的机会点。

让他们认识到这种机会的原因之一就是罐装咖啡和PET瓶装咖啡的饮用方式差别带来的不同体验吸引着不同的受众。

罐装咖啡经历漫长的市场教育形成了独特体验感,也积累了大量的重度用户。对于许多消费者来说,“喝罐装咖啡”和“离开工位去自贩机买咖啡并喝掉”整个过程是捆绑的,尤其是对于男性消费者来说可能还会顺便抽支烟,而在工位上时不时来上一小口的瓶装咖啡不能提供这种“暂停休息”的满足感,这种体验感差异决定了罐装咖啡依然有受众,甚至有部分消费者在转向瓶装咖啡之后又再度转回了罐装咖啡。这也因此成为了品牌在推广时的宣传点。

图片来源:三得利CRAFT BOSS

此外,虽然罐装咖啡整体份额在缩减,但瓶型罐装咖啡的份额却在持续增长。从工艺上来说,过去PET瓶不普及的原因之一,就是日本法律要求对咖啡饮料进行杀菌处理,可承受高温高压的传统金属罐更为方便,同时密闭性也更优秀,有利于延缓咖啡品质劣化。而瓶型金属罐同时具备了传统金属罐和PET瓶的优点,气密性好、瓶口大易饮用、方便保存和携带、容量大,

在口味上,两种形态的产品也开始重视强调差异化。以在健康意识推动下人气上升的黑咖啡为例,消费者对于这两种包装的嗜好两极分化极其明显。从2022年主要咖啡品牌的动向来看,罐装咖啡会更追求醇厚、浓郁的风味,而PET瓶装咖啡则强调清爽干净的味道。

图片来源:ITmedia

总之,从2017年至今的品牌动向来看,在饮料企业的整体咖啡业务中,罐装咖啡依然是支柱,每家公司都在制定新的产品策略,通过PET瓶装产品获得新消费者的同时,也继续留住罐装咖啡的消费者,通过不同形态的产品满足各种场景下的多种咖啡需求,将会是未来即饮咖啡发展的趋势。

03

前文提到,亚太地区是迄今为止全球最大的即饮咖啡市场,占全球销售额的近 80%。因为亚太地区包括世界最大的市场日本。然而,就人均消费而言,亚太地区仅在全球排名第三,这是因为即饮咖啡在日本以外的低渗透率,这也说明即饮咖啡还有进一步的增长潜力。

伴随着近几年咖啡市场的火热发展,咖啡文化开始在国内广泛传播,追求功效和追求口味体验的用户同时增加,且依然存在大量的新用户,这也成为了即饮咖啡在国内市场发力的机会点。从近几年咖啡头部品牌的动向也能看出对即饮咖啡的加码。

在2021年的报道中,雀巢中国就提出在他们的咖啡版图中即饮咖啡的角色正在变得越来越重要,除了速溶咖啡之外,味道和价格都门槛相对更低的即饮咖啡也是作为“第一杯咖啡”带动消费者进入咖啡市场的入门产品。

星巴克则在不久前发布的2025中国战略愿景中提到,将发力家享咖啡和外出场景咖啡作为其六大增长引擎之一。同时星巴克即饮咖啡至2025年将进入550,000个分销点,与其他渠道的业务形成合力,为更多顾客带来随时随地的高品质咖啡体验,也通过更符合中国顾客口味的咖啡饮品,全面满足顾客在各个生活场景中的咖啡需求。

图片来源:星巴克

今年7月,Tims中国宣布与中石化易捷咖啡签署合作协议,将探索在部分易捷咖啡门店开设小型Tims咖啡店,同时双方将共同开发联名即饮咖啡(RTD),并在全国易捷便利店内销售。易捷通过咖啡产品为用户提供场景内增值服务的同时,Tims也能通过易捷强大的便利店网络触达更多的用户,延伸至更多新区域。

再往前看,2019年10月,农夫山泉推出了低糖拿铁、无蔗糖拿铁和无糖黑咖等三款炭仌精品咖啡;2020年3月,可口可乐正式在中国市场推出COSTA即饮咖啡,与乔雅咖啡一同出售,通过双品牌运作占位,进而覆盖更多消费群体……

新锐品牌方面,瓶装即饮咖啡Never Coffee获元气森林股东挑战者资本投资,菲诺推出生椰小拿铁,隅田川推出即饮美式咖啡,永璞推出了椰乳拿铁,三顿半还没有即饮咖啡产品,但是推出了咖啡配饮产品与冻干咖啡粉配套销售……

图片来源:隅田川咖啡,永璞咖啡,三顿半

在消费端和行业端的共同推动下,即饮咖啡品类持续快速增长。根据头豹的数据,从2017年到2021年,即饮咖啡市场以19.3%的复合增长率实现了规模翻倍,达到96.4亿,且预计未来几年增长空间仍非常可观。

一方面,和日本市场发展初期一样,中国已经经历了一波速溶咖啡和现制咖啡的普及,如今进展到了即饮咖啡各个品牌通过不同的定位和战略抢占市场的阶段;另一方面,国内即饮咖啡从消费量到产品数量、种类都还有很大的上升空间。而在渠道上,与海外市场对比,中国没有高密度的自贩机渠道,但拥有发达的电商渠道和门店外卖渠道,在这种差异下,未来咖啡行业将形成怎样的品牌格局和品类分布呢?咖啡门店的新竞争者会是大型饮料公司吗?让我们拭目以待。

评论