文:Mark

来源:果集行研(ID:jigua-saas)

01

抖音双十一大促全景总览

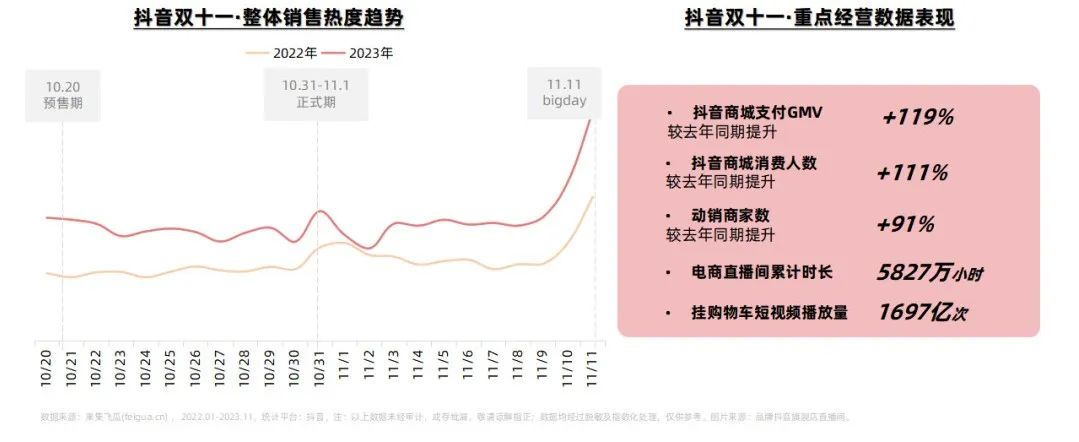

大促整体热度表现:bigday推动销售爆发,活动日同比销售热度翻倍

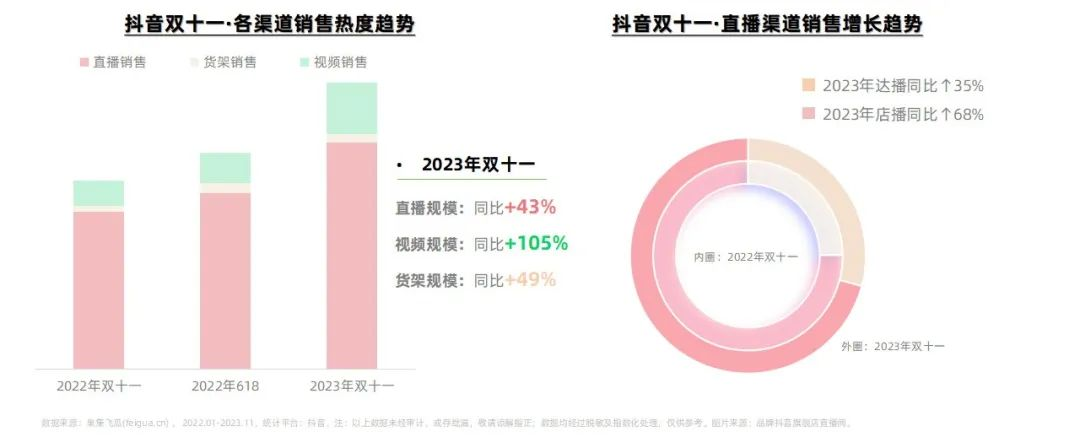

大促销售渠道表现:八成销售来自直播带货,货架商城大促期间增幅亮眼

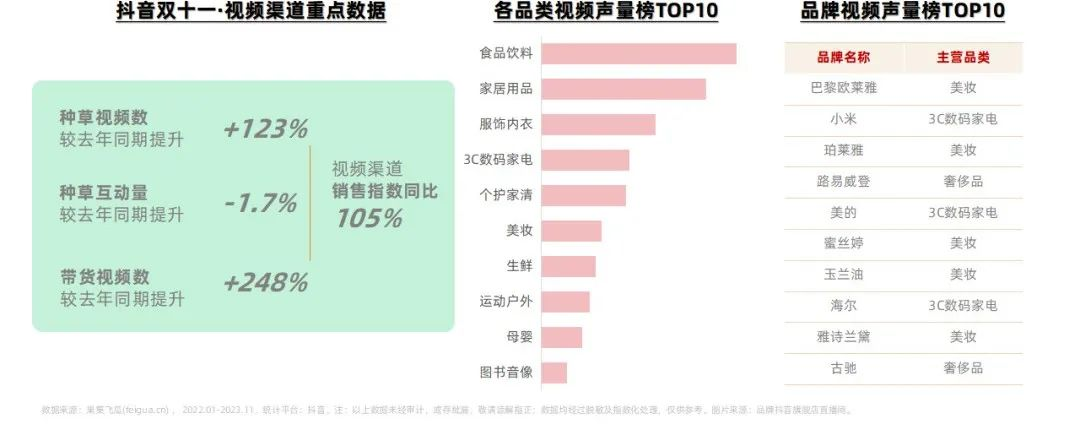

视频销售渠道表现:种草与带货视频成营销利器,食品、美妆种草热度高

根据抖音官方披露数据,双11期间挂购物车短视频播放量达到1697.亿次,种草视频已经成为抖音电商内容场的中流砥柱。食品饮料、家居用品成为双11发布最多种草视频的品类,美妆与3C数码家电相关内容占领了种草视频品牌榜的前列。

货架渠道销售表现:商品卡销售快速增长,有效撬动品牌商家生意增长

2023年双十一抖音商城货架场景销量同比增长达49%,其中,消费者最爱的货架电商式购物的品类分别是服饰内衣、家居用品和图书音像;从销售增幅表现来看,奢侈品、珠宝文玩、和图书音像市场成为上升最快的经营大类。

02

大促亮眼趋势洞察

从双十一整体市场销售构成来看,服饰内衣的市场份额占比率高达32.83%,美妆/家居/食品饮料/3C数码家电同样销售规模也超过百亿。珠宝文玩/运动户外等品类虽然市场份额占比低,但呈现快速增速趋势,市场规模有望持续快速爆发。

大盘品类市场销售表现:整体品类趋向亮眼增长,小众品类销量增幅表现突出

大盘百强品牌国别表现:国货品牌渐成百强主力,海外品牌持续霸榜高奢赛道

大盘商品销售价格带表现:<100元消费贡献最高,≥1000元商品增速亮眼

从客单价占比表现来看,消费者对<100元价位的商品购买意愿仍旧最强,同时≥1000元的商品消费增幅表现亮眼,其次是500-1000元和300-500元的商品。消费市场呈现低端消费与高端消费升级的两极趋势。

各品类商品销售价格:近半行业实行降价策略,高奢赛道呈现强劲消费趋势

从各品类商品单价表现来看,近半行业的平均商品价格同比增幅呈现下滑趋势,尤其生鲜品类;但是,奢侈品、二手闲置市场的商品价格增幅呈现逆势上涨,反反映随着很多高端品牌入局抖音,用户对高端商品的消费意愿在持续升级加强。

大盘直播间流量表现:直播间开播频次、时长攀升,难阻流量内卷下滑趋势

虽然品牌店播场次常态化、日不落直播时长不断增长,但整体大盘市场的直播间场观、转化效率却呈现明显下滑;观众在直播间的购买转化效率、互动率与转粉率均趋向下滑;用户对直播间内容的兴趣转移速度加快,流量转化的窗口期缩短。

各品类直播间经营数据:视觉刺激型品类易吸人,内容输出型品类易留人

从直播间曝光吸引表现来看,珠宝文玩、农资绿植市场的进房率表现最高,而虚拟充值、本地生活市场的进房率有待挖掘提升;奢侈品、美妆市场直播间场观排名前列,玩具乐器、图书音像等市场直播间的内容留人能力更为亮眼。

03

高增长品牌案例复盘

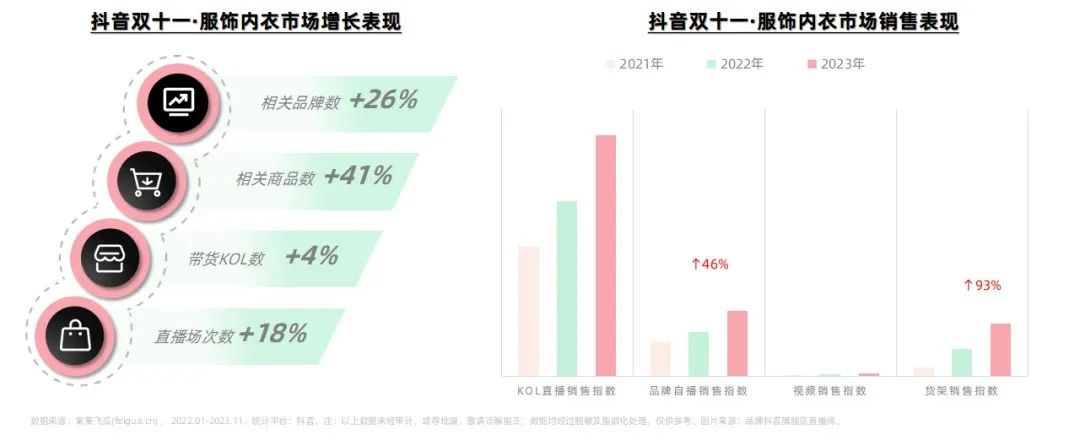

服饰市场表现:市场保持较强韧性和活力,店播与货架销售增长突出

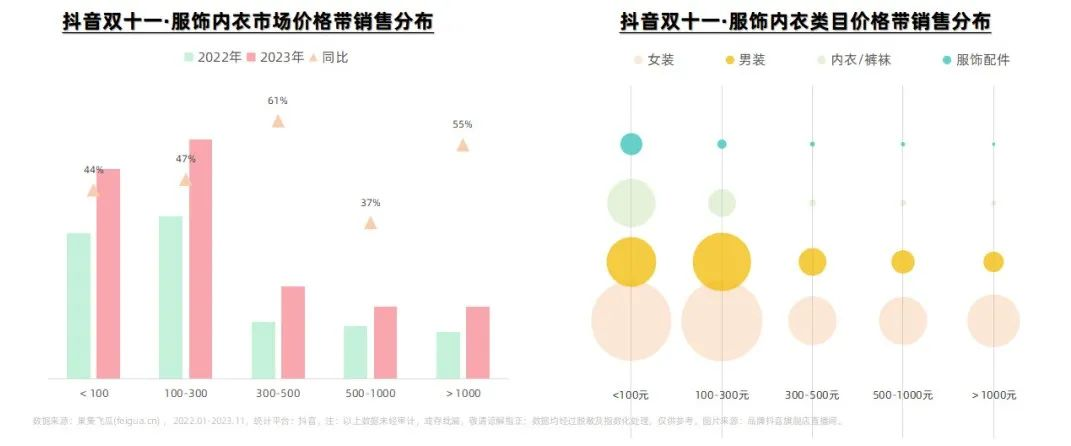

大盘销售价格带贡献表现:<300元商品销售占比最高,女装趋向中高端消费

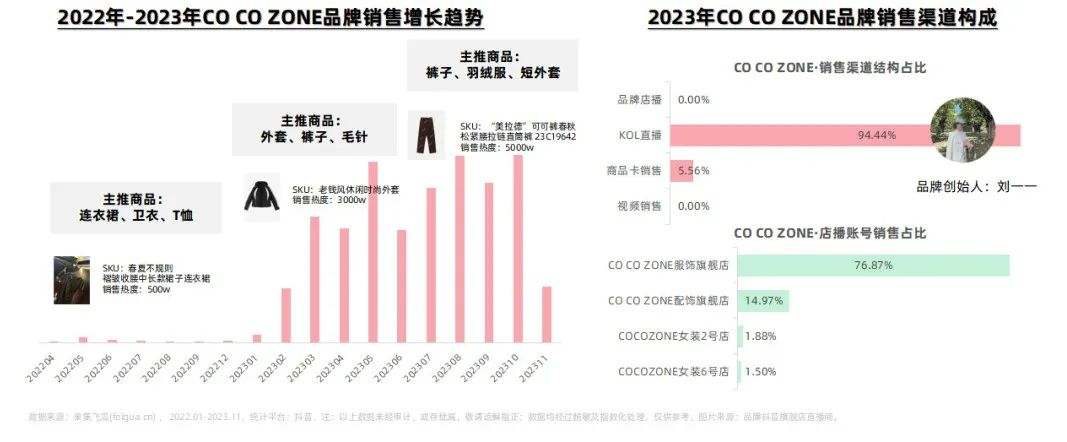

品牌案例:CO CO ZONE-新锐女装品牌榜销售热度TOP1

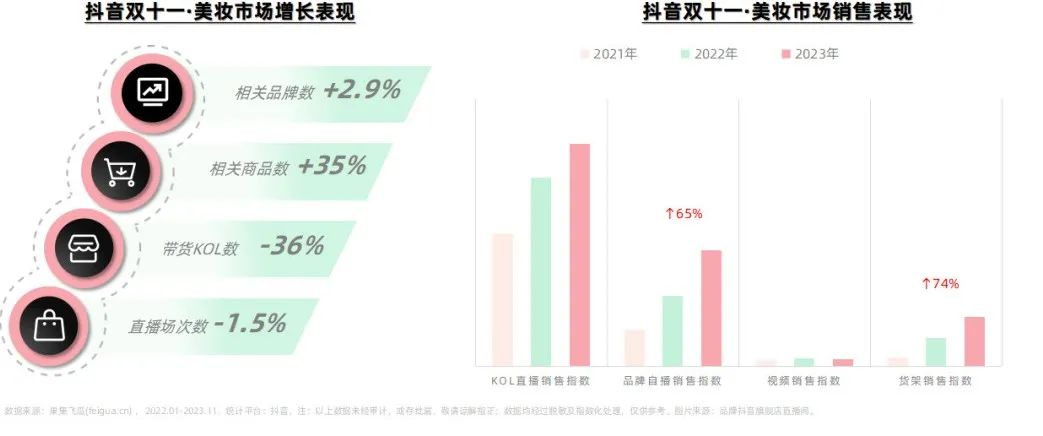

美妆市场表现:趋向存量市场饱和竞争,店播将成为品牌增量自营地

大盘销售价格带贡献表现:>1000元市场销售增速最快,市场呈现消费两极分层

品牌案例:VC美妆-素颜霜品牌榜销售热度TOP1

食品饮料表现:更多品牌入场加剧市场竞争,货架销售增幅表现亮眼

大盘细分品类销售表现:保健品销售增速最为突出,咖啡冲饮单价增幅亮眼

品牌案例:五谷磨房-食品饮料商品榜销售热度TOP1

随着消费者对“药食同源”认知的不断提升,年轻一代对预防性养生需求不断提高。五谷磨房以“10大原生营养”成分概念占领市场心智,击中年轻人较多关注肠胃健康、脱发问题、免疫力及睡眠几个核心点,实现突破。

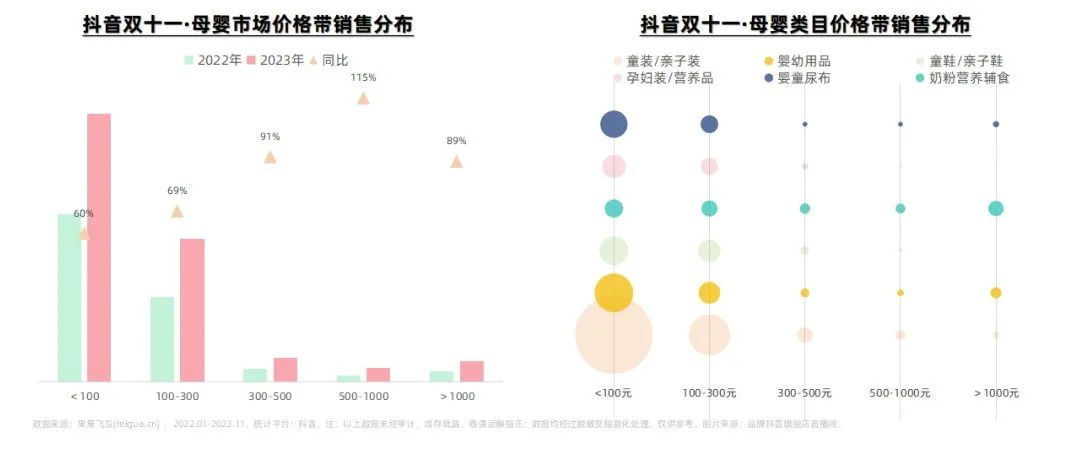

母婴市场表现:市场处于高增增速态势,货架销售增幅表现亮眼

大盘销售价格带贡献表现:>500元价格带销售增幅最高,奶粉赛道增速亮眼

品牌案例:迪士尼-母婴品类销售热度TOP1

评论